V Rusku je deklarován veškerý příjem, který občané legálně obdrží. Děje se tak pro další zdanění výše přijatých příjmů. Výše daně se pohybuje od 13-35%. Odpovědní jsou všichni jednotlivci, kteří prodali svůj vlastní majetek a vytvořili zisk, podnikali a poskytovali jednorázové služby.

Podstata výkazu zisku a ztráty

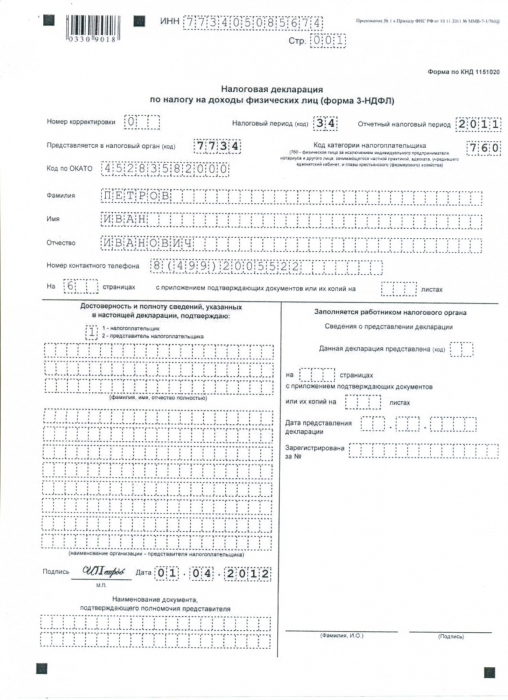

Dokument, kterým osoby žijící v Ruské federaci podávají daňovým úřadům zprávu o příjmech za daný rok, se nazývá prohlášení. Pro fyzické osoby, zejména pro individuální podnikatele, má výkaz zisku a ztráty formu 3-NDFL. Podle informací poskytnutých Federální daňovou službou je daň z příjmu fyzických osob vybírána.

Veškeré příjmy, které budou uvedeny v prohlášení, musí být potvrzeny doklady. Pro zaměstnance organizací, včetně státních zaměstnanců, - odkaz 2-NDFL. Pro podnikatele je příjem potvrzen doklady o příjmu a výdajích v hotovosti a dalšími doklady. Zohledňují se příjmy, které jednotlivci dostávají z jednorázové práce, služeb, licenčních poplatků. Výkaz zisku a ztráty jednotlivců obsahuje informace o všech ziscích, které nejsou vykázány daňový agent.

Kdo podává prohlášení?

Pokud občan pracuje oficiálně, nehlásí daně samostatně: daňový agent - zaměstnavatel - to pro něj dělá. V některých případech však bude nutné podat zprávu jednotlivci. Prohlášení předkládají tyto kategorie občanů:

- osoby vykonávající jednotlivé hospodářské činnosti (podnikání), které nejsou registrovány ve statusu právnické osoby;

- pronajímatelé (jednotlivci), kteří si pronajímají nemovitosti, auta, budovy atd .;

- notáři, soukromí detektivové a další občané zapojené do soukromé praxe;

- Ruští občané trvale pobývající na jeho území, avšak pobírající příjmy ze zahraničí;

- jiné kategorie jednotlivců, jejichž příjem je zdanitelný.

Někteří občané jsou osvobozeni od předkládání prohlášení daňové struktuře:

- individuální, pokud základ daně (příjem) obdržený během roku nepřesáhne 30 tisíc rublů;

- zaměstnaní občané;

- nerezidenti - osoby pobývající většinu času v zahraničí - více než 183 dní v roce.

Co je uznáno jako zdanitelný příjem?

Prohlášení 3-NDFL označuje příjem za minulý rok. Zahrnuje zisk dosažený v Rusku a v zahraničí. Vyplnění výkazu zisku a ztráty umožňuje zadání informací o zisku ze všech možných zdrojů. Ruský příjem, který zahrnuje prohlášení o osobním příjmu, může být:

- Úroky z bankovních vkladů, dividendy. Navíc tuzemská společnost i zahraniční pobočka působící v Rusku mohou působit jako zdroj dividend.

- Prodej akcií, nemovitostí nebo jiného majetku zapsaného v Ruské federaci.

- Pronajímá-li fyzická osoba práva práv vlastníka, pronajímá nebo pronajímá majetek.

- Poplatek, odměna včetně odměn získaných na základě občanských pracovních smluv.

Kromě toho jsou zdaněny příjmy z prodeje majetku, procento z hodnoty majetku obdrženého jako dárek, dědictví, loterijní výhry.

Příjmy mimo zemi lze považovat za:

- Dividendy a úroky z činnosti zahraničních společností.

- Nájem za nemovitost, která je geograficky umístěna v jiné zemi.

- Prodej majetku (movitého nebo nemovitého), cenných papírů, akcií v zahraničí.

- Zisk za poskytnuté služby, práce prováděné v cizí zemi.

Složení prohlášení

Dokument - daňové přiznání k dani z příjmu - se skládá ze dvou hlavních listů a příloh:

- Na prvním listu vyplní daňový poplatník informace o sobě.

- Druhý list obsahuje informace o výši zisku a daně. Zde deklarant provádí daňové výpočty.

- Příloha A uvádí příjmy podléhající zdanění 13 procent. Jedná se o zisk ze zdrojů v zahraničí, daňových agentů nebo v Rusku.

- Příloha B slouží k vyúčtování zisků v cizí měně.

- V příloze B jsou příjmy uváděny pouze u jednotlivých podnikatelů, kteří jsou také fyzickými osobami.

- Příloha D se vyplní, pokud existují daňové odpočty nebo některé částky zisku jsou daňově uznatelné.

- Pro vyplnění částek příjmů podle autorských nebo občanskoprávních smluv je vhodná příloha D.

- Standardní odpočty na sociální daně jsou uvedeny v příloze E.

- V dodatku G se výpočet provádí podle měsíců plus každá částka - kumulativně.

- Příloha 3 uvádí odpočet za výstavbu nebo nákup bydlení.

- Dodatek I vyplňují osoby, jejichž příjem je zdaněn 35% daní.

- Příloha K se používá k označení obdržených dividend.

Jak vyplnit prohlášení?

Můžete zapisovat data do dokumentu ručně nebo psát text v počítači a poté tisknout do tiskárny. Dobrou pomocí pro deklaranty jsou speciální počítačové programy, které jednoduše zadávají informace o příjmu a výpočet se provádí automaticky. To výrazně minimalizuje riziko chyby při vyplňování. Po vyplnění výkazu zisků a ztrát se formulář použije na tiskárně nebo je vytištěn samostatně.

Výkaz zisku není vytištěn na obou stranách listu, nemůžete provést přeškrtnutí nebo opravy, upevnění listů sešívačkou. Barva inkoustu nebo pera by měla být zvolena černá nebo modrá. Na každém z výše uvedených listů je nutné uvést příjmení, jméno a patronymiku občana, jeho DIČ. Na spodní stranu každého listu musíte vložit podpis. Jsou potřeba pouze ta pole, která jsou v konkrétním případě potřebná. Nepotřebné buňky zůstávají prázdné.

Daňové úřady nejsou oprávněni požadovat od deklaranta uvedení dalších údajů. Je vhodné použít prohlášení o příjmech, jehož vzorek byl vydán federální daňovou službou a splňuje normy. Příjmy jsou dokumentovány. Pokud je jednotlivec úředně zaměstnán, musíte přiložit platový certifikát - 2-NDFL.

Odpočet daně

Určitý příjem, například z prodeje bytu, je zdaněn, ale jednotlivci mají nárok odpočet daně. Jedná se o vrácení určité částky jednotlivci. V určitých situacích je toto právo uděleno:

- jestliže nemovitost z prodeje, z níž byl příjem obdržen, byla majetkem deklaranta déle než tři roky;

- pokud má transakce celkovou hodnotu menší než 1 milion rublů.

Při použití odpočtu daně se nesnižuje velikost samotné platby, ale základ, na kterém se platba vypočítává. Sociální odpočet mohou využít ti lidé, kteří ve vykazovaném roce utratili peníze za vzdělávání. Odpočet majetku používá se, pokud majetek vlastníka není starší než tři roky nebo je smlouva uzavřena na dobu kratší než jeden milion. Investiční odpočty používají občané, kteří prodávají cenné papíry.

Kde a kdy podat prohlášení?

Pro podání prohlášení je nutné vybrat daňový úřad umístěný v místě registrace (registrace) fyzické osoby. Existuje několik způsobů, jak zadat informace:

- nezávisle;

- prostřednictvím proxy, nejčastěji prostřednictvím zvláštních kanceláří;

- poštou

- pokud máte elektronický podpis přes internet.

Prohlášení se podává ve lhůtě stanovené na legislativní úrovni - do 30. dubna roku následujícího po vykazovaném období.Pokud má deklarant právo na odpočet a chce jej použít, musí být prohlášení předloženo před koncem vykazovaného roku.

Podání prohlášení státního zaměstnance nebo podnikatele

V rámci protikorupčního programu jsou státní úředníci povinni předkládat výkazy příjmů za minulý rok. Chcete-li potvrdit příjem, musíte vzít osvědčení o zaměstnání (2-PIT) po dobu 12 měsíců, potvrzení o příjmu z jiných pracovišť, vedlejší zisk, dividendy, úroky, výnosy z akcií. Federální daňová služba navíc poskytuje informace o osobním majetku, dopravě, bankovních účtech a majetkových závazcích. Prohlášení o příjmech státních zaměstnanců se předkládá federální daňové službě v místě registrace.

Jednotliví podnikatelé, kteří jsou fyzickými osobami, rovněž podávají zprávu o příjmu pomocí daně z příjmu pro 3 osoby. Současně může mít podnikatel hlavní pracovní místo, což není zákonem zakázáno. V tomto případě předkládá potvrzení o platu ze svého hlavního zaměstnání, doklad potvrzující příjem z podnikatelské činnosti. Pokud má podnikatel zaměstnance, podává se dodatečné daňové přiznání k dani z příjmu ve výši 4 osob. Postup a lhůty pro podávání zpráv státním zaměstnancům a jednotlivým podnikatelům jsou stejné jako u ostatních jednotlivců. Prohlášení o příjmech státních zaměstnanců by mělo být předloženo do konce dubna.

Odpovědnost za pozdní předložení prohlášení

Nepředložení hlášení federální daňové službě je trestným činem, za který může následovat odpovědnost. V roce 2013 byly přijaty novely zákona, které jsou platné dnes. Podle nových pravidel jim mohou být uloženy pokuty nejen jednotlivci, ale také daňovým / nedaňovým agentům. Podnikatelské subjekty také předkládají prohlášení o příjmech IP, jinak čelí pokutě. Odpovědnost přichází hned následující den, což je poslední den, který je povolen pro předkládání prohlášení. Pokuta může být uložena i za neúplné zpoždění měsíce.

Článek 119 daňového řádu stanoví, že pokud jednotlivec vrátí výkaz zisku a ztráty pozdě, je mu uložena pokuta. Její výše je 5% ze splatné daně. Maximální možná pokuta je 30% z částky, minimum je tisíc rublů. Pokuta je splatná až po rozhodnutí soudu. Zajímavý detail: vybíraných 5% se účtuje nejen z daňového dluhu na konkrétním prohlášení, ale z celého daňového dluhu osoby, fyzického i právního.

Elektronická verze prohlášení

Na oficiálních stránkách daňové služby najdete formulář pro vyplnění prohlášení. V sekci „Software“ stačí vybrat přesně možnost hlášení, která odpovídá stavu osoby. Pečlivě vyplňte stránky. Titulní stránku vyplňují všichni daňoví poplatníci bez výjimky. Poté jsou v závislosti na účelu hlášení vybrány potřebné položky.

Na titulní stránce je nutné uvést podrobnosti - TIN, OKATO (pro IP) a další. Zadejte číslo úpravy. V případě, že je toto prohlášení první ve vykazovaném období, vloží se „0“. Kód federální daňové služby je uveden nahoře. Najdete ji na stejném oficiálním webu nebo přímo u daňového úřadu v místě registrace.

Výkaz zisku a ztráty - povinný formulář hlášení. Nezanedbávejte jeho doručení, abyste nenašli potvrzení s pokutou. Pokud osoba nemůže předkládat zprávy samostatně, může tak učinit prostřednictvím proxy.