Daňová legislativa Ruské federace umožňuje občanům, kteří si koupili byt, vrátit část nákladů spojených s pořízením nemovitosti formou odpočtu. Použití této výsady má několik nuancí. Jsou spojeny s postupem pro výpočet výše odpočtu, jakož i se sekvencí registrace této náhrady. Co bych měl hledat při kontaktování příslušných orgánů s cílem získat příslušné platby? Jaké dokumenty musíte připravit pro občana?

Co je podstatou odpočtu majetku?

Odpočet majetku je možnost poskytovaná daňovými právními předpisy Ruské federace k úhradě části nákladů spojených s pořízením nebo výstavbou nemovitého předmětu - bytu, domu nebo pozemku, včetně úhrady úroků z půjčky vydané na nákup bydlení. V některých případech může být za náklady na opravy v obytné budově účtována přiměřená náhrada.

Kdo může získat odpočet?

Odpočet daně z nemovitosti za nákup bytu nebo domu může být vypracován: vlastníkem nemovitosti, manželem vlastníka (pokud byl byt koupen v manželství), rodičem vlastníka nemovitosti, který je nezletilým občanem. Dotyčnou protihodnotu může získat pouze pracující osoba nebo osoba, která platí státní PIT ve výši 13%. Například příjem mzdy na základě občanské smlouvy. Srážka je vrácena prostřednictvím daní zaplacených státu. Mohou to být ty platby, které se převádějí do rozpočtu na základě skutečnosti, že občan provedl zdanitelné transakce, například související s prodejem jiného bytu.

Na jakých nákladech se odpočty vztahují?

Podívejme se podrobněji na základě toho, jaké konkrétní výdaje může osoba získat odpočet majetku. Odpovídající náhrada se účtuje ve výši 13% z:

- částka převedená na prodávajícího nemovitosti na základě kupní smlouvy;

- náklady na nákup materiálu použitého k opravám v zakoupeném bytě;

- kompenzace služeb při provádění stavebních a opravárenských prací v obytném domě;

- náklady spojené s připojením nemovitosti ke komunikaci, jedná-li se o bytový dům;

- částky odrážející částku zaplaceného úroku z hypotečního úvěru.

Je třeba poznamenat, že náklady spojené s opravami a ozdobou mohou být zahrnuty do struktury odpočtu pouze tehdy, pokud byly vynaloženy v rámci pořízení nové budovy.

Jaká může být částka odpočtu majetku?

Zvažte, kolik odpočtu majetku lze předložit. Podle právních předpisů Ruské federace je maximální částka nákladů na nákup bydlení, z níž lze vypočítat odpočet, 2 miliony rublů. Pokud jde o úroky z hypotéky, jejich maximální hodnota, která se bere v úvahu při výpočtu náhrady, je 3 miliony rublů, pokud osoba poprvé požádala o odpočet v roce 2014, a nemá žádná omezení, pokud bylo koupeno bydlení, na kterém čerpá odpočet, do roku 2014. V prvním případě lze navíc z jakéhokoli počtu nemovitostních objektů vypočítat 2 miliony rublů, které představují maximální částku nákladů na nákup bytu. Pokud osoba koupila nemovitost před rokem 2014, pak pouze jedna.

Skutečné odpočtové platby tedy mohou činit:

- 260 tisícrublů na základě nákladů na koupi domu;

- 360 tisíc rublů v hypotečním úroku, pokud osoba koupila byt, jehož nákupní náklady jsou základem pro odpočet, v roce 2014 a později.

Pokud bylo bydlení zakoupeno před rokem 2014, není výše srážky z hypotečního úroku (pokud byla odpovídající půjčka samozřejmě čerpána) omezena.

Odpočet dokladů

Budeme studovat, jaké dokumenty je třeba připravit, aby bylo možné získat odpočet majetku, a v jakém pořadí je odpovídající náhrada vystavena. Stojí za zmínku, že právo na využívání dotčeného privilegia vzniká pro osobu teprve poté, co se stane skutečným vlastníkem svého domu. To znamená, že jakmile obdrží potvrzení o registraci vlastnictví nemovitosti nebo podepíše akt převodu a přijetí bytu - pokud se podílel na jeho výstavbě jako zájemce. První dokument, který musí občan připravit, je tedy dokument, který potvrzuje jeho vlastnictví nemovitostí.

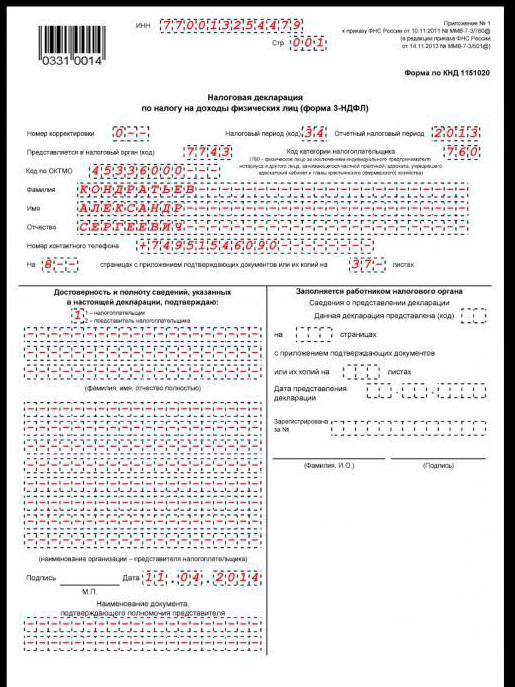

Dalším důležitým zdrojem je prohlášení o odpočtu majetku. Je sestavena ve formě daně z příjmu pro 3 osoby. Občan musí tento dokument vyplnit samostatně - v případě potřeby kontaktováním federální daňové služby nebo specializované společnosti.

Další zdroje, které jsou obecně potřebné pro zpracování kompenzace:

- daň z příjmu 2 osob;

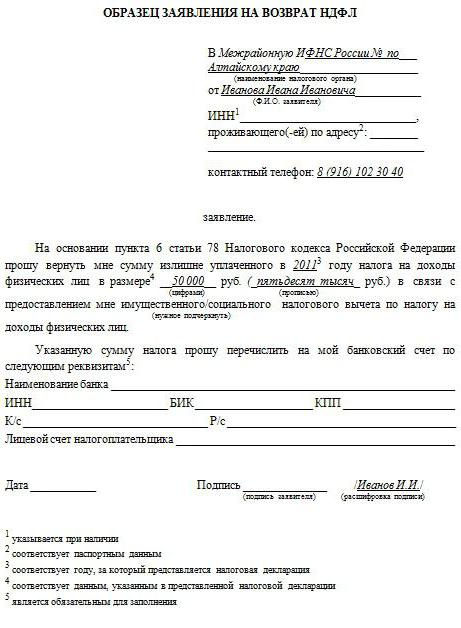

- žádost o odpočet majetku v předepsané podobě;

- cestovní pas

- smlouva o prodeji bydlení nebo smlouva s developerem;

- bankovní potvrzení potvrzující výdaje daňového poplatníka;

- výpis z hypotečního účtu, na kterém je pevně stanovena výše úroku převedeného dlužníkem za půjčku.

Osoba bude také muset otevřít účet, na který bude pro něj výhodné získat odpočet v jakékoli bance.

Ukázky dokladů o odpočtu

Hlavní obtíže charakterizující příjem odpočtu majetku jsou zpravidla spojeny s vyplněním takových dokumentů daňovým poplatníkem, jako je žádost, formulář 3-NDFL. Jaké jsou nuance práce s nimi?

Vizuální seznámení s nimi vám pomůže vypracovat pro každý z označených dokumentů vzorek. Odpočet majetku - postup, který vyžaduje dodržování norem pro plnění různých zdrojů. Ukázky těchto dokumentů - žádosti o odškodnění, jakož i formy daně z příjmu pro 3 osoby - jsou k dispozici v naší recenzi.

Nyní si prostudujeme, jaké jsou způsoby, jak danou platbu obdržet. Existují dvě z nich:

- odvolání k Federální daňové službě podle výsledků minulého roku - osobně;

- odvolání k federální daňové službě a zaměstnavateli - v průběhu roku.

Způsoby získání odpočtu: prostřednictvím federální daňové služby

V prvním případě bude občan potřebovat dokumenty, které jsme prozkoumali výše. Když je Federální daňová služba zkontroluje do 3 měsíců, učiní kladné rozhodnutí, pokud jde o poskytnutí odpočtu osobě, nebo odůvodní odmítnutí, což obvykle znamená potřebu poskytnout jakékoli pozměněné dokumenty na seznamu nebo další.

Příjem srážky: odvolání k zaměstnavateli

Pokud se osoba rozhodne získat odpočet daně z nemovitosti při koupi domu kontaktováním zaměstnavatele, budou obecně nutné stejné zdroje, s výjimkou formuláře 3-NDFL, jakož i osvědčení 2-NDFL. V tomto případě není nutné je vařit.

Druhý režim zpracování plateb zahrnuje interakci občana se zaměstnavatelem a federální daňovou službou. Nejprve musí osoba shromáždit dokumenty a předložit je daňové službě. Je třeba poznamenat, že formulář žádosti o odpočet bude v tomto případě odlišný - musí být vydán federální daňové službě po odvolání.

Po přijetí dokumentů je daňová služba zváží do 30 dnů, a pokud je s nimi vše v pořádku, vydá žadateli oznámení, které osvědčí právo občana na odpočet prostřednictvím zaměstnavatele. Tento zdroj bude muset být přiřazen k účetnictví.

Na základě oznámení Federální daňové služby nebude zaměstnavatelská společnost schopna vypočítat 13% daň z platu zaměstnance, a tak ji platit společně s ní. Daň z příjmu fyzických osob nebude srážena až do konce roku nebo do vyčerpání odpočtu. Aby bylo možné pokračovat v odpočtu podle tohoto systému, bude muset příští rok zaměstnanec obdržet nové oznámení od federální daňové služby. Dokumenty bude třeba znovu předložit finančnímu úřadu.

Odpočet: nuance

Při nákupu bytu vezměte v úvahu nuance, které charakterizují odpočet daně z nemovitosti.

Zaprvé je třeba věnovat pozornost skutečnosti, že dotyčnou náhradu lze vrátit pouze v rozsahu, v jakém byl občan převeden do státu formou daně z příjmu fyzických osob. Pokud osoba nezaplatila daně, nebude moci provést odpočet.

Je důležité, aby sazba daně v tomto případě činila 13%, tj. Měla by odpovídat sazbě stanovené pro daňoví rezidenti RF Pokud byla osoba mimo Rusko déle než šest měsíců, získá status nerezidenta a nebude mít právo zpracovávat příslušné platby, dokud nebude doba v Ruské federaci delší než život v zahraničí.

Další nuansou, která charakterizuje odpočet majetku při koupi bytu, je načasování začátku výplaty této náhrady zaměstnanci společností, které požádal o přání zákonně neplatit státní daně ze mzdy. V souladu s vysvětlením Ministerstva financí Ruské federace by platby měly začít od měsíce, ve kterém se osoba obrátila na federální daňovou službu.

Je třeba poznamenat, že občan má právo použít oba mechanismy pro výpočet odpočtu současně. Může tak získat odškodnění prostřednictvím zaměstnavatele, například od září do prosince a příštího roku - požádejte o něj federální daňovou službu na období od ledna do srpna.

Další výzvou je odpočet při práci pro několik společností. Do roku 2014 měla osoba možnost získat náhradu škody pouze od jednoho zaměstnavatele. Od roku 2014 však vstoupily v platnost daňové zákony Ruské federace. Odpočet majetku je možné sepsat u libovolného počtu zaměstnavatelů současně. Je pravda, že v tomto případě musí občan v prohlášení federální daňové službě uvést, jak chce rozdělit odpočet mezi různé zaměstnavatele. Daňové úřady zase musí žadateli podat několik samostatných oznámení pro každou společnost.

Vzájemné započtení závazků občana a státu

Daňový odpočet za nákup bydlení lze započíst proti zaplacení daně z příjmu fyzických osob z prodeje bydlení. V tomto případě může být jeho částka určená na základě hodnoty nemovitosti, nákladů a v některých případech na základě hypotečního úroku vyčerpána do 1 roku. Chcete-li tento postup implementovat - započtení odpočtů a daní, musíte kontaktovat Federální daňovou službu. Potřebné rady vám poskytnou odborníci katedry.

Na jaké období lze odpočet provést?

Osoba může požádat o náhradu nákladů na byt po dobu 3 let před podáním žádosti o federální daňovou službu, pokud je pracujícím občanem, nebo o 4, pokud pobírá důchod. V tomto případě se daňové službě předkládá několik prohlášení - za každý rok.

Je třeba poznamenat, že právo na odpočet majetku nemá promlčecí dobu. Osoba má právo kdykoli požádat Federální daňovou službu nebo zaměstnavatele o přiměřenou náhradu, a to i několik let po prodeji bytu, za který bude dostávat platby zaručené zákonem.

Shrnutí

Ruský daňový zákoník tedy obsahuje pravidla, podle kterých mají občané Ruské federace právo provádět odpočty na základě částek vynaložených na nákup domu, jeho opravu nebo úroky placené z hypotéky. Tyto náhrady lze obdržet dvěma způsoby - kontaktováním zaměstnavatele nebo přímou interakcí osoby s federální daňovou službou.

Maximální částka, na základě které lze vypočítat odpočet majetku, závisí na roce, kdy se občan poprvé obrátil na daňovou službu. Pokud poprvé provedl odškodnění před rokem 2014, bude moci obdržet platbu až 2 miliony rublů z jednoho majetku, ale pokud je možné vypočítat odpočet z neomezeného množství úroků z hypotéky.

Pokud se osoba poprvé obrátila na federální daňovou službu v roce 2014 a později, má nárok na odškodnění ve výši 2 milionů rublů vynaložených na nákup nebo opravu jakéhokoli počtu nemovitostí. S ohledem na maximální výši hypotečního úroku, ze kterého lze získat odpočet, však v tomto případě činí 3 miliony rublů.

Odškodnění lze podat u několika zaměstnavatelů. Kombinace tohoto systému odpočtu a mechanismu jeho zpracování prostřednictvím Federální daňové služby je docela přijatelná.