Σε μια περίοδο ασταθούς οικονομικής κατάστασης, λόγω της ατέλειας του τραπεζικού συστήματος, καθώς και της κρίσης, το πρόβλημα του ανταγωνισμού και του βάρους της εταιρείας στην αγορά αγαθών και υπηρεσιών καθίσταται περισσότερο συναφές από ποτέ. Δεν είναι μυστικό ότι οι αδύναμες επιχειρήσεις έχουν περισσότερες προϋποθέσεις για μια δυσμενή έκβαση γεγονότων - από την αφερεγγυότητα μέχρι την πτώχευση. Ωστόσο, υπό τις σύγχρονες συνθήκες, ακόμη και οι σταθεροί οργανισμοί μπορεί να αντιμετωπίσουν τον κίνδυνο αποτυχίας. Χάρη στις τεχνικές που αναπτύσσουν οι επιστήμονες στον τομέα των οικονομικών επιστημών, μπορεί να προβλεφθεί πτώχευση νομικών προσώπων. Είναι αλήθεια ότι αυτό δεν είναι τόσο απλό και συχνά το αποτέλεσμα δεν είναι απολύτως ακριβές.

Προϋποθέσεις για την ανάγκη αναγνώρισης της πτώχευσης

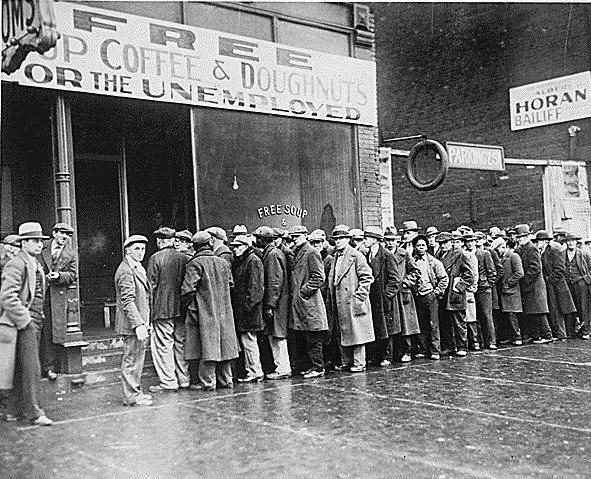

Η δραστηριότητα των οικονομολόγων με στόχο την ανάλυση της φερεγγυότητας των επιχειρήσεων έλαβε το αίτημά της κατά το τέλος του Β Παγκοσμίου Πολέμου στις Ηνωμένες Πολιτείες.

Αυτό οφείλεται στη μείωση της τάξης για την προμήθεια στρατιωτικού εξοπλισμού και στην άνιση ανάπτυξη των εταιρειών.

Έτσι, τα μοντέλα πτώχευσης θα αποτελέσουν αναπόφευκτα ένα από τα βασικά στοιχεία για την πορεία προς μια υγιή ανάπτυξη της οικονομίας.

Οι πρώτες προσπάθειες αντικατοπτρίστηκαν σε ποιοτική ερευνητική μέθοδο, η οποία διεξήχθη με πειραματικές επιπτώσεις στις δραστηριότητες της εταιρείας. Στη συνέχεια, χωρίς να λάβει το επιθυμητό αποτέλεσμα, η προσέγγιση στο πρόβλημα άλλαξε.

Έτσι αρχίζουν να αναπτύσσουν μεθόδους που αξιολογούν την πτώχευση νομικών προσώπων.

Αποτελεσματική ανάπτυξη μοντέλου

Κυρίαρχος ρόλος ανάλυση φερεγγυότητας επιχειρήσεις. Ωστόσο, είναι αδύνατο χωρίς τη χρήση γενικευμένων πληροφοριών, που βασίζονται μόνο στις οικονομικές καταστάσεις. Έτσι, διάφορα μοντέλα παραγόντων της ανάλυσης χρεοκοπίας βρίσκουν την εφαρμογή τους. Το κύριο μεταξύ τους είναι το μοντέλο Altman.

Ταυτόχρονα, δεν πρέπει να συγχέεται με την απόφαση ότι τα έργα του Altman περιορίζονταν σε ένα σχήμα. Δημιούργησε διάφορες προσεγγίσεις για την ανάλυση της φερεγγυότητας της εταιρείας, συνδυάζοντάς τις με μια στατιστική εστίαση και προτείνει διάφορες επιλογές για τις μεθόδους υπολογισμού.

Έτσι, μεταξύ αυτών μπορούμε να σημειώσουμε τον υπολογισμό του δείκτη αξιολόγησης πιστοληπτικής ικανότητας - Z-score, καθώς και μοντέλα δύο, πέντε και επτά συντελεστών.

Ανάλυση πολλαπλών διακρίσεων

Ήταν αυτός που αποτέλεσε τη βάση όλων των μοντέλων και φάνηκε να είναι ο πιο κατάλληλος για τους απαραίτητους υπολογισμούς. Προτάθηκε για πρώτη φορά το 1968 ως ένας τρόπος υπολογισμού πιθανών κινδύνων πτώχευσης και χρησιμοποιήθηκε στο μοντέλο Z score.

Βασική αρχή της ήταν η έκφραση των οικονομικών δεικτών της εταιρείας, η οποία αντανακλά πλήρως τις δραστηριότητες της επιχείρησης και αποδεικνύει το βαθμό κινδύνου πτώχευσης.

Ο Edward Altman, πριν δημιουργήσει ένα μοντέλο Z score, μελέτησε τις οικονομικές δραστηριότητες περίπου 70 επιχειρήσεων. Μερικοί από αυτούς συνέχισαν τις δραστηριότητές τους κατά τη στιγμή του πειράματος, και κάποιοι είχαν ήδη χρεοκοπήσει. Έχοντας εξετάσει περισσότερους από 20 αναλυτικούς συντελεστές και επιλέγοντας τις σημαντικότερες, ο Altman δημιούργησε μια πολυπαραγοντική εξάρτηση. Είναι χαρακτηριστικό ότι οι δείκτες που χρησιμοποιήθηκαν για την κατάρτιση του μοντέλου δείχνουν την αποδοτικότητα της επιχείρησης για την περίοδο αναφοράς. Έτσι, μπορεί εύκολα να εντοπιστεί η πιθανότητα πτώχευσης.

Ατελές μοντέλο

Ωστόσο, παρά την απλότητα και τη λογική του, αυτό το μοντέλο Altman έχει αρκετά μειονεκτήματα. Για παράδειγμα, η παροχή δεδομένων της εταιρείας μπορεί να είναι δύσκολη. Δεν είναι κάθε εταιρεία στην αυγή της κατάρρευσης της είναι έτοιμη να μιλήσει ανοιχτά για αυτό. Αλλά ακόμη και αν οι πληροφορίες παρασχεθούν εγκαίρως, δεν υπάρχει εγγύηση ότι θα είναι αξιόπιστες.Επιπλέον, μερικές φορές ένας συνδυασμός των ίδιων παραγόντων μπορεί να θεωρηθεί τόσο από θετική άποψη όσο και από αρνητική άποψη, επομένως είναι εξαιρετικά δύσκολο να μιλήσουμε για τη σαφήνεια της αξιολόγησης.

Μοντέλο Altman πέντε παραγόντων

Αυτό το μοντέλο είναι μια από τις παραλλαγές του τύπου Z-formula. Αποτελείται από 5 συντελεστές, βάσει των οποίων μπορούμε να συμπεράνουμε την αποδοτικότητα της εταιρείας. Η κύρια διαφορά μεταξύ αυτού του μοντέλου είναι η σημασία του για τις επιχειρήσεις που έχουν μετοχική μορφή και ως εκ τούτου εκδίδουν τις δικές τους μετοχές στην κυκλοφορία στην αγορά.

Σε γενικές γραμμές, αντιπροσωπεύεται από τις ακόλουθες μεταβλητές, όπου το x1 αντιπροσωπεύει το κεφάλαιο κίνησης, το x2 είναι το διαφυγόν κέρδος, το x3 είναι το λειτουργικό κέρδος, το x4 είναι η αξία των μετοχών στην αγορά και το x5 είναι έσοδα.

Όταν συναρμολογηθεί, αυτός ο τύπος εμφανίζεται μπροστά μας:

Ζ = 1.2 * Χ1 + 1.4 * Χ2 + 3.3 * Χ3 + 0.6 * Χ4 + Χ5

Χάρη σε αυτήν, το μοντέλο Altman των πέντε συντεταγμένων σάς επιτρέπει να προβλέπετε με μεγαλύτερη ακρίβεια την πιθανή χρεοκοπία. Για παράδειγμα, εάν η μονάδα Z πέσει σε επίπεδο μικρότερο του 1,8, είναι πιθανό με την πιθανότητα μέχρι και 100% να μιλήσει για την μη κερδοφορία της εταιρείας. Αντίθετα, αν το επίπεδο είναι υψηλότερο από 2,99, τότε ο κίνδυνος αδυναμίας πληρωμής οφειλών είναι ελάχιστος.

Σχόλια εμπειρογνωμόνων

Ωστόσο, αυτό το μοντέλο έχει επικριθεί από άλλους επιστήμονες. Έχοντας εξετάσει την προσεκτικά παρουσιαζόμενη φόρμα, μπορείτε να παρατηρήσετε ότι η αξία του x1 θα σημαίνει πάντα μια κρίση διαχείρισης, και x4 για να μιλήσουμε για πιθανή οικονομική κρίση. Οι υπόλοιπες μεταβλητές χαρακτηρίζουν την οικονομική κρίση.

Αυτός είναι ο λόγος για τον οποίο ο τύπος Altman δεν έχει συνταχθεί σωστά και το ίδιο το μοντέλο περιέχει μια σειρά ανακρίβειες. Αλλά, παρά αυτό, εξακολουθεί να χρησιμοποιείται και είναι πολύ δημοφιλές.

Μοντέλο επτά παραγόντων

Μετά το μοντέλο πέντε παραγόντων, αναπτύχθηκε ένα μοντέλο Altman επτά παραγόντων. Σπανίως χρησιμοποιείται στην πράξη, αν και είναι η πιο ακριβής. Ο όρος που μπορεί να προβλεφθεί φτάνει τα πέντε χρόνια.

Ο λόγος της έλλειψης ζήτησης είναι πάρα πολλά αναλυτικά στοιχεία, τα οποία είναι αδύνατο να αποκτηθούν για ένα απλό ενδιαφερόμενο άτομο. Επιπλέον, οι συντελεστές που προτείνονται για ανάλυση, όπως στην περίπτωση του μοντέλου πέντε παραγόντων, χαρακτηρίζουν πολλά τύπους κρίσεων ταυτόχρονα.

Συμπέρασμα

Χρησιμοποιώντας οποιοδήποτε μοντέλο Altman, πρέπει να έχετε κατά νου τις άλλες αρχικές συνθήκες. Για παράδειγμα, η πρακτική που χρησιμοποιείται στις επιχειρήσεις κατά τη διάρκεια μιας ήδη αναπτυγμένης οικονομίας μπορεί να μην είναι εφαρμόσιμη και ακόμη και παράλογη στις συνθήκες του ρωσικού οικονομικού συστήματος. Παρά την φαινομενική καθολικότητα της προσέγγισης, είναι σημαντικό να θυμόμαστε την αντίστροφη πλευρά του νομίσματος. Η ακρίβεια της πρόβλεψης καθορίζεται από την ομοιογένεια των δεδομένων, τις ιδιαιτερότητες της επιχείρησης και την προσωπικότητά της. Αυτά τα στοιχεία δεν επαρκούν για απόλυτα αξιόπιστες πληροφορίες σχετικά με τη φερεγγυότητα της εταιρείας.

Συχνά, οι αναμενόμενοι δείκτες απέχουν πολύ από την πραγματικότητα και μια επιχείρηση που βασίζεται στην περαιτέρω ανάπτυξη και ευημερία υφίσταται ζημία μετά από μια απώλεια. Έτσι, η αποτελεσματικότητα της εκτίμησης της πτώχευσης δεν εξαρτάται άμεσα από τους παραγόμενους τύπους και τα αναπτυγμένα μοντέλα, αλλά βασίζεται σε διάφορους δείκτες. Προκειμένου να προβλέψετε με επιτυχία τους κινδύνους αφερεγγυότητας και επακόλουθης χρεοκοπίας, πρέπει να το θυμάστε αυτό, χωρίς να βασίζεστε εξ ολοκλήρου στα αποτελέσματα που προκύπτουν κατά την εφαρμογή μιας συγκεκριμένης μεθόδου.