Per indicatori economici in costante crescita, lo Stato dovrebbe attuare una politica fiscale competente. In questo caso, il budget verrà riempito nella giusta quantità e le imprese prenderanno una guida per espandere la produzione e attrarre investimenti. Ma nel processo di attuazione di questa strategia, possono apparire alcuni ostacoli. Ad esempio, carico fiscale eccessivo.

Onere fiscale: il significato del termine

Un onere fiscale dovrebbe essere inteso come un indicatore che riflette l'effetto combinato delle imposte su un particolare pagatore e sull'economia del paese nel suo insieme. Può essere definito come il rapporto tra le entrate ricevute in un determinato periodo di tempo e le imposte dovute per lo stesso periodo.

Questo processo è un indicatore economico estremamente importante, pertanto è costantemente sotto l'attenzione dello stato. Inoltre, il livello dell'onere fiscale dipende da fattori quali l'aliquota e la base imponibile. L'esperienza di molti paesi è stata dimostrata dal fatto che maggiore è questo indicatore, minore è la quantità di fondi che entrano nel bilancio. Per questo motivo, la maggior parte dei paesi occidentali si sta muovendo verso una graduale riduzione delle aliquote fiscali.

Il ruolo di un indicatore come l'onere fiscale

Esistono diversi motivi per cui questo indicatore è molto importante:

- È necessario per lo stato per sviluppare con successo la politica fiscale. Introducendo nuove tasse e abolendo quelle vecchie, modificando in tal modo i benefici e le aliquote, lo stato accetta l'obbligo di applicare e non supera più quei livelli di pressione sull'economia, oltre i quali vi è il rischio di formazione di processi negativi che potrebbero influenzare l'intero paese.

- Determinare l'onere fiscale è anche importante perché con il suo aiuto il governo analizza l'onere fiscale nei diversi paesi e successivamente attua riforme pertinenti.

- La fissazione del livello dell'onere fiscale a livello nazionale è importante per la corretta formazione della politica sociale. Lo studio della gravità della tassazione per diversi gruppi della popolazione ci consente di rendere più uniforme la distribuzione del carico.

- L'onere fiscale è un indicatore che spesso funge da indicatore del comportamento economico delle entità aziendali. Poiché è questo indicatore che determina il fatto di quale sarà la loro decisione in merito al collocamento di investimenti, produzione, ecc.

L'onere fiscale non può mai essere determinato unicamente dall'importo dell'imposta pagata. Ci sono sempre altri costi relativi all'adempimento di obbligazioni da parte di varie entità aziendali. Stiamo parlando delle seguenti categorie di spese:

- costi associati al pagamento di ammende risultanti da una violazione della legislazione fiscale:

- pagamenti relativi al mantenimento di consulenti e commercialisti;

- spese legali causate dalla violazione dei diritti dei contribuenti (secondo il Codice Fiscale).

Formato di carico reale e nominale

L'onere fiscale nominale non è altro che l'ammontare assoluto delle commissioni calcolato alle aliquote stabilite moltiplicato per la base imponibile potenziale. Un esempio è il seguente schema. Se l'aliquota dell'imposta sul reddito sarà del 13% e imponibile reddito della popolazione ha raggiunto il livello di 4 trilioni di rubli, l'onere fiscale fluttuerà a livello di 520 miliardi di rubli.

Parlando dell'onere fiscale reale, vale la pena notare che questo indicatore è determinato come la somma dei pagamenti e delle imposte obbligatori effettivi che sono stati pagati.

In alcuni casi, questo indicatore può essere utilizzato per determinare il grado di partecipazione statale all'economia del paese. Ma vale la pena considerare che in questo formato l'onere fiscale è un indicatore rilevante solo quando il bilancio è ridotto con un avanzo o equilibrato.

Impatto sugli indicatori economici

Nelle condizioni delle moderne relazioni di mercato, il ruolo degli investimenti è difficile da sopravvalutare. Ma affinché i potenziali investitori possano trovare interessanti progetti concreti all'interno del paese, è necessario un ambiente favorevole, che implichi determinate prospettive. In questo formato, l'onere fiscale dell'economia svolge un ruolo chiave.

Questo indicatore implica il rapporto tra tutte le tasse che provengono dalle persone fisiche e giuridiche e dal prodotto interno lordo. Pertanto, si stima la percentuale di PIL ridistribuita attraverso le tasse.

Questo tipo di onere fiscale può essere calcolato utilizzando la seguente formula: Br = Nuf: PIL. In questo caso, "Br" è il livello dell'onere fiscale, "PIL" è l'espressione dei costi del numero di prodotti fabbricati all'interno del paese, "Nuf" è l'intero importo delle imposte pagate da persone giuridiche e persone fisiche.

Ma questo indicatore ha anche uno svantaggio. Tale calcolo dell'onere fiscale implica un tipo in cui viene determinato il livello di oppressione di un pagatore ordinario senza tener conto delle caratteristiche di una particolare entità aziendale.

Determinare l'onere per la popolazione

Al fine di comprendere quale sia l'onere fiscale di un contribuente, è necessario tenere conto dell'importo di tutti i pagamenti ricevuti dalla popolazione conformemente alle aliquote attuali. Ma determinare con precisione questo indicatore non è così semplice. Ciò è dovuto al fatto che il consumatore finale di quasi tutti i beni prodotti nell'economia è la popolazione del paese, il che significa che sono solo le persone normali a trasferire parte del carico fiscale. Se si prendono in considerazione queste condizioni, non sarà possibile determinare la percentuale di imposte dirette e indirette con precisione matematica. Ma il livello approssimativo dell'onere fiscale che viene imposto ai pagatori ordinari è calcolato con la seguente formula: Br = H: Chn.

In questo caso, "Br" riflette direttamente l'onere stesso, "N" - l'intero importo delle tasse pagate dalla popolazione, "Chn" è un indicatore della popolazione del paese.

Sarà corretto affermare che il livello di oppressione fiscale dei cittadini ordinari dipende non solo dall'importo dei pagamenti, ma anche dal benessere della popolazione, in particolare dai salari.

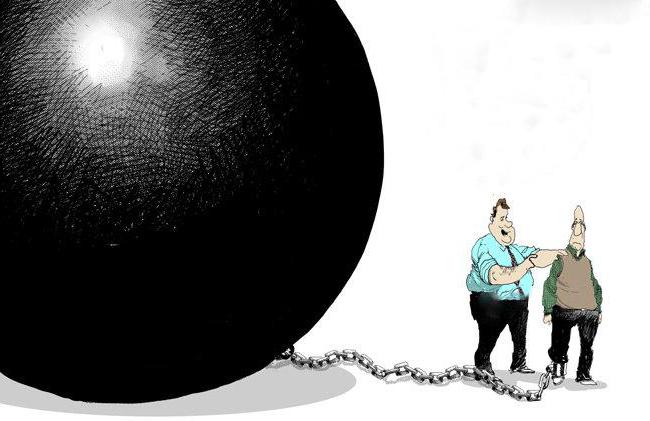

Aliquota fiscale in eccesso

Nel caso in cui lo stato inizi un onere fiscale in eccesso, spesso si verifica una distorsione dell'effetto previsto. Innanzitutto, le entità aziendali iniziano a concentrarsi sulla riduzione al minimo dei loro obblighi modificando l'intensità e la struttura della produzione, degli acquisti e delle vendite. Inoltre, i contribuenti adottano determinate misure per spostare l'onere fiscale sulla controparte. Di conseguenza, l'obiettivo finale per il quale lo stato ha aumentato l'onere fiscale non viene raggiunto.

Vale la pena notare che il trasferimento del grado di carico verso le controparti è possibile solo con un concomitante rifiuto della forma della struttura, del consumo e della produzione, il cui utilizzo sarebbe ottimale.

Poiché l'eccesso di carico fiscale è la ragione della perdita di efficienza (benessere del soggetto), può essere definito come una misura che distorce l'effetto dell'imposta. Questa idea è confermata dal seguente fatto: minore è il grado di diminuzione del livello di acquisti (diminuzione elasticità della domanda) a causa delle imposte indirette, più fondi vengono raccolti dallo Stato.

Pertanto, il livello del consumo nel paese può essere influenzato non solo dalle variazioni dei prezzi, ma anche dalla distorsione delle imposte, che influisce in modo significativo sul reddito della gente comune, che a sua volta porta a una riduzione del livello effettivo di liquidità disponibile.

Come viene spostato l'onere fiscale?

Vale la pena ripetere l'idea che, nella maggior parte dei casi, le entità aziendali, non volendo effettuare detrazioni significative, passano a un tale schema di lavoro, il che implica uno spostamento dell'onere fiscale sulle controparti. Ciò significa che il bilancio dello Stato riceve spesso fondi non da quelle fonti originariamente determinate per questo.

Pertanto, l'analisi del carico fiscale ci consente di giungere alla conclusione ovvia: può passare da alcuni soggetti soggetti a tassazione ad altri.

Il processo di trasposizione stesso può avvenire come segue:

- Imposta sul reddito delle società. Un modo per spostare il carico è aumentare i prezzi, il che comporta una parte dell'onere per i consumatori. Esistono tuttavia alcune limitazioni: se le imprese monopolistiche iniziano a essere coinvolte nei radicali politica dei prezzi allora lo stato può rispondere di conseguenza - attraverso sanzioni da parte dei comitati antitrust.

- Imposta sulla proprietà. Questa forma di tassazione è rivolta a coloro che sono soggetti a un onere formale (imposte su un appartamento, una casa privata, un'eredità o un terreno). Pertanto, spostare il carico in questo caso è estremamente problematico. Ma parte dell'onere fiscale può ancora essere rimosso attraverso il leasing di proprietà.

- Imposte sulla qualità delle accise e delle vendite. In effetti, la maggior parte dell'onere fiscale in quest'area è spostata sul consumatore attraverso aumenti di prezzo. In questo caso, possiamo affermare che l'onere fiscale è un indicatore equivalente all'imposta sul reddito, che copre una gamma abbastanza ampia di gruppi di prodotti. Tale regime è possibile per il motivo che il consumatore finale non è in grado di riorientare a prezzi più convenienti. La stessa cosa accade con i gruppi di accise come alcol, benzina e prodotti del tabacco, poiché è difficile trovare analoghi che sarebbero molto più economici.

- Imposta sul reddito delle persone fisiche. Nella maggior parte dei casi, questo tipo di imposta viene pagata come dovrebbe in base alla legge, ma ci sono ancora alcune lacune. Ad esempio, possiamo citare medici, insegnanti privati, avvocati e altri specialisti che hanno la possibilità di aumentare i prezzi per i loro servizi. Questo schema consente di spostare l'onere delle imposte sui clienti.

Questa informazione conferma ancora una volta il fatto che l'errata distribuzione dell'onere fiscale porta a una modifica degli incentivi e dei principi per lo svolgimento delle attività.

Principio di uguaglianza

Una delle basi dell'interazione armoniosa tra lo stato e la società è il principio di giustizia sociale. Vale la pena notare che questa posizione del governo implica inevitabilmente l'onere fiscale applicato in modo competente, in cui non vi sarà una pressione eccessiva su specifici gruppi sociali.

L'essenza del principio di uguaglianza si riduce al fatto che le circostanze dei contribuenti sono prese in considerazione senza l'uguaglianza formale e, inoltre, nella massima misura. Il risultato sarà l'osservanza e l'uguaglianza dell'informale.

Allo stesso tempo, l'idea della giustizia sociale sarà realizzata attraverso l'applicazione di vari tipi di incentivi fiscali, ad esempio benefici. Nella società odierna, il sistema che porta all'uguaglianza dovrebbe apparire così: nelle stesse condizioni per ottenere lo stesso reddito, le tasse sono uguali in termini di grandezza, ma in condizioni diverse di generazione degli utili, anche la tassazione dovrebbe essere diversa.

Sulla base di questa comprensione, i gruppi socialmente limitati (studenti, disoccupati, disabili, pensionati) dovrebbero ricevere prestazioni, determinati tipi di prestazioni e varie forme di sostegno competente, compensando l'incapacità di avere un reddito completo stabile.

Metodi efficaci per ridurre l'onere fiscale

Esistono diversi punti di vista sulla soluzione di un problema come l'oppressione fiscale eccessiva.

Alcuni politici suggeriscono di abbassare le aliquote sull'IVA e sui profitti, pur mantenendo benefici. Ma questa tecnica non ha ricevuto il massimo riconoscimento, perché, secondo gli esperti, può portare a minare la base delle entrate del bilancio statale. La parte opposta sostiene che in questo caso sarà necessario espandere la base imponibile, trovare ulteriori fonti di finanziamento e ridurre le spese di bilancio.

Va notato che è stato sviluppato un sistema alternativo che consente di ridurre l'onere fiscale. Stiamo parlando dell'abolizione graduale di determinati benefici e tasse (per diversi anni). A causa dell'influenza di vari fattori, questa strategia non è stata attuata correttamente.

Gli esperti economici liberali insistono sulla necessità di ridurre l'oppressione fiscale principalmente riducendo le detrazioni basate sui salari anziché sui profitti delle vendite. Inoltre, parallelamente a queste azioni, è stato proposto di aumentare le aliquote dell'imposta sul reddito.

La Commissione federale per il mercato dei valori mobiliari, da parte sua, ha presentato una proposta sull'invarianza dell'IVA e sulla completa abolizione dell'imposta sul reddito, nonché fondi stradali. Allo stesso tempo, è stata espressa l'idea che l'imposta sul reddito dovrebbe avere un'aliquota fissa bassa (fino al 20%). E per compensare la perdita di profitti: introdurre un'imposta sul reddito imputato e un'aliquota fiscale progressiva su veicoli e proprietà privata.

Esiste anche una posizione in base alla quale vale la pena mantenere i seguenti tipi di tasse:

- dazi all'importazione;

- tassa di brevetto per servizi e imprese commerciali;

- IVA;

- tasse e diritti statali;

- imposta su alcuni tipi di proprietà - titoli, abitazioni di elevato livello di comfort, proprietà di organizzazioni, veicoli, ecc .;

- accise, comprese le tasse sul combustibile e sulle risorse energetiche.

Insieme a questo, è stata presentata la rilevanza di aderire al gruppo di tasse federali, accise, dazi all'importazione, ecc.

risultati

Come dimostra l'esperienza di molti paesi, un'efficace riduzione dell'onere fiscale è possibile riducendo le aliquote per le società con un basso fatturato e attuando un sistema per coprire le perdite derivanti da profitti sia precedenti che futuri. E, naturalmente, i benefici progettati e implementati con competenza cambieranno significativamente la situazione.