מיסים הם הכלי החשוב ביותר של המערכת הכלכלית במדינה. הם מהווים את החלק הגדול ביותר מתקציב המדינה. לכן הם מקבלים תשומת לב מיוחדת ב צורת שליטה ושינויי חקיקה רגילים. קוד המס של הפדרציה הרוסית מגדיר סוגים שונים של מיסים, הן עבור האוכלוסייה והן עבור ארגונים. עבור האחרונים, מע"מ הוא בעל חשיבות מיוחדת בתהליך הרכישה והמכירה. לכן כל יזם קיים או רק מתחיל צריך לדעת מהו מע"מ, את תכונות החישוב שלו ואת נוהל התשלום.

הרעיון של מע"מ

החוק הבסיסי המסדיר את הליך החיוב והתשלום אגרות הוא קוד המס של הפדרציה הרוסית. הוא זה שמגדיר את המושג, המהות והתכונות של חישוב כל המסים במדינה, כולל מע"מ.

מס ערך מוסף הוא אגרה המוטלת על ארגונים כאחוז מסכום עליית הערך. עלייה בערך זה נוצרת על ידי ההבדל בין הכנסות ועלויות חומר המגיעות מצדדים שלישיים.

החקיקה קובעת סוגים מסוימים של פעילויות או סוגים של מוצרים ושירותים שעבורם מע"מ אינו מחושב באופן חלקי או מלא. קיימות מגבלות סכום גם על בסיס המס שנקבע על ידי קוד המס של הפדרציה הרוסית ומאפשרות להקל על החברה מחובות הנישום.

בנוסף לקביעת מהו מע"מ וההגבלות על תשלוםו, קוד המס של הפדרציה הרוסית מקצה את האגרה לקבוצת מס ספציפית. לדוגמה, למין כמו מיסים עקיפים. הסיבה לכך היא הכללת סכומו במחיר המוצרים שנמכרו כאחוז. כתוצאה מכך, כשמשלמים מע"מ, שמות התשלומים בפועל והחוקיים שונים זה מזה.

פונקציות מע"מ

בכלכלת שוק ובמערכת מס רציונלית, לכל סוגי המסים יש ארבעה פונקציות משמעותיות:

- פיסקלית.

- כלכלי.

- ממריץ.

- תפוצה.

לגבי מע"מ, הפונקציה הפיסקלית באה לידי ביטוי בסכום המרבי של הכנסות התקציב מחישובו בגלל בסיס המס היציב ותנאי החישוב המקובלים. מהתקציב שנוצר ממיסים, הרוב נצבר ממע"מ. המס משפיע גם על ויסות תהליכים כלכליים. שיעוריה מעורבים בתמחור ובאינפלציה.

בזכות הקמת הטבות לסוגים מסוימים של פעילויות או מוצרים ספציפיים, המדינה מסוגלת לעורר את התפתחות התחום החברתי, כמו גם לייצא סחורות שונות.

בהתאם, אופי החלוקה של מע"מ נעוץ בהשתתפותו בהפצה מחודשת של תוצר המדינה. הסכום הכולל של ניכויי המס שנאסף בתקציב מסוגי פעילויות מצליחים מחולק ומוקצה לתמיכה במגזרים חסרי רווח במשק החשובים לחברה.

משלמי מע"מ

קוד המס של הפדרציה הרוסית מקים מעגל נרחב של אנשים המחויבים בתשלום מע"מ. המס חייב להיטל על ישויות משפטיות:

- חברות - ללא קשר לצורת הפעילות המבצעת פעולות חייבות במס: מדינה, מוסדות עירוניים, שותפויות עסקיות ואחרות.

- אנשים המוכרים כנישומים בגלל העברת מוצרים דרך מכס הפדרציה הרוסית. מדובר בארגונים עם השקעות זרות או מפעלים זרים לחלוטין.

מאז 2001, משווים יזמים פרטיים העוסקים בעסקאות חייבים במס עם חברות המופיעות בחובה לשלם מע"מ באמצעות חקיקת מס.

כל האנשים מהרשימה רשומים כנישומי מע"מ אם הם עובדים על פי מערכת המיסוי הכללית. זה קורה כי עם מערכות הנהלת חשבונות אחרות אתה צריך לשלם מס ערך מוסף.

מושא מיסוי

הקטגוריות והעסקאות שלהלן נחשבות לאובייקט מיסוי בעת חישוב מע"מ:

- מחזור שהתקבל ממכירת פעילויות מוצרים וכן מכירות ללא עלות.

- העברת טובין בתוך ארגון רוסי בין חטיבותיו לצרכיהם, שעלויותיהם לא נלקחו בחשבון בחישוב הכנסה חייבת.

- תוצאות פעולות הבנייה לצרכים שלהם.

- ייצוא טובין דרך גבול המכס של הפדרציה הרוסית.

חישוב מס ערך מוסף כרוך בחשבונאות לסוגים הבאים של מכירות החלים במע"מ:

- מכירת טובין מהארגון לחברה או אדם אחר, גם בהעדר משלוח והובלה.

- העברת מוצרים המיוצרים לפי הזמנה.

- מכירת מוצרי עמלה או מכירה פומבית.

- החלפת מוצרים או חומרים.

- העברה מוצלחת של מוצרים או בתשלום חלקי.

- העברה או מכירה של זכויות קניין.

- מכירת בטחונות.

בסיס מס

החזר המע"מ קובע את חישוב חישוב המס של בסיס המס. כלומר אינדיקטור לערך העסקאות הכפופות למע"מ. לקביעת בסיס המס לחישוב החיוב הנדון יש מספר מאפיינים, ובעיקר תלוי בסוג הפעולה.

בסיס מס נוצר על בסיס ההגדרה מהו מע"מ, ויש לו רצף של התנאים הבאים:

- בסיס המס שווה לתמורה ממכירת מוצרים או זכויות קניין, אשר נקבע על ידי סכום כל ההכנסות הקשורות להתנחלויות בפעולות אלה. זה יכול להיות מוצג בכל שווה ערך, כולל בניירות ערך.

- בסיס מס השווה להכנסות במטבעות חוץ שהומרו לרובלים רוסיים בשיעור הנוכחי.

- הבסיס הנדון, עם קבלת מקדמה שנכללה בו קודם לכן, מייצג את שווי הטובין המחושב על בסיס מחירים.

- בסיס המס של העמלה או הסכם העמלה שווה לסכום האגרה. עדיין יש תנאי.

- בסיס המס למכירת מיזם מלא שווה לערך של כל נכס.

שיעורי מיסים

על מנת לחשב את הסכום שיש לשלם, ראשית יש לקבוע נכון את מס המס. שיעור המס אינו תלוי בבסיס והוא קבוע בחוק המס של הפדרציה הרוסית. ליתר דיוק, החקיקה קובעת כיום את השיעורים המוטלים: 0%, 10% ו -18%.

סוגי מוצרים, שהתמורה שלהם ממוסה בשיעור של 0%, קבועים בסעיף 164 לחוק המס של הפדרציה הרוסית ויש להם רשימת העברות נרחבת למדי. בעיקרון, מדובר בסוגים מיוחדים של סחורות, עבודות ושירותים מיוחדים מאוד.

בשיעור של 10%, מע"מ מחויב במכירת קבוצות המוצרים הבאות:

- מוצרי מזון.

- מוצרי ילדים.

- כתבי-עת.

- ספרות בעלת חשיבות חינוכית ומדעית.

- פריטים רפואיים.

פעולות המכירה העיקריות, למעט טובין המס המוערכים בשיעורים של 0% ו -10%, כפופים לחשבונאות המס כפל ב -18%.

הטבות מס

בעת חישוב בסיס המס, החקיקה מגדירה הטבות, בפרט פעילויות ומוצרים שאינם כפופים למע"מ. שיעור הגבייה אינו חל במקרים הבאים.

- סוגים רבים של שירותים רפואיים, כולל שירותים בתשלום.

- שירותי חינוך ותרבות.

- יישום בנייני מגורים.

- טובין לנכים.

- רכוש חוזר ונרכש לצורך הפרטה.

- שירותי לוויות.

- פעולות ביטוח.

- עסקאות בהן משלמים חובות מדינה.

- צילום וצילום.

- מכירת עבודות יד.

- עבודות מחקר על חשבון כספי תקציב.

- תיקון מכשירי חשמל ביתיים בתקופת האחריות.

תכונות החישוב

לחישוב סכום המע"מ שישולם יש אלגוריתם פעולות די פשוט. בסיס המס נקבע בתחילה. לאחר מכן הוא מוכפל עם התעריף שנקבע. יש לזכור כי תזמון תשלום המע"מ ותקופת החישוב משתנים. גובה המס שישולם לתקציב הכללי מחושב על פי התוצאות של כל חודש או רבעון.

לאחר קביעת גובה המס שיש לשלם, יש צורך להפחית אותו כתוצאה של ניכויי מס, אם יש כאלה. מה זה ניכויי מס הם סכומי המע"מ המוצגים לשלם עבור פעולות הכרוכות בחישוב האגרה. החזרי מס מע"מ מספקים ציון ניכויים אלה וגובה ההפרש בין המע"מ המוצג למע"מ שהוצג.

נוהל תשלום

תשלום סכומי המע"מ המחושב מבוסס על חישובי חשבונאות ומס. זה נקבע על ידי התוצאות של כל תקופת דיווח. תנאי תשלום מע"מ שנקבעו בחקיקת מיסים, מוגדרים לכל המאוחר מיום 25 לחודש שלאחר תום תקופת הדיווח.

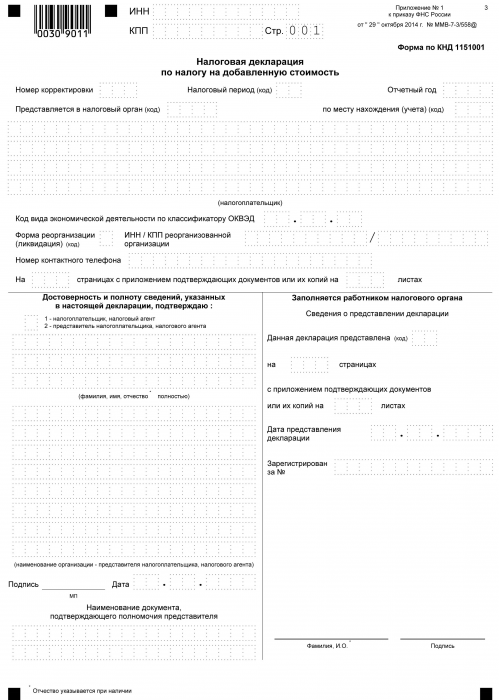

דיווח מע"מ

מרגע תשלום המס לקופת המדינה ועד ליום התשלום, על כל נישום העובד עם מע"מ לדווח לרשות המתאימה לאורך כל הליך החישוב בצורה של הצהרה. מסמך זה מוגש רבעוני. זה מציין את פרטי הארגון, את סכום חישוב בסיס המס, סוג השיעור שגובה ומס ערך מוסף. טופס ההכרזה הוא טופס אחיד שאושר בשנת 2014. יחד עם זאת, חשוב לדעת שמאז 2015 כל הארגונים, ללא קשר להיקף וסוגי הייצור, נדרשים להגיש הצהרה בצורה אלקטרונית.

כאשר מגדירים את המושג מהו מע"מ, נוצר הרעיון שמדובר בהכנסות כפול אחוז מסוים. למעשה, זה כך. אבל מע"מ הוא סכום עליית הערך. ולכן, בעת חישובו, נדרש לקחת בחשבון ניואנסים רבים:

- סוגי מוצרים, חייבים במס וגם לא חייבים במס.

- גודל שיעור המס.

- רגע קביעת בסיס המס.

- ניכויים ממס ועוד.