Impozitele sunt instrumentul cel mai important al sistemului economic al țării. Ele constituie cea mai mare pondere din bugetul de stat. Prin urmare, li se acordă o atenție specială în forma de control și modificări legislative periodice. Codul fiscal al Federației Ruse definește diferite tipuri de impozite, atât pentru populație, cât și pentru organizații. Pentru aceștia din urmă, TVA are o importanță deosebită în procesul de cumpărare și vânzare. Prin urmare, orice antreprenor existent sau abia început trebuie să știe care este TVA-ul, caracteristicile calculului său și procedura de plată.

Conceptul de TVA

Legea de bază care reglementează procesul de percepere și plata taxelor este Codul fiscal al Federației Ruse. El este cel care definește conceptul, esența și caracteristicile calculului tuturor impozitelor din țară, inclusiv TVA.

Taxa pe valoarea adăugată este o taxă percepută organizațiilor ca procent din valoarea creșterii valorii. Această creștere a valorii este generată de diferența dintre veniturile și costurile materiale care provin de la terți.

Legislația stabilește anumite tipuri de activități sau soiuri de produse și servicii pentru care TVA nu este parțial sau complet supus calculului. Există, de asemenea, limitări ale sumelor la baza de impozitare stabilită de Codul fiscal al Federației Ruse și care permite scutirea companiei de taxele contribuabililor.

Pe lângă faptul că determină valoarea TVA-ului și restricțiile la plata acesteia, Codul Fiscal al Federației Ruse atribuie taxa unui anumit grup fiscal. De exemplu, la o specie precum impozite indirecte. Motivul pentru aceasta este includerea sumei sale în prețul produselor vândute procentual. Drept urmare, la plata TVA, numele plătitorilor efectivi și legali diferă.

Funcțiile TVA

Într-o economie de piață și un sistem fiscal rațional, toate tipurile de impozite au patru funcții semnificative:

- Fiscal.

- Economică.

- Stimularea.

- Distribuție.

Pentru TVA, funcția fiscală se manifestă în valoarea maximă a veniturilor bugetare din calculul său, datorită bazei impozabile stabile și condițiilor de calcul acceptabile. Din bugetul format din impozite, majoritatea este acumulată din TVA. Impozitul afectează, de asemenea, reglementarea proceselor economice. Ratele sale sunt implicate în stabilirea prețurilor și inflației.

Datorită stabilirii beneficiilor pentru anumite tipuri de activități sau produse specifice, statul este capabil să stimuleze dezvoltarea sferei sociale, precum și exportul de bunuri diverse.

Prin urmare, natura distribuțională a TVA-ului constă în participarea sa la redistribuirea PIB-ului de stat. Suma totală a deducerilor fiscale colectate în buget din tipurile de activități de succes este distribuită și alocată pentru a sprijini sectoarele neprofitabile ale economiei care sunt semnificative pentru societate.

Plătitori de TVA

Codul fiscal al Federației Ruse stabilește un cerc extins de persoane obligate să plătească TVA. Impozitul este supus unei taxe pentru persoanele juridice:

- Întreprinderi - indiferent de forma de activitate care efectuează operațiuni impozabile: stat, instituții municipale, parteneriate de afaceri și altele.

- Persoanele recunoscute drept contribuabili datorită circulației produselor prin obiceiurile Federației Ruse. Este vorba despre organizații cu investiții străine sau întreprinderi complet străine.

Din 2001, întreprinzătorii individuali angajați în tranzacții impozabile au fost echivalate cu întreprinderi care au obligația de a plăti TVA cu legislația fiscală.

Toate persoanele din listă sunt înregistrate ca contribuabili de TVA dacă lucrează conform sistemului general de impozitare. Se întâmplă că, cu alte sisteme de contabilitate, trebuie să plătiți taxa pe valoarea adăugată.

Obiectul impunerii

Următoarele categorii și tranzacții sunt considerate obiect de impozitare la calcularea TVA:

- Cifre de afaceri primite din vânzarea activităților produsului, precum și vânzări fără costuri.

- Transfer de mărfuri în cadrul unei organizații ruse între diviziile sale pentru nevoile proprii, ale căror costuri nu au fost luate în considerare la calcul venit impozabil

- Rezultatele operațiunilor de construcție pentru nevoile lor proprii.

- Export de mărfuri prin frontiera vamală a Federației Ruse.

Calculul taxei pe valoarea adăugată presupune contabilizarea următoarelor tipuri de vânzări care sunt supuse TVA:

- Vânzarea mărfurilor de la organizație către o altă companie sau persoană fizică, chiar și în absența transportului și a transportului.

- Transfer de produse fabricate la comandă.

- Vânzarea produselor de comision sau licitație.

- Schimb de produse sau materiale.

- Transfer gratuit de produse sau cu plata parțială.

- Transferul sau vânzarea drepturilor de proprietate.

- Vânzarea garanțiilor.

Baza fiscală

Declarația de TVA prevede calculul calculului fiscal al bazei de impozitare. Anume, un indicator al valorii tranzacțiilor supuse TVA. Determinarea bazei de impozitare pentru calcularea taxei în cauză are o serie de caracteristici și depinde în principal de tipul de operațiune.

Baza fiscală format pe baza definiției a ceea ce este TVA și are o secvență din următoarele condiții:

- Baza de impozitare este egală cu veniturile obținute din vânzarea de produse sau drepturi de proprietate, care este determinată de suma tuturor veniturilor aferente decontărilor pe aceste operațiuni. Poate fi afișat în orice echivalent, inclusiv în titluri.

- O bază de impozit egală cu veniturile în monede străine convertite în ruble ruse la rata actuală.

- Baza luată în considerare, la primirea unei plăți în avans incluse în ea, reprezintă valoarea mărfurilor calculate pe baza prețurilor.

- Baza fiscală a comisionului sau a contractului de comisie este egală cu valoarea taxei. Există încă o condiție.

- Baza de impozitare pentru vânzarea unei întreprinderi complete este egală cu valoarea fiecărui activ.

Ratele de impozitare

Pentru a calcula suma plătibilă, trebuie stabilită mai întâi baza de impozitare a TVA corect. Cota de impozitare nu depinde de bază și este stabilită în Codul fiscal al Federației Ruse. Mai precis, legislația stabilește în prezent ratele percepute: 0%, 10% și 18%.

Tipurile de produse, din care impozitele sunt impozitate în proporție de 0%, sunt stabilite la articolul 164 din Codul fiscal al Federației Ruse și au o listă destul de extinsă de transferuri. Practic, acestea sunt soiuri speciale de bunuri, lucrări și servicii extrem de specializate.

La o rată de 10%, TVA se percepe la vânzarea următoarelor grupe de produse:

- Produse alimentare.

- Articole pentru copii.

- Periodica.

- Literatură de importanță educațională și științifică.

- Articole medicale.

Principalele operațiuni de vânzare, cu excepția mărfurilor impozitate cu procente de 0% și 10%, sunt supuse impozitării pentru multiplicarea cu 18%.

Beneficii fiscale

Atunci când calculează baza de impozitare, legislația definește beneficiile, în special activitățile și produsele care nu sunt supuse TVA. Rata de colectare nu se aplică în următoarele cazuri.

- Multe tipuri de servicii medicale, inclusiv cele plătite.

- Servicii educaționale și culturale.

- Implementarea clădirilor rezidențiale.

- Bunuri cu handicap.

- Proprietatea răscumpărată pentru privatizare.

- Servicii funerare.

- Operațiuni de asigurare.

- Tranzacții cu care se plătește taxa de stat.

- Fotocopie și fotocopie.

- Vânzări de artizanat.

- Lucrări de cercetare în detrimentul fondurilor bugetare.

- Repararea electrocasnicelor în perioada de garanție.

Caracteristicile calculului

Calculul valorii TVA care trebuie plătită are un algoritm destul de simplu de acțiuni. Baza de impozitare este inițial determinată. Ulterior, se înmulțește cu rata stabilită. Trebuie amintit că calendarul plății TVA și perioada de calcul variază. Suma impozitului care trebuie plătit la bugetul general se calculează pe baza rezultatelor fiecărei luni sau trimestru.

După stabilirea cuantumului impozitului de plătit, este necesar să se reducă prin rezultatul deducerilor fiscale, dacă este cazul. Ce este asta Deducțiile fiscale sunt sumele de TVA prezentate plătitorului pentru operațiunile care sunt implicate în calcularea taxei. Declarația de TVA prevede indicarea acestor deduceri și valoarea diferenței dintre TVA expusă și TVA prezentată.

Procedura de plată

Plata sumelor calculate TVA se bazează pe calcule contabile și fiscale. Este determinat de rezultatele fiecărei perioade de raportare. Condiții de plată a TVA stabilite prin legislația fiscală, sunt definite ca cel târziu în a 25-a zi a lunii următoare încheierii perioadei de raportare.

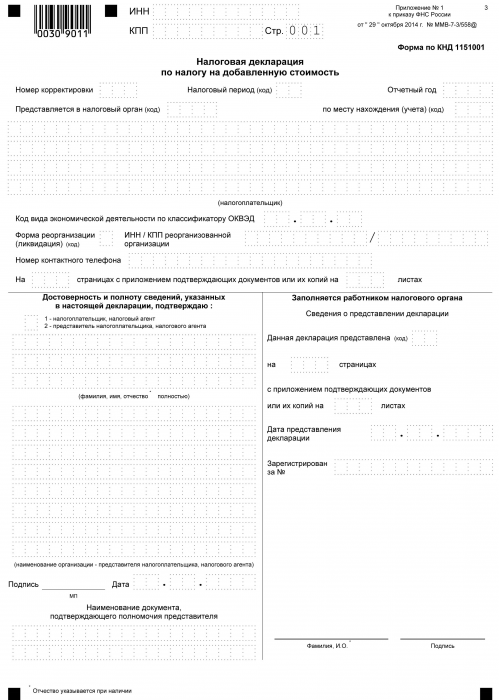

Raportarea TVA

Din momentul în care taxa este plătită către vistieria de stat și până în ziua plății, fiecare contribuabil care lucrează cu TVA trebuie să prezinte autorității corespunzătoare pe toată durata procedurii de calcul sub forma unei declarații. Acest document este transmis trimestrial. Acesta indică detaliile organizației, suma de calcul a bazei de impozitare, tipul ratei percepute și taxa pe valoarea adăugată. Formularul de declarație este un formular unificat aprobat în 2014. În același timp, este important să știm că din 2015 toate organizațiile, indiferent de volumul și tipurile de producție, trebuie să depună o declarație în format electronic.

Când se definește conceptul de TVA, se formează ideea că este vorba despre venituri înmulțite cu un anumit procent. De fapt, așa este. TVA este însă suma creșterii valorii. Prin urmare, atunci când se calculează, este necesar să se țină seama de multe nuanțe:

- Tipuri de produse, atât impozabile, cât și neimpozabile.

- Mărimea cotei de impozitare.

- Momentul determinării bazei de impozitare.

- Deducții fiscale și multe altele.