Deriváty jsou ve své popularitě u obchodníků obchodujících na rozvinutých trzích dlouho před skutečnými aktivy. Deriváty nabývají na dynamice také v Rusku - pouze za poslední rok se objem obchodování v sekci derivátů, kde se obchoduje s futures a opcemi, zvýšil o více než 76%. Soukromí hráči se také postupně začnou „derivovat“. Ale pokud ano futures kontrakty většina má alespoň nějaký koncept, pak se zdá, že možnosti jsou mnohým stále velmi exotické. Mezitím tento nástroj - jak když je nezávislý, tak ve spojení s futures - poskytuje velmi široké příležitosti pro provádění různých úkolů.

Seznámení s deriváty

Futures a forwardové smlouvy opce, swapy a některé další nástroje se nazývají deriváty, tj. deriváty trhu cenných papírů. A jsou vyráběny ze základny - podkladové aktivum (BA): akcie, dluhopisy, měny, zboží, akciové indexy úrokové sazby a dokonce i přírodní jevy. Ceny derivátu a aktiva, ze kterého je tvořen, jsou velmi úzce spjaty, ale nejsou totožné.

Futures a opce jsou nejznámější a nejběžnější typy derivátů. Umožňují rovnoprávné obchodní smlouvy, ve kterých působí nejen indexy, měny, akcie a dluhopisy, ale také ropa, zemní plyn, drahé kovy a potravinářské výrobky: obiloviny a luštěniny, káva, cukr a mnoho dalšího zboží. Většina smluv je navíc uzavřena bez dodání, což umožňuje obchodníkovi těžit z transakce a eliminuje problémy s reálným zbožím.

Ruský trh s deriváty

Ruští obchodníci obchodují s deriváty na trhu derivátů Moskevské burzy (FORTS). Hlavní likvidita je soustředěna do futures na index RTS, hlavní měnové páry (USD / Rubl, EUR / USD a EUR / Rubl), ropu, zlato a některé modré čipy - Sberbank, Gazprom, VTB, Lukoil. Tam je aktivita v jiných futures, ale většina z nich nejsou příliš dobře obchodované.

Opce jsou mnohem méně populární, i když nezaslouženě - z hlediska objemu obchodování tento trh zabírá asi 3-5% futures. Možnosti pro soukromého obchodníka však mají dostatek likvidity, zejména pokud vyberete nejvíce obchodované nástroje (opce na RTS, Sberbank, Gazprom, USD / Rubl, EUR / USD, zlato a některé další) s nejbližším datem uplatnění.

Opce na ruském trhu s deriváty mají zvláštnost - podkladovým aktivem nejsou akcie, měny, zboží nebo indexy, ale futures na ně.

Právo versus povinnost

Abychom pochopili, jaký je rozdíl mezi futures a opcemi, podívejme se na jejich definice. Futures je smlouva s dohodnutým termínem (vypršení), podle níž prodávající převezme povinnost prodat aktivum za určitou cenu a kupující se zavazuje za něj zaplatit. Opce je také smlouva na dobu určitou, ale dává držiteli pouze právo na nákup (call-opce) nebo prodej (put-opce) aktiva za uvedenou cenu (realizační cena). Hlavním rozdílem mezi nástroji jsou tedy práva kupujícího.

Prodejce opcí musí splňovat podmínky smlouvy bez ohledu na jeho přání, pokud to samozřejmě držitel nechce. Jako kompenzaci za omezení svých práv obdrží prodávající od kupujícího prémii, což je cena opce. Pokud je transakce pro prodejce nerentabilní, velikost přijaté prémie mírně sníží jeho ztrátu. Pokud je pro držitele nerentabilní uplatnit opci, přijatá prémia bude činit zisk prodávajícího.

Deriváty Funkce

Futures a opce jsou standardizované nástroje, tj. Jejich parametry, s výjimkou pořizovací ceny, se nemění. Datum vypršení platnosti, objem aktiv, druh smlouvy (vypořádání nebo dodání), proces provedení, výše zajištění - to vše je uvedeno ve specifikaci konkrétní smlouvy. Dodržování všech podmínek je sledováno burzou, která funguje jako ručitel transakce.

Dalším rysem derivátů je přítomnost „vestavěného“ ramene. Faktem je, že obchodník platí za otevření futures nebo opční pozice ne plné náklady, ale pouze záruční krytí (GO). Po dokončení transakce je vrácena na účet. GO je obvykle stanovena na 5–20% smluvní ceny, ale v některých případech může být změněna rozhodnutím burzy. Ukazuje se, že místo nákupu akcií je mnohem výhodnější koupit opci (futures) - rozdíl ve výši částky, kterou lze koupit za stejnou částku, je 5-10krát. Deriváty tak poskytují dostatečnou příležitost ke spekulacím - díky menšímu investování má obchodník potenciál vydělat více. Je to však také jejich nebezpečí, protože při přijetí ztráty může pákový efekt rychle vést ke ztrátě celého účtu.

Různá úroveň rizika

Deriváty umožňují vytvářet pozice s různým stupněm rizika. Otevření futures pozice je rovnocenné s nabytím nebo krátkým prodejem podkladového aktiva - zisk a ztráta nejsou omezeny, protože cena může teoreticky růst až do určitého počtu případů nebo klesnout téměř na nulu.

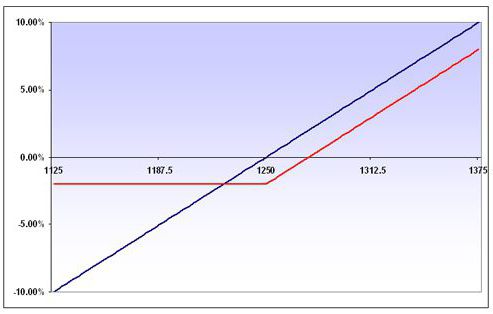

Zakoupení opce vás nezavazuje k ničemu, takže v případě cenového pohybu nepříznivého pro kupujícího nebude jednoduše proveden. To znamená, že maximální ztráta pro kupujícího má pevnou částku - rovná se prémii, kterou zaplatil prodávajícímu. Pro ilustraci toho, jak se varianta liší od futures, se podívejme na následující obrázek. Zobrazuje grafy zisků a ztrát pro nákup podmíněných futures (modrá čára) a call opce (červená čára) na stejném aktivu. Jak vidíte, ztráta z nákupu opce je omezená. Zisk, který oba deriváty slibují, má stejnou dynamiku, s jediným rozdílem v tom, že možnost má o něco méně - o částku prémie placené prodávajícímu.

Při prodeji opce je situace diametrálně opačná: pokud se cena pro prodávajícího nepříznivě pohybuje, riskuje neomezenou ztrátu. Zisk v žádném případě nepřesahuje částku, kterou obdržel od kupujícího. V tomto smyslu jsou prodejci opcí často porovnáváni s pojišťovnami, které riskují placení větší peněžité náhrady za malé pojistné. Pokud však pojišťovny mohou jen doufat, že k pojistné události nedojde, pak pro obchodníky jedna naděje na to nestačí. Profesionální prodejci opcí v případě nepříznivého pohybu cen mají plán na řízení své pozice, aby minimalizovali ztráty. K tomu však musíte mít rozsáhlé obchodní zkušenosti, takže se začátečníkům důrazně nedoporučuje prodávat opce.

Opce se tedy liší od futures v tom, že umožňují vytváření pozic s danou úrovní rizika.

Jak to funguje v praxi?

Zde je schematický příklad futures a opcí, ilustrující podstatu obchodování s deriváty. Předpokládejme, že obchodník koupil futures na akcie Sberbank za cenu 13 000 rublů, což odpovídá nákupu 100 akcií společnosti na akciovém trhu za cenu 130 rublů za kus. S cenou akcie 140 rublů činí zisk obchodníka 1 000 rublů. Za cenu akcie 120 rublů obdrží ztrátu stejné velikosti. Obchodník může kdykoli před ukončením smlouvy zaznamenat zisk nebo ztrátu z transakce uzavřením pozice.

Nyní zvažte, co se stane, pokud obchodník nenakupuje futures sám, ale volá na něj s realizační cenou 13 000 rublů. Pokud je v době vypršení BA cena 14 000 rublů, uplatní kupující opci.Zároveň obdrží futures na akcie Sberbank a variační marži 1 000 rublů. Po okamžitém prodeji futures za 14 000 rublů by zaznamenal celkový zisk z transakce ve výši 800 rublů. Pokud futures na vypršení platnosti klesnou na 12 000 rublů, kupující tuto možnost nevyužije a ztratí pouze zaplacenou prémii - 200 rublů.

Ceny

Mechanismus tvorby derivátů je další bod, který stojí za zmínku. Je zřejmé, že cena derivátů určuje trh, nicméně existuje určitá reálná hodnota smlouvy, což nám umožňuje posoudit, zda je nadhodnocená nebo podceňovaná. Cena BA samozřejmě závisí přímo na tom, kolik bude cena opce a futures stát. Rozdíly mezi nimi z hlediska nákladů jsou velmi významné. Cena futures je vždy srovnatelná s cenou BA: například s cenou akcií Sberbank 130 rublů lze s futures s nejbližším datem expirace obchodovat v regionu 13 200 rublů. Časový faktor ovlivňuje cenu futures kontraktu: obvykle čím dále vyprší, tím vyšší jsou náklady futures vůči BA, i když se zřejmým očekáváním poklesu trhu mohou být futures ještě levnější. Na konci odvolání se „zhroutí“ rozdíl mezi cenou aktiva a futures.

S možnostmi jsou věci mnohem komplikovanější. Při rozhodování o koupi smlouvy obchodník porovná svou tržní hodnotu s teoretickou cenou, která je obvykle vysílána na směnném terminálu. Teoretická cena se vypočítává pomocí složitého vzorce a bere v úvahu několik ukazatelů, mezi nimiž jsou hlavní ukazatele:

- zda opce je v penězích nebo ne, to znamená, že hodnota BA převyšuje realizační cenu opce;

- čas zbývající před vypršením;

- volatilita, to jest rychlost, se kterou se cena BA mění.

Každý z těchto faktorů má svůj vlastní vliv na cenu opce. Například čím bližší je expirace, tím silnější je tzv. Dočasný úpadek - možnost začíná ztrácet časovou hodnotu a je levnější, i když se cena BA prakticky nezmění. Na druhou stranu, pokud byla smlouva zakoupena během období klidu a poté se náhle začaly silné pohyby, možnost může přidanou hodnotu zvýšit zvyšováním volatility a někdy i tehdy, když se cena BA pohybuje opačným směrem.

Strategické příležitosti

Budoucnost a možnosti poskytují dostatečnou příležitost k vytváření různých strategií. Používají se k ochraně otevřených pozic na podkladovém aktivu (zajištění) a na krátkou spekulativní hru. Díky derivátům můžete „koupit celý trh“, to znamená, vsadit se na růst nejen jednoho čipu, ale tržních indexů jako celku. Chcete-li to provést, musíte si koupit futures indexu nebo zakoupit možnosti typu volání (strategie dlouhých hovorů). V medvědí náladě můžete udělat pravý opak: otevřete krátkou pozici na indexových futures nebo si kupte opci, jako je put (strategie Long Put).

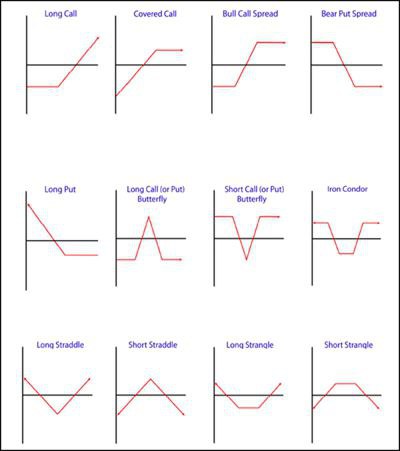

Existuje více zajímavých strategií, které jsou vytvářeny nákupem a / nebo prodejem futures a opcí. Jsou založeny na dočasných rozdílech ve smlouvách, arbitráži, růstu nebo snížení volatility a dalších parametrech. Uvádíme pouze několik z nich: pravidelné nebo přiměřené šíření býka nebo medvěda (Bull Spread, Bear Spread), nákup nebo prodej středla (Long / Short Straddle), nákup nebo prodej škrtidla (Long / Short Strangle), nákup nebo prodej „motýla“ ( Dlouhý / krátký motýl). Grafy některých z nich jsou znázorněny na následujícím obrázku.

Musím si vybrat?

Co je lepší použít v obchodu? Otázka „možnosti versus futures“ je ve skutečnosti nesprávná. Každý nástroj má samozřejmě své vlastní vlastnosti, které vám umožňují vyřešit určité problémy. Jejich společné použití navíc umožňuje vytvářet zajímavé strategie s danými parametry maximální ztráty a ziskovosti, které jsou nejvhodnější pro současnou situaci na trhu.

Deriváty jsou zajímavější a složitější nástroje než akcie a jiná aktiva. Jejich schopnosti jsou poměrně široké: od spekulací na intraday po zajišťovací pozice po měsíce a dokonce roky. Deriváty samozřejmě stojí za to se s nimi naučit pracovat, rozšíří to schopnosti obchodníka a umožní vám vydělávat peníze v jakékoli situaci na trhu.