Podnikatelé a organizace používající zjednodušený daňový systém musí sledovat vzniklé náklady a přijaté příjmy. To umožňuje správný výpočet základu daně. Na první pohled se zdá, že vše je celkem jednoduché. Pouze je nutné včas vyplnit knihu příjmů a výdajů. V praxi je však tento postup doprovázen řadou obtíží, účetní mají otázky, které je obtížné vyřešit. Pojďme dále zvážit, jak vyplnit účetní knihu příjmů a výdajů.

Obecné informace

Kniha příjmů a výdajů pro IP nebo LLC je dokument vyhotovený ve zvláštní formě. Je schválen nařízením Ministerstva financí č. 135n. V souladu s tím je možné vést účetní knihu příjmů a výdajů organizací v papírové i elektronické podobě. Postup registrace v každém z těchto případů se bude lišit.

Důležitý bod

Účetní kniha o příjmech a výdajích vyhotovená v tištěné podobě musí být před vyplněním zapečetěna pečetí daňové služby. V současné době existují spory o nutnosti registrace dokumentu, o povinné povaze tohoto procesu. Odborníci doporučují provedení tohoto jednoduchého postupu, aby se zabránilo neshodám s autorizovaným orgánem.

Elektronický formulář

Kniha příjmů a výdajů ve zjednodušeném daňovém systému, vypracovaná v této podobě, by měla být na konci roku převedena na papír. Dokument je očíslován, opatřen razítkem společnosti a podpisem hlavy. Poté musí být zaregistrován u finančního úřadu. Tento postup by měl být proveden nejpozději do 31. března roku následujícího po vykazování. Jednotliví podnikatelé knihu zaregistrují nejpozději do 30. dubna.

Specifika zadávání dat

Kniha příjmů a výdajů podle zjednodušeného daňového systému je sestavena v přesně stanovené podobě. Definice a odraz příjmů a nákladů je přísně upraven zákonem. Postup, podle kterého se provádí uznávání a účtování zisku, je stanoven v čl. 1 odst. 1 a 3. 346,17, p.p. 1-5, 8 lžíce. 346.18, odstavec 1 čl. 346,25 daňový zákon. Stručně lze říci, že příjem lze charakterizovat jako příjem z prodeje a mimo provozní zisk.

Platba po částech

Při praktických činnostech podniku často vyvstává otázka týkající se doby účtování konkrétního příjmu. Výnosy ve zjednodušeném systému se zaznamenávají v hotovosti. Jinými slovy, po obdržení peněz na pokladně nebo na běžný účet by se měly okamžitě promítnout do výnosů. V tomto případě nezáleží na tom, zda částka byla přijata v plné výši za prodanou službu, produkt nebo provedenou práci, nebo byla záloha připsána. Záloha je zaúčtována v daňovém období, ve kterém byla převedena. Pokud kupující zaplatí za zboží nebo službu ve splátkách, budou v KUDiR tyto částky zapsány ve stejnou částku v konkrétní datum přijetí.

Výjimky

V procesu účtování příjmu podniku používajícího zjednodušený daňový systém vznikají potíže s určováním příjmu potřebného pro vyměření daně. Chcete-li tento problém vyřešit, postupujte podle odstavce 1.1 čl. 346.15 daňový zákon. Poskytuje seznam příjmů vyloučených z výpočtu jednotné daně. Zahrnují například úroky z cenných papírů podílejících se na obratu, dividendy atd. Navíc u podniků, které používají zjednodušený daňový systém a UTII, se neberou v úvahu výnosy z provádění činností, které jsou zdaněny imputovaným příjmem.

V rámci příjmu není třeba brát v úvahu příjmy, které nejsou ziskem pro podnikatele nebo právnické osoby a nemají pro ně žádný ekonomický prospěch. Mezi tyto prostředky mohou patřit například částky, které protistrana nebo bankovní organizace omylem převedly na účet zaslaný FSS Ruské federace za účelem kompenzace dnů zdravotního postižení na stávající nemocenské dovolené, vrácení plateb DPH zaslaných během období používání obecného daňového režimu a nárokovaných na vrácení, půjčky zakladatelů atd.

Reflexe nákladů

Kniha příjmů a výdajů podle zjednodušeného daňového systému je sestavena přísně v souladu s ustanoveními daňového řádu. Náklady se odrážejí zejména v dokumentu v souladu s čl. 1 odst. 1. 346.16 kodexu. Tento odstavec obsahuje přísný seznam výdajů, které mají být zaznamenány. Podnikatelé a právnické osoby by se měli zaměřit na tento konkrétní seznam. Náklady, které odrážejí knihu příjmů a výdajů podle zjednodušeného daňového systému, musí splňovat řadu stanovených požadavků. Měly by to být zejména:

- Ospravedlněno.

- Potvrzeno zdokumentováno.

- Zaměřeno na dosažení zisku.

V praxi mají účetní často problémy se zohledněním nákladů na pořízení chladnější a balené vody pro zaměstnance. Není obtížné tyto výdaje potvrdit doklady. Ve Federální daňové službě však budou tyto výdaje s největší pravděpodobností uznány jako nepřiměřené a nebudou se zaměřovat na získání výhod.

Zvláštní pravidla

Podniky, které používají zjednodušený daňový systém, se nepovažují za plátce DPH. Tato část nákladů na zakoupené výrobky, které spadají do této daně, by měla být uvedena ve sloupci 5 v samostatném řádku. Tento požadavek je stanoven dopisem ministerstva financí č. 03-11-11 / 03. Aby náklady, které jsou zamířeny na nákup balené vody pro zaměstnance, byly přiměřené, měli byste si od SES vydat osvědčení o nevhodnosti vody z vodovodu k pití. Kromě toho můžete uzavřít kolektivní smlouvu. Může předepsat poskytování vody zaměstnancům, aby zajistili nezbytné pracovní podmínky. V takovém případě mohou být náklady spojené s TC hájeny. S největší pravděpodobností to však bude možné pouze v soudním řízení.

Stejný problém nastává u účetních, pokud je to nutné, do nákladové části zahrnout nákup rychlovarné konvice, TV, lednici a další „volitelné“ nákupy. Tyto výdaje se nevztahují na výrobní cyklus ani na přímé činnosti podniku. V tomto ohledu je daňová služba nepřijímá pro účetnictví. Podle odstavce 2 článku 346.17 Daňový řád, náklady na zjednodušený systém se zaznamenávají při skutečné platbě. Jak je známo, ukončení závazků nabyvatele vůči dodavateli (prodávajícímu) přímo souvisí s poskytováním služeb nebo zboží, vlastnickými právy, výkonem práce. V tomto případě musíte věnovat pozornost nuance. Je třeba poznamenat, že náklady na výrobky, které jsou předmětem dalšího prodeje, musí být zaznamenány v době jejich prodeje. Náklady na materiály se berou v úvahu po jejich převodu do výroby. Je důležité správně uvést datum spotřeby. Pokud uděláte chybu, váš daňový základ může být podceněn.

Dlouhodobý majetek

Ukázka vyplnění knihy účetnictví příjmů a výdajů obsahuje samostatný odstavec pro OS. Náklady na pořízení (výroba, výstavba) dlouhodobého majetku, přijetí nebo vytvoření nehmotného majetku přímo plátcem jsou stanoveny způsobem uvedeným v odstavci 3, čl. 346.16 daňový zákon. Náklady na dlouhodobý majetek se neodečítají najednou, ale ve stejných podílech za vykazovaná období po celý běžný rok. Jinými slovy, pokud byl dlouhodobý majetek nakoupen v prvním čtvrtletí, pak je jeho hodnota zahrnuta do nákladů k 1/4 31. ledna, 30. června, 30. září a 31. prosince. Pokud byl OS obdržen v posledním čtvrtletí, bude do nákladů zahrnuta celá částka do 31. prosince. Je třeba mít na paměti, že začátek odpisování hodnoty dlouhodobého majetku jako nákladů je povolen pouze za určitých podmínek.Zejména musí být zprovozněn stálý majetek, zaplaceno a vlastnictví musí být registrováno u autorizovaných subjektů.

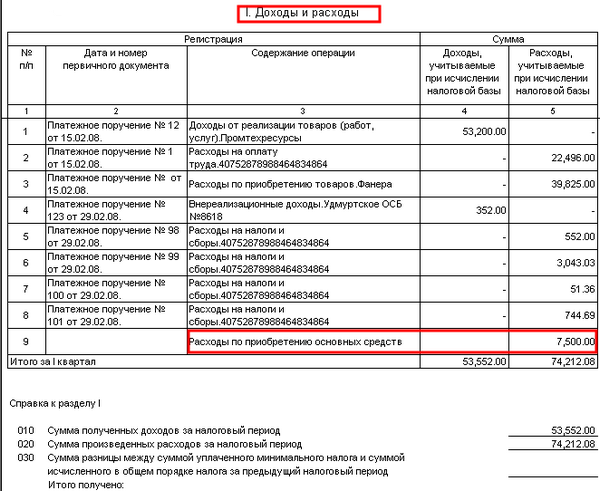

Příklad vyplnění knihy příjmů a výdajů při splácení splátek

V souladu se smlouvou byla společnost v prodlení s materiály, které jí byly prodány. Částka dluhu - 100 tisíc rublů - byla splacena takto:

40 000 s. - zaplaceno 30. prosince 2003.

60 000 s. - vypsáno 10. ledna 2014

Prodávající pomocí zjednodušeného daňového systému provedl v KUDiR v oddíle 1 tyto údaje:

Při výpočtu daně za rok 2014 se bude brát v úvahu výše příjmu - 60 tisíc rublů.

Příjmy 40 000 s. zahrnuta do jednotné daně za rok 2013

Z výše uvedených záznamů je zřejmé, že sloupec 2 neodráží platební příkaz, ale označuje nákladní list. Tento dokument potvrzuje příjmy na řádku 31 a náklady na straně 32.

Příklady titulní stránky knihy: popis návrhu, fotografie

V horní části, přímo pod názvem, je řádek, ve kterém je uveden rok uchování dokumentu. Níže jsou další dva sloupce. Označují název společnosti nebo celé jméno podnikatel. Dále na titulní stránce níže jsou 2 řádky ve formě buněk. Označují kontrolní bod podniku nebo IP DIČ. Informace se zadávají pouze do sloupců, které jsou určeny konkrétnímu vlastníkovi dokumentu. Poté vyplňte řádky „Měrná jednotka“ a „Předmět daně“. Ve sloupci níže jur. adresa společnosti nebo místo bydliště podnikatele. Pak je zde řádek, ve kterém je zadán běžný účet a název banky, kde je otevřen. Pokud společnost obsluhuje několik bankovních organizací, jsou uvedeny podrobnosti pro všechny z nich. Nejnovější informací, která by měla být na titulní stránce, je číslo oznámení, že podnikatel nebo právnická osoba pracuje na zjednodušeném systému, a číslo jeho vydání.

Hodnotit

Velikost tarifů pro podniky používající zjednodušený daňový systém je stanovena v čl. 346.20 Daňový zákon. V roce 2015 zůstaly stejné jako v roce 2014. Sazba pro příjem STS je 6%, se zjednodušeným systémem „zisk minus náklady“ - 15%. Rozhodnutím krajských úřadů lze tento ukazatel snížit na 5%.