Změny daně z nemovitostí v roce 2014 se staly jedním z nejpopulárnějších témat diskuse mezi účetními, manažery, auditory a běžnými občany. Je to kvůli rozsahu změn. Je opravdu působivý. Inovace ovlivněny a předměty zdanění a daňová sazba a princip výpočtu daně. O tom, jak se nechat zmást uplatněním všech těchto nových daní z nemovitostí, a nejen způsobovat ztráty, ale v některých případech zachránit, budeme diskutovat tento článek.

Změny ovlivňující právnické a fyzické osoby

Od roku 2015 podniky využívající speciální daňové režimy ztratila schopnost neplatit daň z nemovitosti. Nyní jsou všechny organizace povinny platit, a to:

- umístěné na hlavním daňovém systému;

- uplatňování zjednodušeného daňového systému;

- organizace s jedinou daní z imputovaného příjmu;

- jednotlivci (jednotliví podnikatelé).

Jedinými podnikatelskými subjekty osvobozenými od povinnosti platit majetkovou daň z roku 2014 jsou zdanění jednotliví podnikatelé jednotná zemědělská daň.

Rozdíl mezi různými daňovými systémy

Rozdíl spočívá ve výpočtu základu daně, pro který se vypočítává daň z nemovitosti z roku 2015. Právnické osoby uplatňující základní daňový systém tedy vypočítávají daň podle obecných pravidel a podniky platící jednotná daň z imputovaného příjmu a použití zjednodušeného daňového systému, - podle katastrální hodnoty nemovitosti.

Pro informaci

Podle obecných pravidel se rozumí přijatá od roku 1969 a ročně indexovaná hodnota zásob dlouhodobého majetku. Je dostatečně malá, protože daň z ní založená nebyla pro podniky skutečným útlakem. Katastrální hodnota se blíží tržní hodnotě. Vypočítává se na základě matematických modelů a vyhodnocuje obecnou charakteristiku objektu, nezaměřuji se na jeho konkrétní vlastnosti. Tyto náklady jsou mnohem vyšší než zásoby, proto může být daň vypočtená z takového daňového základu působivou položkou nákladů pro podnik.

Daň z vlastnictví na IP

Jednotliví podnikatelé v základním daňovém systému počítají nové daně z nemovitostí podle obecných pravidel a uplatňují zvláštní daňové režimy - v závislosti na tom, jaká forma hodnoty je stanovena pro každou nemovitost. Pokud je stanovena hodnota zásob, daň není zaplacena a je-li stanovena katastrální hodnota, je zaplacena. To znamená, že taková situace je možná, když podnikatel platí nemovitostní daň za některé nemovitosti v roce 2015, nikoli však pro jiné.

Jak zjistit, pro jakou nemovitost jaká hodnota je určena?

Je nutné zkontrolovat seznam nemovitostí s určitou katastrální hodnotou, schválený zákonem subjektu Ruské federace, kde se nemovitost nachází. Tento dokument vydají krajské úřady rok předem, což znamená, že v roce 2015 nebude nutné jej při platbě ověřovat, protože toto pravidlo nebylo zavedeno před rokem.Počínaje rokem 2016 však bude při výpočtu záloh nutné zkontrolovat seznam a určit, který z dlouhodobých aktiv ve vlastnictví organizace by měl být vypočítán v katastrální hodnotě.

Pro informaci

Je také nutné zvážit následující nuanci. Prostory umístěné v budovách, na něž se v roce 2014 vztahuje daň z nemovitostí, jsou rovněž zdaněny v katastrální hodnotě, i když nejsou uvedeny jako samostatné jednotky. To se týká například kanceláří v obchodních centrech nebo nákupních místech v obchodních centrech. V této situaci bude muset katastrální hodnotu určit účetní organizace sám na základě podílu prostor na celkové ploše budovy, tato norma je předepsána v článku 378.2 daňového zákoníku.

Jaké další způsoby, jak zjistit katastrální hodnotu

Existuje také alternativní možnost pro účetního, pokud se bojí udělat chybu s tímto výpočtem. Oficiální žádost o každou místnost ve vlastnictví společnosti můžete zaslat regionální kanceláři Federální agentury pro správu nemovitostí. Zaměstnanci tohoto oddělení jsou povinni informovat náklady na vyžádání.

Daň z nemovitostí méně než měsíc v držbě

Pokud společnost vlastní prostory po neúplný měsíc, vypočítá se majetková daň z katastrální hodnoty nemovitosti koeficientem. Všechny tyto nuance značně komplikovaly práci účetního, zejména v podnicích, které používají zvláštní daňové režimy.

Je možné snížit majetkovou daň za rok 2014?

V souvislosti s růstem daňového zatížení podniků se logickou otázkou jeví, jak je možné a možné, v zásadě, aniž by došlo k porušení zákona, snížit daň z nemovitostí v roce 2015. Odpověď: „Ano, je to možné.“ Zákon stanoví použití zvláštních odpočtů daně na určitou plochu oblasti zdanitelného majetku. Je pravda, že rozhodnutí je, zda zavést takové odpočty, v jakém množství a za jakých podmínek? dáno regionálním úřadům. A proto jsou organizace umístěné v různých ústavních jednotkách Ruské federace umístěny do různých podmínek: někdo má větší štěstí, někdo méně.

Analýza regionální legislativy v oblasti zdanění nemovitostí katastrální hodnotou

Srážky daní za rok 2015 jsou poskytovány pouze u 8 zakládajících subjektů Ruské federace.

- Na území Trans-Bajkalu je poskytována sleva na 150 metrů čtverečních. m prostoru na daňového poplatníka pro jednu nemovitost, bez dalších podmínek.

- V regionu Kemerovo osvobozeno od daně z nemovitostí 100 metrů čtverečních. m prostoru na daňového poplatníka pro jeden objekt, také bez dalších podmínek.

- Ve městě Moskva nejsou zdaněny 300 metrů čtverečních. m plochy pro jeden objekt, za předpokladu, že společnost je malý podnik, působí více než tři roky, má více než 10 zaměstnanců a má příjmy přesahující 2 miliony rublů za rok na zaměstnance.

- V Primorsky Krai je osvobozeno od zdanění 20% katastrální hodnoty jakéhokoli předmětu.

- V Burjatské republice není zdaněno 300 metrů čtverečních. m prostoru pro jeden objekt a 100 m2 pro jednu místnost bez dalších podmínek.

- V Khakassské republice není zdaněno 300 čtverečních metrů plochy zařízení za předpokladu, že organizace používá UTII, která je v provozu nejméně dva roky, v loňském roce měla více než pět zaměstnanců a platy zaměstnanců nebyly nižší, než je průměr v tomto regionu.

- V oblasti Tula jsou osvobozeny od daně 100 metrů čtverečních. m oblasti zařízení, za předpokladu, že organizace používá UTII, funguje nejméně tři roky, předchozí rok měl více než tři zaměstnance, placené mzdy zaměstnanců přesahující regionální minimální mzdu a ne nižší než průměrná mzda v průmyslu.

- V oblasti Tyumen nepodléhá 150 metrů čtverečních. m prostoru pro jednu nemovitost bez dalších podmínek.

Jaké další rozdíly ve zdanění nemovitostí v různých regionech

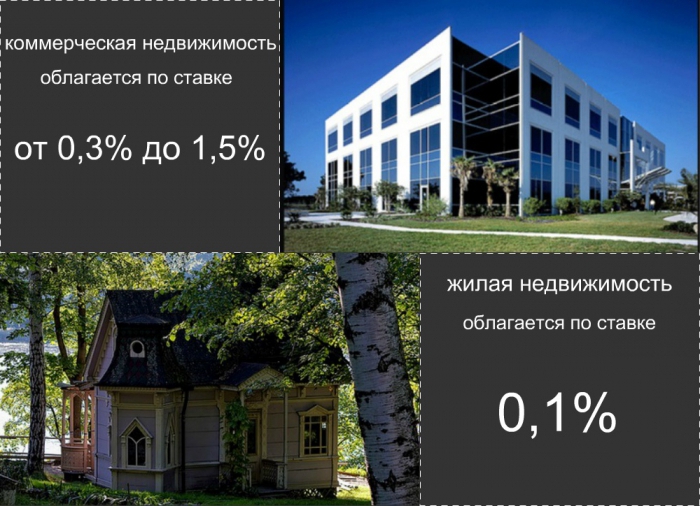

U různých subjektů Ruské federace se liší také sazby určující daň z nemovitostí. Rekordní nízká sazba byla schválena v Primorském Krai: je to 0,3%. Sazby 0,5% a 0,7% jsou stanoveny v regionech Ivanovo, Magadan, Tomsk a v republikách Altaj a Buryatia. Jedno procento z katastrální hodnoty budou platit podnikatelé z oblasti Trans-Bajkal, Sverdlovské oblasti a města Petrohradu. Sazba 1,2% je schválena ve městě Moskva, v Republice Tatarstán a Udmurtia. A konečně budou organizace jiných subjektů Ruské federace nuceny platit nejvyšší sazbu 1,5%.

Změnila se také daň z nemovitostí

Od roku 2015 jsou všichni jednotlivci povinni informovat daňový inspektorát o nemovitosti, kterou vlastní a nabyvají. V souvislosti s tímto novým právním státem má mnoho logických otázek. Jaká konkrétní vlastnost by měla být hlášena? V jakých termínech a v jaké formě by to mělo být provedeno? A jaká měřítka odpovědnosti se předpokládají v případě nedodržení těchto norem? Podívejme se podrobněji na odpovědi na všechny tyto otázky.

- Měli byste hlásit všechny nemovitosti, které vlastníte, pozemky a vozidla, která ještě nejsou uvedena v inspekční databázi. Přítomnost nemovitosti v databázi je označena dříve zaslanými oznámeními o výši splatné daně z nemovitosti. Daňové úřady je obvykle zasílají do 1. října roku následujícího po roce, v němž se podává zpráva. Pokud taková oznámení dorazila na celý váš majetek, nemusíte nic dalšího informovat. Pokud tomu tak není, je třeba vyplnit na zvláštních formulářích zprávy o dostupnosti nemovitostí jednotlivci a odeslat je na adresu inspekce.

- Forma komunikace byla schválena zákonem Federální daňové služby Ruska ze dne 26. listopadu 2014 č. MMV-7-11 / 598 a nazývá se formulář KND 1153006. Tento formulář je zasílán daňovým úřadům do 31. prosince roku následujícího po roce, ve kterém byl majetek nabytý. Nebo do 31. prosince 2015 pro všechny dosud získané předměty. Můžete odeslat zprávu osobně nebo poslat poštou. K těmto nemovitostem připojte kopie titulních dokumentů. Můžete také podat zprávu prostřednictvím Internetu na svém účtu na oficiálním portálu státu. služeb.

- Za nedodání zprávy je stanovena pokuta ve výši 20% z nezaplacené daně. Bude mu od roku 2017 účtováno po dobu tří let, které mu předcházely, platby pokut a samotné daně. V případě dobrovolného vykazování nemovitostních předmětů se daň z nemovitostí na jednotlivce nahromadí pouze za poslední rok vlastnictví, bez ohledu na to, jak moc byl předmět ve vašem vlastnictví. Do výpočtu daně bude zapojen daňový úřad.

Daň z nemovitostí fyzických osob je plánována na zavedení ve velkém měřítku od roku 2020. Její sazba bude výrazně nižší než sazba pro právnické osoby a s největší pravděpodobností nepřesáhne 0,1% z katastrální hodnoty nemovitosti. Kromě toho budou s největší pravděpodobností existovat daňové odpočty ve formě nezdanitelné oblasti rezidenčního bytu nebo domu. Významná část příjemců bude rovněž zcela osvobozena od povinnosti platit majetkovou daň. S největší pravděpodobností se jedná o sociálně nechráněné skupiny obyvatelstva, jako jsou veteráni, zdravotně postižení lidé, sirotci.