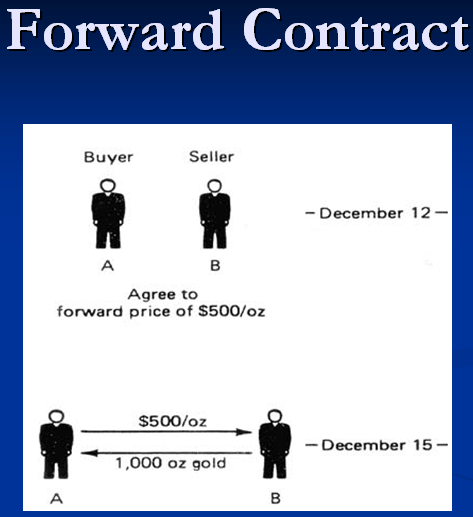

Nell'economia esiste un numero enorme di strumenti finanziari. Parliamo di uno di loro. Un contratto a termine è, infatti, un contratto concluso tra due parti che descrive in dettaglio l'acquisto o la vendita di un determinato importo dell'attività sottostante a un costo chiaramente definito, con i termini dell'accordo in futuro inclusi. Firma questo tipo di contratto significa che una delle parti della transazione - il venditore, si impegna a consegnare un determinato importo di attività sottostanti al numero specificato nel contratto, ma che è remoto rispetto alla data della firma del contratto. L'altro lato - l'acquirente, si assume l'obbligo di accettare la consegna in tempo.

Caratteristiche principali dei contratti

La data della firma del contratto forward è denominata data dell'accordo. Il numero determinato dalle parti come il tempo dell'accordo è chiamato la data di pagamento o regolamento. L'intervallo di tempo dal momento della firma del contratto al momento del regolamento è chiamato in avanti. I contratti possono essere stipulati per qualsiasi termine e importo dei fondi, tutto dipende esclusivamente dalle esigenze di ciascuna delle parti. Le transazioni a termine sono considerate le più efficaci, il cui valore inizia con $ 5 milioni. Nel quadro del mercato internazionale dei derivati, l'importo dei contratti varia da 1 a 100 milioni. Ciascuno dei parametri - la data della firma del contratto e la data di regolamento, l'importo della transazione e il volume dell'attività sottostante - sono determinati esclusivamente in una modalità individuale. Non ci sono restrizioni su questo problema.

Copertura del rischio

Grazie alla determinazione preliminare del valore del contratto, è possibile coprire i rischi. Impostando il valore di uno strumento finanziario, sia il venditore che l'acquirente sono completamente liberati per il periodo a termine dal rischio di variazioni del valore di mercato. La transazione non consente l'acquisizione di determinati benefici. Il venditore non riceve un vantaggio materiale in caso di aumento del valore di un'attività sul mercato e il venditore non riceve il risultato di una caduta della stessa attività. Se si verifica questa situazione, una delle parti può rifiutare i propri obblighi, poiché ha l'opportunità di concludere un accordo a condizioni più favorevoli. I contratti sono definiti come operazioni a termine solide. È l'obbligo di adempiere alla sua parte dell'accordo che li sottende; senza questa caratteristica, lo strumento smetterebbe di esistere come una direzione per i rischi di copertura.

La storia

Le transazioni a termine sono apparse per la prima volta circa 400 anni fa. Avevano il formato di accordi per la vendita di colture future. Negli ultimi decenni, i contratti sono diventati particolarmente popolari, con gli strumenti finanziari come argomento principale. Il mercato finanziario a termine è essenzialmente un mercato OTC. Il trading in borsa è inaccettabile a causa dell'individualità delle condizioni per la conclusione di accordi. Formalmente, qualsiasi entità aziendale può partecipare alla negoziazione a contratto. In pratica, la scelta di un partner viene effettuata con molta attenzione e attenzione, poiché riduce il rischio di interruzione della consegna.

Partecipanti al mercato a termine

Per la maggior parte, le parti degli accordi sono grandi banche e fondi pensione, compagnie assicurative che hanno una reputazione positiva. Alcune categorie di transazioni sono soggette a determinate restrizioni.Ad esempio, le operazioni di prestito a termine, in cui una parte deve disporre di una linea di credito aperta nella società che funge da seconda parte nel contratto. Gli imprenditori privati possono anche agire come offerenti, ma devono avere una solida base materiale ed essere partecipanti attivi nella vita finanziaria mondiale.

Chi determina l'umore nel mercato a termine?

Gli attori più attivi nel mercato a termine sono le banche. Usano attivamente un contratto di acquisto di valuta a termine per coprire i propri rischi associati alle variazioni del valore degli strumenti finanziari. Le istituzioni finanziarie offrono questo tipo di accordo con uno scopo simile ai loro clienti. A causa delle ampie possibilità finanziarie in termini di distribuzione e attrazione delle risorse materiali, le banche, a differenza di altri offerenti, evitano perdite reali anche se i prezzi di mercato non giocano nelle mani. Con la conclusione di due contratti opposti, la banca riesce a coprire facilmente la perdita su una transazione con profitto sull'altra. Le banche possono anche fungere da intermediari, che aiutano a trovare partecipanti al mercato con desideri opposti.

Specifiche di negoziazione del contratto

La negoziazione a termine di contratti non ha una struttura organizzata chiara. La scarsa concorrenza in questo segmento di attività offre alle banche alcuni vantaggi sotto forma dell'opportunità di imporre i loro termini di partenariato alle parti degli accordi. Il profitto che i contratti di cambio a termine possono portare dipende in larga misura dalla capacità di prevedere il valore futuro dell'attività, che è la base dell'accordo.

Le banche vincono qui perché hanno accesso a un'enorme quantità di informazioni, gli analisti professionisti ci lavorano. Ciò porta alla formazione di un enorme e attivo mercato di approvvigionamento, il mercato azionario OTC. I contratti a termine possono essere firmati non solo per l'ammontare reale dei fondi, ma anche per uno subordinato. In quest'ultima situazione, dopo l'attuazione dell'accordo, in caso di una differenza nel contratto e nel valore di mercato dell'attività sottostante, una delle parti paga solo la differenza di prezzo. Lo scambio effettivo di valute, azioni, titoli e altri strumenti finanziari non si verifica.

Vantaggi dei contratti

Un contratto a termine è uno strumento finanziario universale che presenta alcuni vantaggi rispetto ad altri simili. Il vantaggio principale della transazione risiede nella sua natura individuale, che consente una copertura dei rischi molto professionale. Gli accordi a termine non prevedono il sequestro di fondi aggiuntivi, commissioni. Per quanto riguarda i privilegi per le banche, è possibile notare la capacità di stabilire il valore dell'attività sottostante e dettarne i termini dell'accordo, poiché le transazioni sono over-the-counter.

Contro di contratti

Il principale svantaggio del contratto è la mancanza di spazio di manovra. L'obbligo delle parti di adempiere alla loro parte dell'accordo non consente di risolvere il contratto o di modificarne i termini prima della scadenza. L'assenza di un mercato a termine secondario rende semplicemente impossibile la rivendita del contratto. Ciò comporta una liquidità sufficientemente bassa dello strumento con un rischio troppo elevato di non conformità da parte di una delle parti con i suoi obblighi. La stretta struttura commerciale ha costretto i partecipanti al mercato a cercare scappatoie. Ad esempio, oggi la pratica di stipulare contratti è molto comune, il che prevede la possibilità di risoluzione di accordi mediante accordo tra due parti o su iniziativa di uno, ma con conseguente pagamento di un indennizzo.

Cosa limita il numero di partecipanti al mercato a termine?

Il numero di partecipanti al mercato a termine è strettamente limitato da un intero insieme di norme e standard.Per acquistare o vendere un contratto a termine, i partecipanti al trading devono disporre di una linea di credito, un rating elevato e contatti finanziari stabili con un istituto bancario. La mancanza di transazioni a termine per i partecipanti è dovuta a opportunità limitate nella scelta di una banca partner; è necessario accettare le condizioni dettate dagli istituti finanziari. Alcune difficoltà sono associate alla ricerca di partner, perché trovare un partito pronto a prendere la posizione opposta non è così facile. Ciò porta all'insufficiente popolarità e attività del mercato dei contratti a termine.

Qual è la differenza tra futures e contratti a termine

I contratti a valore futuro sono forward e futures. La differenza tra loro è significativa. Il forward è firmato tra l'acquirente e il venditore, mentre l'obiettivo principale della partnership è la fornitura reale dell'attività. Gli accordi a termine sono realizzati all'interno del mercato OTC, il che porta a una bassa liquidità dello strumento rispetto ai futures. Ad esempio, è molto difficile trovare un acquirente per centinaia di tonnellate di metallo se non è più rilevante per un determinato impianto.

I futures rispetto al forward agiscono come un contratto standardizzato, il cui scopo principale è questa è speculazione. Non si tratta di approvvigionamento reale. Forward e futures, nonostante le apparenti somiglianze apparenti, sono usati per scopi opposti. Il termine "standardizzato" indica una chiara limitazione della quantità di merci da parte dei termini dello scambio. Solo i lotti interi possono essere scambiati. Ad esempio, molto rame è di 2500 libbre e il grano è di 136 tonnellate. Opzioni, contratti a termine e futures sono strumenti finanziari, ma lo scopo della loro esistenza è diverso, il che determina i dettagli dell'applicazione.

Contratti di cambio a termine

La caratteristica generale di un contratto a termine in valuta prevede un chiarimento preliminare delle condizioni di partenariato nei seguenti parametri:

- La valuta del contratto.

- Importo della transazione.

- Tasso di cambio.

- Data del pagamento

La durata delle transazioni a termine può variare da 3 giorni a 5 anni. Le condizioni contrattuali più comuni sono 1, 3, 6 e 12 mesi dalla data di conclusione del contratto. Un contratto di cambio a termine è intrinsecamente classificato come operazioni bancarie. Non è standardizzato e può essere adattato a qualsiasi situazione. Il mercato delle transazioni a termine, la cui durata non supera i 6 mesi nelle coppie di valute dominanti, è molto stabile. Il segmento di mercato in cui le transazioni sono concluse per 6 mesi o più è instabile. Qualsiasi transazione a lungo termine realizzata può causare una fluttuazione significativa dei tassi di cambio per mercato dei cambi.

Tipi di operazioni a termine

Il contratto forward può essere presentato in due formati:

- Una semplice transazione a termine o un accordo definitivo. Questa è una singola transazione di conversione che ha una chiara data valuta che differisce dalla data spot. La situazione non prevede una transazione inversa simultanea. Tra le parti viene concluso un accordo sulla fornitura di un determinato importo per un termine chiaramente definito e a un tasso fisso. Questo formato di operazioni è ampiamente utilizzato per l'assicurazione contro la volatilità dei tassi di cambio.

- Scambia le offerte. Questo tandem è l'opposto delle transazioni di tipo di conversione che hanno date di valore diverse. Le transazioni valutarie tra banche sono una sorta di combinazione tra l'acquisto e la vendita di una valuta, ma a intervalli di tempo completamente diversi. Un certo importo nell'equivalente di una valuta viene simultaneamente venduto e acquistato sul mercato per un periodo chiaramente definito e viceversa.

Considerando la questione di cosa sia un contratto a termine, vale la pena chiarire il fatto che in questi tipi di accordi viene utilizzato un tasso a termine specializzato, che è radicalmente diverso dal tasso spot.Il motivo sta nelle differenze tra i tassi di interesse sui depositi offerti dai paesi. Per il calcolo del tasso forward, viene utilizzata una formula specializzata.