Le travail de toute entreprise, institution ou organisation est associé à la mise en œuvre d'activités financières sur le marché moderne. Les instruments financiers du marché financier sont divers types de documents ayant une valeur monétaire, à l'aide desquelles l'entreprise exerce des activités sur le marché. Les instruments financiers sont classés selon des caractéristiques similaires, les plus significatives pour chaque type.

Les instruments financiers comprennent divers types de passifs en espèces à long et à court terme pouvant être représentés comme des biens sur les marchés. Les documents financiers sont présentés comme des formes d'investissement, ils sont utilisés pour le commerce. Les fonds de l'entreprise, présentés dans la documentation de reporting et servant à améliorer la situation financière, sont classés en tant que documents financiers. Ils donnent au propriétaire le droit d'attirer de nouveaux investissements, notamment des titres de créance, des actions, des options, des prêts et des garanties.

Division des instruments en fonction du type de marché financier

Chaque activité nécessite des instruments financiers distincts:

- Les valeurs de règlement et la monnaie constituent la base du marché du crédit;

- les valeurs mobilières, en fonction de l'approbation des lois et des règlements, constituent un instrument de marché boursier;

- sur le marché des changes, de l’argent étranger, des titres de règlement en devises et certaines variétés de titres sont utilisés;

- marché de l'assurance sert produits d'assurance sous la forme de divers services, de certains types de titres et de titres de règlement;

- le marché des valeurs mobilières utilise des documents de règlement et des valeurs mobilières, ce qui vous permet d’utiliser l’or accumulé pour créer des réserves en tant qu’instruments financiers.

Les instruments financiers sont répartis selon le mode de circulation:

- les plus courants pour le service des opérations monétaires sont les instruments financiers à court terme, dont la validité peut aller jusqu'à un an;

- la période de circulation des documents à long terme étant déterminée par la durée de plus d'un an, ils comprennent les titres sans détermination de la date d'expiration sur le marché des capitaux, appelés illimités.

Division des documents financiers par type de revenu

Indépendamment de la variation du pourcentage du prêt et du montant des bénéfices réalisés sur le capital, un type de titres est alloué qui garantit un certain montant de revenus. Lors du remboursement, le propriétaire reçoit un montant fixe de ressources matérielles.

Les instruments à revenu indéfini sont appelés «instruments financiers à long terme». Le niveau de distribution du revenu sur ces titres dépend de l’évolution des conditions du marché et du taux d’intérêt variable qui y est incorporé. La taille de l'avantage est affectée par les indicateurs du taux de change, taux d'actualisation et la situation financière de l'émetteur, exprimée sous la forme d'un document (certificat d'investissement, action ordinaire).

Objet des documents financiers en fonction de la nature des obligations

Pour effectuer des transactions directes entre l'acheteur et le vendeur, le propriétaire, l'entrepreneur et le sous-traitant, des instruments sont utilisés sans obligation de financement ultérieure. Une fois la transaction achevée ou les services rendus, les parties ne supportent aucune obligation matérielle supplémentaire de fournir des ressources financières.

Les instruments financiers de crédit servent d’instruments pour établir des relations de crédit.Les chèques, les obligations et les lettres de change montrent la nature de la transaction et exigent le paiement de la valeur nominale du document à un moment donné. Les papiers prévoient le paiement d’une rémunération supplémentaire (en pourcentage), si ce montant n’est pas inclus dans la valeur initiale de la valeur nominale.

Les certificats d’investissement et les actions sont classés en tant qu’instruments de capitaux propres définissant les opérations sur le marché financier, confirmant les droits de leur détenteur sur une action spécifique ou sur une part du capital autorisé de leur émetteur. Selon les documents, le propriétaire reçoit un revenu sous forme de pourcentage ou de dividende.

Différence des outils par catégorie d'importance

Les documents financiers primaires appartiennent à la catégorie des instruments financiers du premier ordre et combinent des valeurs mobilières (chèques, obligations, effets, autres). En règle générale, ils sont émis directement par l'émetteur de première ligne. Les documents confirment les droits du titulaire sur une action ou un ordre de relations de crédit.

Les instruments financiers d'un marché financier d'importance secondaire ne sont que des titres dans lesquels les droits ou obligations de leur titulaire sont déterminés pour la vente ou l'achat de documents monétaires principaux, de biens, d'actifs corporels et incorporels et de devises. Ces opérations sont prévues pour des périodes futures à des conditions prédéterminées. Dans certains cas, des instruments secondaires sont utilisés pour assurer le risque de variation de prix. Les options, les contrats à terme de gré à gré, les contrats à terme standardisés et les swaps, en fonction du type d'actif utilisé pour les émettre, sont ensuite divisés en documents relatifs aux marchandises, aux devises, aux assurances et aux actions.

Types d'instruments pour le risque sur le marché

Les instruments financiers sans risque comprennent les titres à court terme et les titres, les certificats de dépôt de banques prospères, les devises fortes et les métaux précieux. Toutes les acquisitions et les ventes sont réalisées pour une courte période et ne comportent pas, dans certains cas, un degré de risque. Une telle définition conditionnelle est basée uniquement sur le degré de comparaison du risque avec des transactions sous d'autres documents, étant donné que toute transaction financière comporte une part minimale de risque.

Les instruments financiers à faible risque comprennent les titres de créance à court terme sur le marché monétaire, dont le risque minimal est garanti par la situation financière fiable de l'emprunteur.

Les types de titres, qui sont des instruments de marché moyens couramment utilisés par les vendeurs et les acheteurs, sont caractérisés par des documents financiers à risque modéré. Les instruments financiers à court terme et à long terme font l'objet de vente et d'achat sur le marché des services, de la production et des assurances. Les instruments de transaction financière qui dépassent le degré de risque de l'ordre de marché moyen sont classés dans les titres à haut risque.

Les documents présentant un niveau de risque élevé incluent les instruments financiers du marché du crédit et la nature spéculative. Les transactions qu’ils représentent représentent généralement un type de capital-risque à revenu élevé, une obligation très rentable. Souvent, des contrats à terme et des options sont conclus avec une entreprise ou une organisation au bord de la faillite ou en pleine crise financière.

Types d'instruments financiers

Selon les activités d'exploitation prises en charge par les instruments, la composition et la nature des documents financiers et des documents financiers changent:

- argent et immobilisations corporelles représentant la base des relations de crédit de deux ou plusieurs parties participantes;

- chèques établis selon le formulaire prescrit, indiquant l'ordre du titulaire du compte d'effectuer les paiements sur présentation; faire la distinction entre un chèque au porteur, un document enregistré et un document d'ordre;

- lettres de crédit simples et transférables et obligations monétaires de la banque, permettant, par ordre du client, de régler le solde pour le compte de l'acheteur ou d'une autre banque à concurrence du montant convenu;

- des lettres de change représentant l’obligation du débiteur (émetteur de la facture) de payer le montant indiqué dans le document au détenteur du titre;

- Les garanties sont une obligation de payer un prêt commercial reçu sous forme de nantissement. Le débiteur hypothécaire peut vendre le bien immobilier en garantie en guise de remboursement de la dette en souffrance.

Transactions sur instruments financiers

Les instruments boursiers sont répartis dans les types suivants:

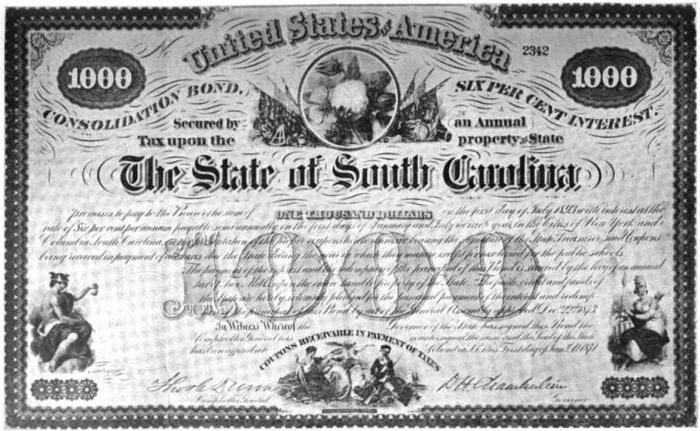

- Une obligation est un document précieux qui transfère le droit du détenteur du papier de recevoir de l’émetteur initial, au moment convenu, la valeur de l’obligation ou du bien qui y est indiqué, parfois un pourcentage de sa valeur nominale est garanti, qui est garanti au détenteur du document.

- Une action est un titre qui détermine les droits du détenteur de recevoir une part des bénéfices de la société par actions et de participer à l’équipe de direction. Après la liquidation de la société par actions, le propriétaire du bloc d'actions reçoit une partie du bien restant.

- Les bons du Trésor sont des titres émis par l'État à une entité vis-à-vis de laquelle il a des dettes matérielles.

- Les billets à ordre représentent des titres. C'est un document obligeant de payer une dette à une autre personne, en attendant de recevoir une facture à titre de garantie.

- Un certificat d'investissement est un document indiquant la propriété du bien ou contenant la confirmation de l'apport d'un bien au capital autorisé ou à un compte bancaire.

- Pour la vente ou l'acquisition d'un actif initial par les parties lors d'une transaction d'échange, un outil appelé contrat à terme standardisé contenant des obligations connexes est utilisé.

- Les options, en tant que contrat, confirment les droits, mais non les obligations de leur titulaire, d’échanger un montant prédéterminé de l’actif initial et de réglementer le prix et les conditions.

- Le contrat à terme détermine la prochaine transaction pour la fourniture d'actifs initiaux de la période future au prix convenu et dans les délais.

- Un warrant est un titre émis et émis par un émetteur de première ligne pour des transactions financières en vue de l'acquisition de ses actions ordinaires sur une certaine période à un prix fixe.

Outils du marché monétaire

Les principaux documents qui ont progressé sur le marché des changes sont:

- avoirs en devises précieux comme objet d’opérations de base sur le marché financier des changes;

- les titres couverts par la lettre de crédit utilisés dans des transactions avec des entreprises de commerce extérieur sur la base de la fourniture des documents requis pour la certification de la qualité, des bons de livraison et des polices d'assurance aux services bancaires;

- un chèque bancaire en devise étrangère à la demande d'une banque étrangère à son correspondant - pour transférer la quantité attribuée du compte au propriétaire du chèque;

- Facture bancaire en tant que document de règlement présenté par la banque principale à son correspondant à l’étranger;

- lettre de change en devise, il s'agit d'un document de règlement délivré par l'importateur des marchandises au créancier ou à l'exportateur de la première commande;

- les contrats à terme en tant qu'instruments du marché des changes pour les opérations de change;

- un contrat de devise d'option agissant sur le marché des devises sous la forme d'un droit de refus d'acheter et de vendre des actifs en devises à un prix fixé précédemment;

- échange de devise, prévoyant les opérations de change de devise prioritaires pour le propriétaire.

Instruments sur le marché de l'assurance

Les principaux instruments financiers du marché financier dans le domaine de l’assurance sont répartis dans les types suivants:

- contrats d'assurance et contrats pour certains types de services fournis;

- accords et accords de réassurance utilisés pour mettre en œuvre des relations significatives entre les bureaux d’assurance opérant sur le marché;

- souscription d'urgence ou obligation du destinataire de la marchandise de payer la partie convenue du préjudice en cas de dommage de la marchandise par le transport.

Selon la durée de l'assurance, les documents sont divisés en court terme, long terme et illimité. Les contrats et les contrats pour certains types d’assurance constituent les principales opérations immobilières dans le secteur des assurances. Ils reçoivent un certificat spécial (police) délivré par la société à la personne assurée.

Instruments spécifiques sur le marché de l'or

Les principaux types d’instruments financiers utilisés dans les opérations avec l’or et les métaux précieux sont répartis comme suit:

- or et métaux précieux (sont le principal objet d'achat et de vente);

- système de certains titres, documents, contrats et accords d’appel d’offres.

Tous les instruments du marché financier considérés subissent des changements dynamiques, en fonction de la restructuration des normes législatives régissant la réglementation fédérale de divers types de marchés. Leur application est justifiée par l’étude des méthodes d’autres pays développées dans les relations de marché.

Contrôle financier de l'Etat

Le règlement sur la mise en œuvre du contrôle de la légalité et de la faisabilité économique des États sur la répartition et l'utilisation des fonds fédéraux constitue une mesure efficace du développement social et matériel du pays et de ses régions. Les moyens de contrôle deviennent les mesures les plus importantes pour garantir le bon fonctionnement des unités commerciales.

Les principaux objectifs de l'application du contrôle dans l'état

Les employés fédéraux vérifient les obligations immobilières des entreprises et des particuliers vis-à-vis de l’État et du gouvernement local. Le contrôle financier est exercé sur la dépense correcte et l'accumulation de ressources matérielles par les entreprises municipales et d'État subordonnées à leur économie ou à leurs structures de gestion opérationnelle.

Le contrôle de l’État est soumis à toutes les opérations monétaires, aux règlements, à la procédure de conclusion des contrats, aux contrats, au stockage des actifs matériels et des ressources. Pour accroître l'efficacité du travail, les employés des organisations de réglementation identifient les opportunités d'émergence de réserves internes cachées de l'organisation. Si une violation de la discipline financière est constatée, des mesures sont prises pour l'éliminer, un avertissement est émis concernant de nouvelles violations afin de renforcer l'ordre des instruments financiers.

La ligne de contrôle de l’État sert de base aux changements économiques et sociaux: lors de l’audit, le degré de conformité à l’état de droit des transactions financières par les organismes étatiques et publics, ainsi que les services municipaux et fédéraux est révélé. Le contrôle des activités financières contribue à rétablir la conformité des transactions commerciales et autres transactions avec les intérêts de l'État et le caractère approprié de la politique financière.

Titres

Pour exprimer des droits de propriété et pour la concrétiser par un transfert à une autre personne ou à une autre organisation, la notion de sécurité est une notion. Lors de la préparation des documents, l’émetteur des titres exprime des relations avec le prêt du propriétaire des titres et s’engage à payer la dette résultant des conditions d’établissement et d’émission du document. L'investisseur est une personne morale ou citoyenne, titulaire des titres reçus de l'émetteur. Ces documents sont publiés sous forme imprimée ou acceptés pour la production sous forme de papier manuscrit et de notes comptables.

Les instruments financiers du marché financier sous forme de titres ont leurs propres caractéristiques:

- le texte du document contient l'essence d'un certain droit de propriété;

- les droits de propriété du propriétaire sont liés à la propriété d’un titre;

- chaque sécurité contient les détails de deux parties;

- si le propriétaire est propriétaire d'un titre, il joue alors le rôle d'une procuration et ne nécessite pas de documents justificatifs supplémentaires.

En conclusion, il convient de noter que la politique financière de l'État russe est élaborée dans le sens de la conformité des transactions significatives aux intérêts du pays. Pour ce faire, des bourses de valeurs, des marchandises et des devises, des bureaux d’enregistrement spécialisés et des marchés de gré à gré, des centres d’information, de règlement et de dépôt sont créés. Dans le cadre de la loi, des activités intermédiaires et commerciales sont exercées, des dépositaires et des fonds d'investissement existent et une relation de confiance est élaborée.