În Rusia, orice venit primit de cetățeni este legal declarat. Aceasta se face pentru impozitarea suplimentară a sumei de venituri primite. Suma impozitelor variază între 13-35%. Sunt responsabile toate persoanele care și-au vândut propriile proprietăți și au făcut profit, au condus afaceri, au furnizat servicii unice.

Esența situației de venit

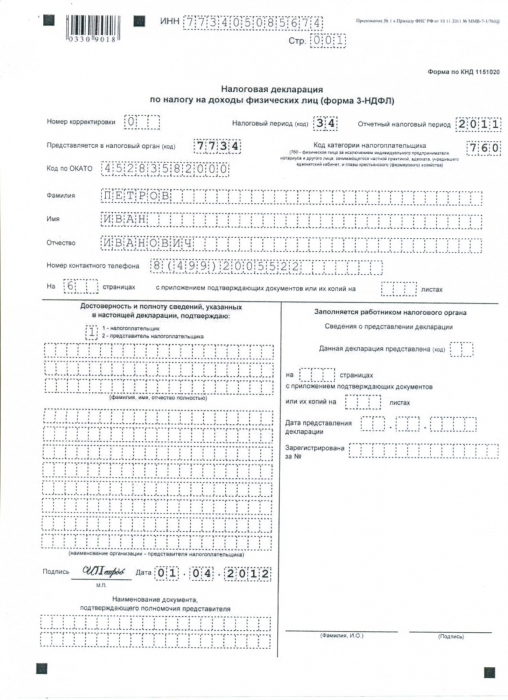

Documentul cu ajutorul căruia persoanele care locuiesc în Federația Rusă raportează autorităților fiscale cu privire la veniturile primite pentru anul se numește declarație. Pentru persoanele fizice, în special antreprenorii individuali, declarația de venit are forma 3-NDFL. Conform informațiilor furnizate de Serviciul Fiscal Federal, se percepe impozitul individual pe venit.

Toate veniturile care vor fi indicate în declarație trebuie confirmate prin documente. Pentru angajații organizațiilor, inclusiv funcționarii publici, - referința 2-NDFL. Pentru antreprenori, veniturile sunt confirmate prin documente de primire și cheltuieli în numerar și alte acreditări. Sunt luate în considerare veniturile care sunt primite de către persoane fizice din prestarea unei munci unice, servicii, redevențe. Situația veniturilor persoanelor fizice conține informații despre toate profiturile care nu sunt declarate agent fiscal.

Cine depune declarația?

Dacă un cetățean lucrează oficial, nu raportează impozitele în mod independent: agentul fiscal - angajatorul - o face pentru el. Dar, în unele cazuri, va fi necesar să se raporteze individului însuși. Următoarele categorii de cetățeni depun o declarație:

- persoane care desfășoară activități economice individuale (antreprenoriat) care nu sunt înregistrate în statutul unei persoane juridice;

- proprietarii (persoane fizice) care închiriază imobiliare, mașini, clădiri etc.

- notari, detectivi particulari și alți cetățeni angajați în practică privată;

- Cetățenii ruși care au reședința permanentă pe teritoriul său, dar primesc venituri din străinătate;

- alte categorii de persoane al căror venit este impozabil.

Unii cetățeni sunt scutiți de la depunerea unei declarații la structura fiscală:

- individual, dacă baza de impozitare (venitul) primită în cursul anului nu depășește 30 de mii de ruble;

- cetățeni angajați;

- nerezidenți - persoane care locuiesc de cele mai multe ori în străinătate - mai mult de 183 de zile pe an.

Ce este recunoscut drept venit impozabil?

Declarația 3-NDFL indică venitul pentru anul trecut. Include profituri realizate în Rusia și în străinătate. Completarea declarației de venit prevede introducerea informațiilor despre profit din toate sursele posibile. Venitul rus, care include o declarație de venit personal, poate fi:

- Dobânda pentru depozitele bancare, dividende. Mai mult, atât o companie internă, cât și o filială străină care operează în Rusia pot acționa ca sursă de dividende.

- Vânzarea de acțiuni, imobiliare sau alte bunuri înregistrate în Federația Rusă.

- Chirie, dacă o persoană fizică, pe drepturile proprietarului, închiriază sau închiriază o proprietate.

- Taxa, remunerare, inclusiv încasată în cadrul contractelor de muncă civilă.

În plus, se impozitează venitul din vânzarea proprietății, un procent din valoarea bunurilor primite ca dar, moștenire, câștiguri la loterie.

Veniturile din afara țării pot fi considerate:

- Dividende și interes pentru activitățile companiilor străine.

- Chirie pentru proprietate situată geografic într-o altă țară.

- Vânzarea de bunuri (mobile sau imobile), valori mobiliare, acțiuni în străinătate.

- Profit pentru servicii prestate, muncă prestată într-o țară străină.

Componența declarației

Documentul - declarația de impozit pe venit - este format din două fișe principale și anexe:

- Pe prima foaie, contribuabilul completează informații despre el însuși.

- A doua foaie conține informații despre valoarea profitului și a impozitului. Aici declarantul face calcule fiscale.

- Apendicele A listează veniturile care sunt supuse impozitării de 13%. Acesta este profitul obținut din surse din străinătate, agenți fiscali sau în Rusia.

- Apendicele B servește pentru a contabiliza profiturile realizate în valută.

- În apendicele B, veniturile sunt indicate numai de antreprenori individuali, care sunt și persoane fizice.

- Apendicele D trebuie completat dacă există deduceri fiscale sau anumite profituri sunt deductibile din impozite.

- Pentru a completa sumele de venituri din contractele de copyright sau de drept civil, apendicele D. este adecvat.

- Deducțiile fiscale sociale standard sunt prezentate în apendicele E.

- În apendicele G, calculul se face pe luni, plus fiecare sumă - cumulativ.

- Apendicele 3 arată deducerea pentru construcția sau cumpărarea de locuințe.

- Apendicele I sunt completate de persoanele ale căror venituri sunt impozitate la 35% impozit.

- Apendicele K este utilizată pentru a indica dividendele primite.

Cum se completează o declarație?

Puteți scrie date într-un document de mână sau tastați text pe un computer, apoi puteți imprima pe o imprimantă. Ajutor bun pentru declaranți sunt programe speciale de calculator, care introduc pur și simplu informații despre venit, iar calculul se face automat. Acest lucru reduce la minimum riscul de a face o greșeală la completare. La completarea declarației de venit, formularul este utilizat gata pregătit sau autoimprimat pe imprimantă.

Declarația de venit nu este tipărită pe ambele părți ale foii, nu puteți face direcții sau corecții, fixați foile cu o capsator. Culoarea de cerneală sau stilou trebuie să fie aleasă negru sau albastru. Pe fiecare dintre foile de mai sus, este necesar să se indice numele de familie, numele și patronimicul cetățeanului, TIN-ul său. În partea de jos a fiecărei foi trebuie să puneți o semnătură. Doar acele câmpuri sunt necesare într-un anumit caz. Celulele inutile rămân goale.

Autoritățile fiscale nu au dreptul să solicite declarantului să indice date suplimentare. Este recomandabil să folosiți declarația de venit, a cărei probă a fost emisă de Serviciul Fiscal Federal și respectă standardele. Veniturile sunt documentate. Dacă o persoană fizică este angajată oficial, trebuie să atașați un certificat de salariu - 2-NDFL.

Deducere fiscală

Unele venituri, de exemplu din vânzarea unui apartament, sunt impozitate, dar persoanele fizice au dreptul deducere fiscală. Aceasta este o rambursare a unei anumite sume către o persoană. În anumite situații, acest drept este acordat:

- dacă imobilul din vânzarea căruia s-a obținut venitul a fost proprietatea declarantului mai mult de trei ani;

- dacă tranzacția are o valoare totală mai mică de 1 milion de ruble.

Atunci când utilizați o deducere fiscală, nu dimensiunea plății în sine este redusă, ci baza pe care se calculează plata. Deducția socială poate fi folosită de acei oameni care au cheltuit bani pentru educație în anul de raportare. Deducerea proprietății utilizat dacă proprietatea proprietarului nu are mai mult de trei ani sau contractul este întocmit pentru mai puțin de un milion. Deducțiile de investiții sunt utilizate de cetățenii care vând valori mobiliare.

Unde și la ce oră să depui o declarație?

Pentru a depune o declarație, este necesar să selectați biroul fiscal situat la locul de înregistrare (înregistrare) al unei persoane fizice. În plus, există mai multe modalități de a trimite informații:

- independent;

- prin procură, cel mai adesea prin birouri speciale;

- prin poștă

- dacă aveți o semnătură electronică prin Internet.

Declarația se depune în termenul stabilit la nivel legislativ - până la 30 aprilie a anului următor perioadei de raportare.Dacă declarantul are dreptul la deducere și dorește să o utilizeze, declarația trebuie depusă înainte de sfârșitul anului de raportare.

Depunerea unei declarații a unui funcționar public sau a unui antreprenor

În cadrul programului anticorupție, funcționarii publici sunt obligați să depună declarații de venit pentru anul trecut. Pentru a confirma venitul, trebuie să luați certificat de angajare (2-PIT) timp de 12 luni, certificate de venit din alte locuri de muncă, profit non-core - dividende, dobânzi, venituri din acțiuni. În plus, Serviciul Fiscal Federal oferă informații despre proprietățile personale, transporturile, conturile bancare și obligațiile de proprietate. Declarația de venit a funcționarilor publici se depune la Serviciul Fiscal Federal la locul înregistrării.

Antreprenorii individuali, fiind persoane fizice, raportează, de asemenea, veniturile folosind impozitul pe venit cu 3 persoane. În același timp, un antreprenor poate avea un loc de muncă principal, acest lucru nu este interzis de lege. În acest caz, el prezintă un certificat de salariu de la locul de muncă principal, un document care confirmă veniturile din activitatea antreprenorială. Dacă antreprenorul are angajați, se depune o declarație suplimentară de impozit pe venit cu 4 persoane. Procedura și termenele de raportare către funcționarii publici și antreprenorii individuali sunt aceleași ca și pentru alte persoane. Declarația de venit a funcționarilor publici ar trebui depusă înainte de sfârșitul lunii aprilie.

Responsabilitatea depunerii tardive a unei declarații

Nerespectarea rapoartelor către Serviciul Fiscal Federal este o infracțiune pentru care poate urma răspunderea. În 2013, au fost adoptate modificări ale legii, care sunt valabile și astăzi. În conformitate cu noile reguli, acestea pot fi amendate nu numai o persoană fizică, ci și un agent fiscal / neimpozitiv. De asemenea, entitățile de afaceri depun o declarație de venit IP, în caz contrar, se confruntă cu o amendă. Responsabilitatea vine chiar a doua zi, care este ultima permisă pentru depunerea declarațiilor. Chiar și pentru o lună incompletă de întârziere, se poate aplica o amendă.

Articolul 119 din Codul fiscal prevede că, dacă o persoană returnează cu întârziere declarația de venit, i se aplică o amendă. Suma sa este de 5% din valoarea impozitului care este plătibil. Amenda maximă posibilă este de 30% din sumă, minimul este de o mie de ruble. Pedeapsa se plătește numai după o hotărâre judecătorească. Un detaliu interesant: valoarea percepută de 5% este percepută nu numai pe datoria fiscală pe o declarație specifică, ci pe întreaga datorie fiscală a unei persoane, atât fizice, cât și juridice.

Versiunea electronică a declarației

Pe site-ul oficial al serviciului fiscal, puteți găsi un formular pentru completarea unei declarații. În secțiunea „Software”, este suficient să alegeți exact opțiunea de raportare care corespunde statutului persoanei. Completați cu atenție paginile. Pagina de titlu este completată de toți contribuabilii, fără excepție. Apoi, în funcție de scopul raportării, sunt selectate elementele necesare.

Pe pagina de titlu este necesar să indicați detaliile - TIN, OKATO (pentru IP) și altele. Indicați numărul de ajustare. În cazul în care această declarație este prima în perioada de raportare, se introduce „0”. Codul Serviciului Fiscal Federal este indicat în partea de sus. Îl puteți găsi pe același site oficial sau direct la biroul fiscal la locul de înregistrare.

Situația veniturilor - un formular obligatoriu de raportare. Nu neglijați livrarea, pentru a nu găsi o chitanță cu amendă. Dacă o persoană nu poate trimite rapoarte în mod independent, este permisă să facă acest lucru de către un reprezentant.