Reducerea este mecanismul financiar prin care împrumutatul primește dreptul de a amâna plățile către creditor pentru o anumită perioadă de timp, în schimbul unui procent suplimentar. În esență, acest lucru înseamnă că partea care datorează banii cumpără posibilitatea de a-i da împrumutatului în viitor. Acest mecanism ajută la redistribuirea resurselor de numerar gratuite, contribuind în final la dezvoltarea economiei.

Concepte de bază

Reducerea este diferența (exprimată în termeni absoluti sau relativi sau folosind un indice) între banii inițiali care trebuie acordați împrumutatului în prezent și suma datoriei care trebuie rambursată în viitor. Întrucât partea care a împrumutat are pierderi (inflație plus posibilitatea de venituri alternative) în legătură cu amânarea returnării, acest mecanism financiar implică un procent suplimentar pentru întârzierea contractului inițial.

Rata de reducere

Contabilizarea factorului timp implică necesitatea de a compara sumele în diferite perioade. Cu toții înțelegem că acum o mie de dolari și într-o lună sunt două sume diferite. Metoda de reducere presupune aducerea la zi a veniturilor viitoare. Pentru aceasta, un coeficient special (kd). Formula de reducere va arăta astfel: P = F x Kd, unde P este suma adusă în prezent, F este venitul viitor. Coeficientul Kd este egal cu 1: (1 + i)n. În ultima formulă, i este rata dobânzii și n este numărul perioadei. Inversul acestui indicator este coeficientul de acumulare, care este utilizat pentru a aduce aceste sume în perioadele viitoare. În acest caz, F = P x (1 + i)n. Astfel, rata de reducere vă permite să înțelegeți câtă dobândă aveți nevoie pentru a crește dobânda la împrumut.

Exemplu de activitate

Luați în considerare aplicarea formulei pentru un exemplu specific, adică reducerea proiectelor. De exemplu, ni se oferă 100 de dolari în cinci ani, sau 50 acum. Ce să aleg? Experiența sugerează că această din urmă opțiune este mai bună, dar, de fapt, nu totul este atât de simplu. Să calculăm care este suma viitoare în prezent. Pentru a face acest lucru, calculați factorul de reducere. Pentru aceasta avem nevoie de o rată medie a dobânzii. Să zicem că este 12%. Coeficientul va fi egal cu (1 + 0,12)5 = 1,76. Aceasta înseamnă că în viitor 100 de dolari sunt 56,74 în prezent. Astfel, bunul simț a greșit, este mai bine să alegeți prima opțiune.

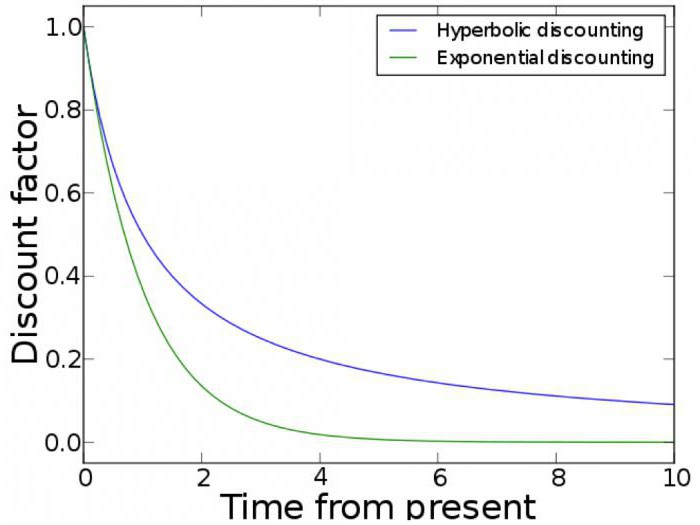

Funcție de reducere

Compararea câștigurilor prezente și viitoare, luând în considerare factorul timp, se poate face folosind un grafic. Funcția de reducere este utilizată în modelarea economică. Utilitatea scade și cu timpul. Reducerea exponențială și hiperbolică sunt cele două exemple descrise cel mai des. Primul caz se bazează pe propunerea că rata marginală de substituție între nivelurile de consum în diferite momente de timp depinde exclusiv de cât de departe sunt. Prin urmare, este adesea considerat dinamic inconsistent. Reducerea exponențială este o metodă care vă permite să comparați adecvarea unei alegeri pe baza unui factor de timp. A fost utilizat pe scară largă datorită simplității sale. Cu toate acestea, reducerea hiperbolică este o metodă mai precisă. Înțelepciunea populară spune că un titru în mâini este mai bun decât o macara pe cer. Dar, în practică, deseori observăm că ne este greu să amânăm primirea datoriei timp de o săptămână, dar diferența dintre acordul de a o returna după opt sau nouă luni pare greu de observat.Metoda avansată de reducere ține cont de această caracteristică umană.

Valoarea practică

De ce este acum o mie de dolari mai bună decât o sumă similară, dar în viitor? Toate acestea se datorează faptului că banii primiți în acest moment ar putea fi investiți în alte active. Prin urmare, amânarea rambursărilor datoriilor este indisolubil legată de un astfel de mecanism financiar precum operațiunea de actualizare. Conceptul este asociat cu conceptul de cost de oportunitate. Întârzierea plății înseamnă că o persoană nu își poate folosi banii pentru o anumită perioadă. Debitorul compensează de fapt aceste costuri de oportunitate.

Caracteristicile calculului

Rata de rentabilitate este calculată în conformitate cu randamentul anual al investiției. Deoarece puteți obține dobândă pentru sumele deja primite ca urmare a investițiilor anterioare, veniturile curente arată întotdeauna mai bine decât banii similari în viitor. Astfel, actualizarea capitalului presupune o scădere a capitalului în conformitate cu reducerea de până acum. Oamenilor de afaceri le place să repete că timpul este bani. Iar această înțelepciune de zi cu zi este confirmată de formula reducerii. Prețul banilor astăzi și mâine nu sunt aceleași valori. Dacă debitorul nu poate acorda suma corectă acum și negociază să amâne data returnării acestuia, atunci ar trebui să fie pregătit pentru faptul că va trebui să acopere costurile de oportunitate ale creditorului, plătind un procent suplimentar.

Rata de reducere

Prețul pieței este un proces complex care depinde de mulți factori. Unul dintre ei este rata de reducere. Se crede că ar trebui ales în așa fel încât să suporte costul capitalului. Ultimul concept este inextricabil cu rata de rentabilitate. Desigur, ar trebui ajustat pentru riscuri. Ratele de reducere care se aplică companiilor pot varia semnificativ:

- Startup-uri în căutarea investițiilor - 50-100%.

- Sunt în perioada de formare timpurie - 40-60%.

- Startup-uri stabilite pe piață - 30-50%.

- Companii mature - 10-25%.

Un nivel mai ridicat al ratelor de reducere pentru startup-uri reflectă problemele asociate acestora:

- Față de vânzările mature, eligibilitatea pentru vânzarea drepturilor de proprietate este mai mică, deoarece acțiunile lor nu sunt tranzacționate la bursă.

- Un număr limitat de investitori.

- Riscuri mari.

- Previziuni excesiv de optimiste ale fondatorilor entuziaști.

Modelul prețurilor de active

Pentru a determina rentabilitatea capitalului în viitor, care este deosebit de important pentru potențiali investitori în startup-uri, sunt folosiți trei indicatori, pe baza cărora se estimează rata de actualizare. Printre ele se numără:

- Rata fără riscuri. Acesta este randamentul procentual al investițiilor în instrumente financiare sigure, cum ar fi obligațiunile guvernamentale.

- Pariu Pariu Acesta este un indicator al modului în care prețurile stocurilor companiei răspund la schimbarea condițiilor pieței. Dacă această rată este mai mare decât una, atunci avem de-a face cu o bulă financiară. Mai puțin - prețurile acțiunilor sunt contra pieței.

- Prima de risc. Aceasta este o rentabilitate a investiției de care investitorii au nevoie în condiții normale.

În acest caz, rata de actualizare este suma primului indicator și al doilea înmulțit cu al treilea. Aplicarea sa este cheia eficienței investițiilor.