Conceptul de rată de actualizare este utilizat pentru a aduce valoarea prezentă în viitor. Rata de actualizare este rata dobânzii folosită pentru recalcularea fluxurilor financiare viitoare la aceeași cantitate de valoare curentă.

Calculul coeficientului ratei de actualizare se realizează în moduri diferite, în funcție de sarcina respectivă. Șefii de companii sau divizii individuale din afacerile moderne se confruntă cu sarcini complet diferite:

- implementarea analiza investițiilor;

- planificarea afacerilor;

- evaluarea afacerilor

Pentru toate aceste domenii, baza este rata de actualizare (calcularea acesteia), deoarece definiția acestui indicator afectează în mod direct luarea deciziilor privind investițiile, evaluarea unei companii sau anumite tipuri de afaceri.

Rata de reducere din punct de vedere economic

Reducerea determină fluxul de numerar (valoarea sa), care se referă la perioadele viitoare (adică venitul viitor viitor). Pentru a evalua corect câștigurile viitoare, trebuie să aveți informații despre prognozele următorilor indicatori:

- investiții;

- cheltuieli;

- venituri;

- structura capitalului;

- valoarea reziduală a proprietății;

- rata de reducere.

Scopul principal al indicatorului ratei de actualizare este evaluarea eficienței investițiilor. Acest indicator implică o rată de rentabilitate de 1 rublu. capital investit.

Rata de actualizare, al cărei calcul determină valoarea necesară a investițiilor pentru venitul viitor, este un indicator cheie în alegerea proiectelor de investiții.

Rata de reducere reflectă valoarea banilor, ținând cont de factorii și riscurile temporare. Dacă vorbim despre specific, atunci această rată, mai degrabă, reflectă o evaluare individuală.

Un exemplu de alegere a proiectelor de investiții folosind un coeficient de rată de actualizare

Pentru a fi luate în considerare, sunt propuse două proiecte A și C. În ambele proiecte, în faza inițială, este necesar să investești 1.000 de ruble. Nu este nevoie de alte costuri. Dacă investiți în proiectul A, atunci anual puteți obține un venit de 1.000 de ruble. Dacă implementați proiectul C, atunci la sfârșitul primului și celui de-al doilea an, venitul va fi de 600 de ruble, iar la sfârșitul celui de-al treilea - 2200 de ruble. Trebuie să alegeți un proiect, 20% pe an - rata estimată a reducerii.

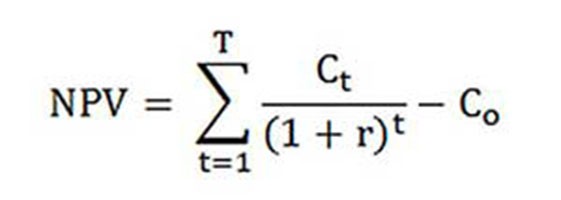

Calculul NPV (valoarea curentă a proiectelor A și C) se realizează conform formulei.

Ct - fluxuri de numerar pentru perioada cuprinsă între primul și cel de-al treilea an;

Co - investiție inițială - 1000 ruble;

r - rata de reducere - 20%.

NPVA = [1000 : (1 + 0,20)1 + 1000 : (1 + 0,20)2 + 1000 : (1 + 0,20)3] - 1000 = 1106 ruble .;

NPVC = [600 : (1 + 0,20)1 + 600 : (1 + 0,20)2 + 2200 : (1 + + 0,20)3] - 1000 = 1190 ruble.

Deci, se dovedește că este mai rentabil pentru un investitor să aleagă proiectul C. Cu toate acestea, dacă rata actuală de actualizare ar fi de 30%, costul proiectelor ar fi aproape același - 816 și 818 ruble.

Acest exemplu demonstrează că decizia investitorului depinde pe deplin de rata de actualizare.

Sunt luate în considerare diverse metode de calcul al ratei de actualizare. În acest articol, acestea vor fi examinate pentru obiectivitate în ordine descrescătoare.

Costul mediu ponderat al capitalului

Cel mai adesea, atunci când faceți un calcul al investițiilor, rata de actualizare este determinată ca costul mediu ponderat al capitalului, ținând cont de indicatorii de costuri de capital (capitaluri proprii) și împrumuturi. Acesta este cel mai obiectiv mod de a calcula rata de actualizare a fluxurilor financiare. Singurul său dezavantaj este că practic nu toate companiile îl pot utiliza.

Pentru a efectua o evaluare echitate Se utilizează modelul de evaluare a activelor pe termen lung (CAPM).

La sfârșitul secolului al XX-lea, economiștii americani John Graham și Campbell Harvey au intervievat 392 de directori și directori financiari ai întreprinderilor din diverse domenii de activitate pentru a determina modul în care iau deciziile, la ce acordă atenție în primul rând. În urma sondajului, s-a dezvăluit că teoria academică este cea mai folosită, sau mai degrabă, majoritatea firmelor își calculează propriul capital după modelul CAPM.

Costul capitalului propriu (formula de calcul)

În calculul costului capitalului propriu, rata de actualizare este luată în considerare.

Rata de rentabilitate sau, în caz contrar, rata de actualizare a capitalurilor proprii, se calculează după cum urmează:

Re = rf +? (Rm - rf).

Unde sunt componentele ratei de reducere:

- rf - rata de venituri fără riscuri;

- ? - un coeficient care determină modul în care se modifică prețul acțiunilor unei companii în comparație cu modificările prețurilor la acțiuni pentru toate firmele dintr-un segment de piață;

- rm este rata medie de rentabilitate a pieței bursiere;

- (rm - rf) - prima de risc de piață.

Diferite țări adoptă abordări diferite pentru definirea componentelor modelului. O mare parte din alegere depinde de atitudinea generală a statului față de calcul. Este important să studiați și să înțelegeți fiecare dintre acești indicatori separat, în acest mod se poate determina fluxul de numerar. Prin urmare, elementele modelului „Evaluarea activelor pe termen lung” vor fi luate în considerare mai detaliat mai jos. De asemenea, este estimată obiectivitatea fiecărei componente și este estimată rata de actualizare.

Modele de componente

Indicatorul rf este rata rentabilității investițiilor în active fără riscuri. Activele fără risc se numesc acelea când sunt investite în care riscul este zero. Acestea includ în principal titluri de stat. Calculul riscurilor ratei de actualizare în diferite țări se face diferit. Așadar, în SUA, de exemplu, facturile de trezorerie sunt clasificate drept active fără riscuri. În țara noastră, de exemplu, astfel de active sunt Rusia-30 (Eurobondurile rusești), a căror scadență este de 30 de ani. Informații privind randamentul acestor valori mobiliare sunt prezentate în majoritatea mass-mediei de tipărire economică și financiară, precum ziarul Vedomosti, Kommersant, The Moscow Times.

În conformitate cu coeficientul cu un semn, întrebarea din model se referă la sensibilitatea la schimbările riscului sistematic de piață al indicatorilor privind randamentul valorilor mobiliare ale unei anumite companii. Deci, dacă indicatorul este egal cu unul, atunci modificările valorii acțiunilor acestei companii coincid complet cu modificările de pe piață. Dacă coeficientul? = 1,3, este de așteptat ca, odată cu o creștere generală a pieței, prețul acțiunii acestei companii să crească cu 30% mai repede decât piața. În consecință, invers.

În țările în care piața bursieră este dezvoltată, coeficientul? Este considerat de agenții specializate de informații și analitice, companii de investiții și consultanță, iar aceste informații sunt publicate în periodice specializate care analizează piețele bursiere și directoarele financiare.

Indicatorul rm - rf, care este o primă de risc de piață, este suma cu care rata medie de rentabilitate a pieței bursiere a depășit de mult rata de rentabilitate a titlurilor fără risc. Calculul său se bazează pe date statistice privind primele de piață pentru o perioadă lungă.

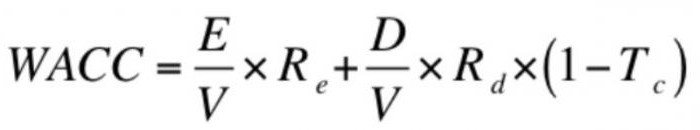

Costul mediu ponderat al capitalului

Dacă, atunci când finanțăm un proiect, nu numai proprii, ci și fonduri împrumutate atunci veniturile primite din acest proiect ar trebui să compenseze nu numai riscurile asociate cu investiția fondurilor proprii, ci și fondurile cheltuite pentru obținerea capitalului împrumutat. Pentru a ține cont atât de capitalurile proprii, cât și de capitalul împrumutat, se folosește costul mediu ponderat al capitalului, formula pentru calculul de mai jos.

Pentru a calcula rata de reducere, se utilizează modelul CAPM. Re este rata de rentabilitate a capitalurilor proprii.

D este valoarea de piață a capitalului împrumutat. Aproape reprezintă suma împrumuturilor companiei conform situațiilor financiare. Dacă aceste date nu sunt disponibile, atunci utilizați raportul standard al fondurilor proprii și împrumutate ale unor firme similare.

E este valoarea de piață a capitalurilor proprii (capitaluri proprii). Obținut prin înmulțirea numărului total de acțiuni ale unei companii de tip obișnuit cu prețul unei acțiuni.

Rd reprezintă rata de rentabilitate a levierului firmei. Aceste costuri includ informații privind dobânda bancară pentru împrumuturi și obligațiuni ale unei companii de tip corporativ. În plus, evaluarea capitalului împrumutat este ajustată, ținând cont de rata impozitului pe venit. Dobânda pentru împrumuturi și împrumuturi în conformitate cu legislația fiscală este atribuită costului bunurilor, reducând astfel baza de impozitare.

Tc - impozit pe venit.

Model WACC: Exemplu de calcul

Folosind modelul WACC, este indicată rata de reducere pentru compania X.

Formula de calcul (un exemplu a fost dat la calcularea costului mediu ponderat al capitalului) necesită următorii indicatori de intrare.

- Rf = 10%;

- ? = 0,90;

- (Rm - Rf) = 8,76%.

Deci, capitalul propriu (rentabilitatea sa) este egal cu:

Re = 10% + 0,90 x 8,76% = 17,88%.

E / V = 80% - cota ocupată de valoarea de piață a capitalului social în costul total al capitalului companiei X.

Rd = 12% - nivelul mediu al costurilor pentru împrumuturi pentru compania X.

D / V = 20% - cota fondurilor împrumutate ale companiei în valoarea totală a costului capitalului.

tc = 25% - indicator al impozitului pe venit.

Astfel, WACC = 80% x 17,88% + 20% x 12% x (1 - 0,25) = 14,32%.

După cum sa menționat mai sus, anumite metode de calcul al ratei de actualizare nu sunt adecvate pentru toate companiile. Și această tehnică este doar acest caz.

Întreprinderile aleg mai bine alte metode de calcul a ratei de actualizare dacă compania nu este o societate pe acțiuni deschise și acțiunile sale nu sunt vândute la bursă. Sau dacă compania nu are suficiente statistici pentru a determina coeficientul? Și este imposibil să găsești companii similare.

Metodologia evaluării cumulative

Cea mai frecventă și utilizată cel mai des în practică este metoda cumulativă, cu ajutorul căreia este estimată și rata de actualizare. Calculul conform acestei tehnici implică următoarele concluzii:

- dacă investițiile nu implică risc, atunci investitorii ar necesita rentabilitate fără riscuri asupra capitalului lor (rata rentabilității ar corespunde ratei de rentabilitate a investițiilor în active fără risc);

- cu cât investitorul evaluează mai mult riscul proiectului, cu atât sunt mai mari cerințele pentru rentabilitatea acestora.

Prin urmare, atunci când se calculează rata de actualizare, trebuie să se țină seama de așa-numita primă de risc. În consecință, rata de actualizare va fi calculată după cum urmează:

R = Rf + R1 + ... + Rt,

unde R este rata de actualizare;

Rf - rata de rentabilitate fără riscuri;

R1 + ... + Rt - prime de risc pentru diverși factori de risc.

Este practic posibil să se determine unul sau alt factor de risc, precum și semnificația fiecăreia dintre primele de risc, numai prin mijloace de expertiză.

Recomandări de evaluare

Când este determinată eficiența proiectelor de investiții, metoda cumulată de calculare a ratei de actualizare recomandă luarea în considerare a trei tipuri de riscuri:

- riscul cauzat de necinstea jucătorilor de proiect;

- riscul cauzat de neîncasarea venitului planificat;

- risc de țară.

Valoarea riscului de țară este indicată în diverse evaluări compilate de firme de rating speciale și companii de consultanță (de exemplu, BERI). Faptul că participanții la proiect nu sunt de încredere este compensat de o primă de risc, este recomandat un maxim de 5%.Riscul cauzat de neîncasarea veniturilor planificate este stabilit în conformitate cu obiectivele proiectului. Există un tabel special de calcul.

Ratele de actualizare estimate prin această metodă sunt mai degrabă subiective (depind prea mult de evaluarea riscurilor experților). De asemenea, sunt mult mai puțin exacte decât metodologia de calcul bazată pe modelul „Estimarea activelor pe termen lung”.

Evaluarea experților și alte metode de calcul

Cea mai ușoară modalitate de a calcula rata de actualizare și destul de populară în viața reală este să o setați printr-o metodă expertă, cu referire la cerințele investitorilor.

Este clar că pentru investitori privați calculul bazat pe formule nu poate fi singurul mod de a decide cu privire la corectitudinea stabilirii unei rate de reducere pentru un proiect / afacere. Orice modele matematice pot evalua doar aproximativ realitatea situației. Investitorii, bazându-se pe propriile cunoștințe și experiență, sunt capabili să determine rentabilitatea suficientă pentru proiect și să se bazeze pe el ca rată de actualizare, făcând calcule. Dar pentru o experiență adecvată, investitorul trebuie să fie foarte bine versat pe piață, să aibă o experiență vastă.

Cu toate acestea, trebuie să presupunem că metodologia expertă este cea mai puțin precisă și poate distorsiona rezultatele evaluării afacerii (proiectelor). Prin urmare, se recomandă ca pentru determinarea ratei de actualizare prin metode expert sau cumulative, este obligatoriu să se analizeze sensibilitatea proiectului la modificările ratei de actualizare. În acest caz, investitorii vor fi cât se poate de exacti.

Desigur, există metode alternative de calcul al ratei de actualizare. De exemplu, teoria prețurilor de arbitraj, un model de creștere a dividendelor. Dar aceste teorii sunt foarte greu de înțeles și rareori aplicate în practică.

Aplicarea ratei reducerii în viața reală

În concluzie, aș dori să notez că majoritatea companiilor aflate în procesul de activitate trebuie să determine rata de actualizare. Trebuie înțeles că cel mai precis indicator poate fi obținut folosind metodologia WACC, în timp ce metodele rămase au o eroare semnificativă.

Nu este adesea necesar să se calculeze rata de reducere în lucrare. Acest lucru se datorează în principal evaluării proiectelor mari și semnificative. Implementarea acestora presupune o modificare a structurii capitalului, a prețului acțiunilor companiei. În astfel de cazuri, rata reducerii și metoda de calculare a acesteia sunt convenite cu banca investitorilor. Ele se concentrează în principal pe riscurile primite în companii similare și pe piețe.

Aplicarea anumitor metode depinde și de proiect. În cazurile în care standardele industriei, tehnologia de producție, finanțarea sunt inteligibile și cunoscute, se acumulează statistici, se utilizează rata standard de reducere stabilită la întreprindere. Când evaluați proiecte mici și mijlocii, consultați calculul perioade de rambursare cu accent pe analiza structurii și a mediului concurențial extern. De fapt, metodele de calcul al ratei de actualizare a opțiunilor reale și a fluxurilor de numerar sunt combinate.

Vă rugăm să rețineți că rata de actualizare este doar un intermediar în evaluarea proiectelor sau a activelor. De fapt, evaluarea este întotdeauna subiectivă, principalul lucru este că ea este logică.

Există o astfel de greșeală - riscurile economice sunt luate în considerare de două ori. Deci, de exemplu, sunt adesea confundate două concepte - riscul de țară și inflația. Drept urmare, rata reducerii se dublează, apare o contradicție.

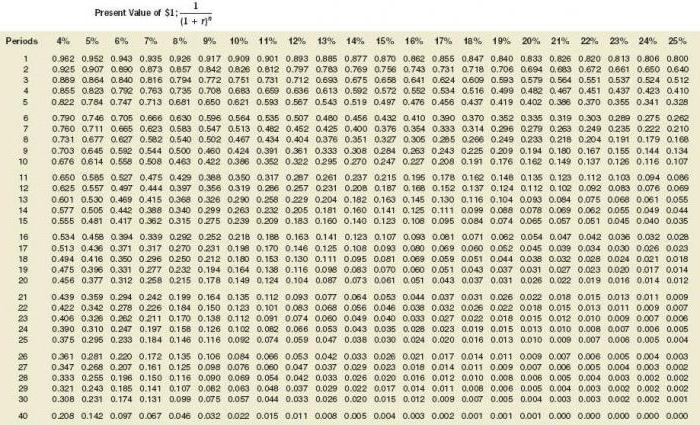

Nu este întotdeauna nevoie să contezi. Există un tabel special pentru calcularea ratei de reducere, care este foarte ușor de utilizat.

De asemenea, un indicator bun este costul unui împrumut pentru un anumit împrumutat.Baza de stabilire a ratei de actualizare poate fi rata de credit reală și nivelul randamentului obligațiunilor disponibile pe piață. La urma urmei, rentabilitatea proiectului nu există doar în propriul său mediu, situația economică generală pe piață o afectează și ea.

Cu toate acestea, indicatorii obținuți necesită, de asemenea, ajustări semnificative legate de riscul activității (proiectului) în sine. În prezent, metodologia de opțiuni reale este adesea folosită, dar este foarte complexă din punct de vedere metodologic.

Pentru a ține cont de factori de risc precum opțiunea de suspendare a proiectului, modificările tehnologiei, pierderile de pe piață, practicile în evaluarea proiectelor umfla artificial ratele de reducere (până la 50%). Mai mult, nu există nicio teorie în spatele acestor cifre. Rezultate similare pot fi obținute cu ușurință folosind calcule complexe, în care, în orice caz, majoritatea indicatorilor prognozați ar fi determinate subiectiv.

Determinarea corectă a ratei de actualizare este o problemă asociată cu cerința de bază pentru conținutul de informații generat în situațiile financiare și în contabilitate. Cu alte cuvinte, dacă există motive de îndoială dacă activele sau pasivele sunt evaluate corect și dacă plata în numerar este amânată, atunci trebuie aplicată o reducere.

Atunci când alegeți o rată de actualizare, este important să înțelegeți că aceasta ar trebui să fie cât mai aproape posibil de rata primită de împrumutatul băncii creditoare în condiții reale în mediul existent.

Deci, rata de actualizare pentru anumite active (de exemplu, pentru cele principale) este egală cu rata pe care ar trebui să o plătească compania, atrăgând fonduri pentru achiziționarea de proprietăți similare.