O evaluare financiară a indicatorilor de stabilitate ai companiei este esențială pentru organizarea și planificarea cu succes a activităților sale. Pârghia financiară este adesea folosită în această analiză. Vă permite să evaluați structura capitalului organizației și să o optimizați.

De aceasta depind ratingul investițional al întreprinderii, posibilitatea dezvoltării și creșterea valorii profitului. Prin urmare, în procesul de planificare a lucrului obiectului analizat, acest indicator joacă un rol important. Metodologia calculului acesteia, interpretarea rezultatelor cercetării merită o atenție specială. Informațiile obținute în timpul analizei sunt utilizate de către conducerea companiei, fondatori și investitori.

Conceptul general

Pârghia financiară este un indicator care caracterizează gradul de risc al unei companii cu un anumit raport dintre sursele sale de finanțare împrumutate și proprii. Tradus din engleză, „leverage” înseamnă „leverage”. Acest lucru sugerează că atunci când un factor se schimbă, alți factori asociați cu acesta sunt afectați. Acest raport este direct proporțional cu riscul financiar al organizației. Aceasta este o tehnică foarte informativă.

Într-o economie de piață, indicatorul de pârghie financiară ar trebui luat în considerare nu din punctul de vedere al evaluării bilanțului de capitaluri proprii, ci din punctul de vedere al valorii sale reale. Pentru întreprinderile mari care au lucrat cu mult timp și cu succes în industria lor, aceste cifre sunt destul de diferite. Atunci când se calculează raportul de levier financiar, este foarte important să se ia în considerare toate nuanțele.

Sens general

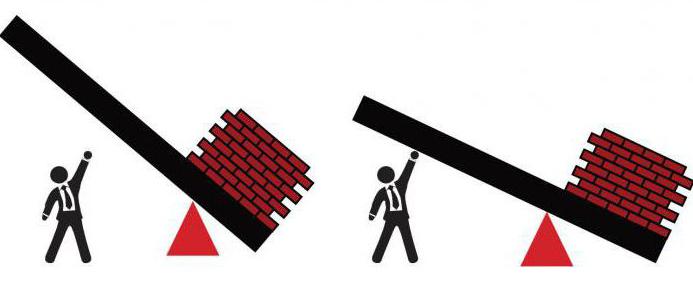

Aplicând o tehnică similară la întreprindere, este posibilă determinarea relației dintre raportul dintre capitalul propriu și cel împrumutat și riscul financiar. Folosind surse gratuite de sprijin pentru afaceri, riscurile pot fi reduse la minimum.

Stabilitatea companiei este cea mai mare. Folosind capital împrumutat plătit, o companie își poate crește profitul. Efectul levierului financiar implică determinarea nivelului de conturi plătibile la care rentabilitatea capitalului total va fi maxim.

Pe de o parte, folosind doar surse proprii financiare, compania pierde oportunitatea de a-și extinde producția, dar, pe de altă parte, un nivel prea ridicat al resurselor plătite în structura generală a monedei bilanțului va duce la incapacitatea de a-și achita datoriile și de a reduce stabilitatea întreprinderii. Prin urmare, efectul de pârghie este foarte important în optimizarea structurii echilibrului.

calcul

Pentru a calcula raportul de indatorare financiară, se folosește o tehnică specială. Arată astfel:

Kfr = (1 - H) (KPA - K) S / S,

unde H este raportul de impozit pe venit, KRA este rentabilitatea activelor, K este rata pentru utilizarea împrumutului, H este capital împrumutat și C este capitaluri proprii.

KRA = Profit brut / active

În această tehnică se combină trei factori. (1 - Н) - corector fiscal. Este independent de întreprindere. (KRA - K) - diferențial. S / S este pârghie financiară. Această tehnică vă permite să luați în considerare toate condițiile, atât externe cât și interne. Rezultatul este obținut sub forma unei valori relative.

Descrierea componentelor

Corectorul fiscal reflectă gradul de influență a modificărilor procentului de impozit pe profit pe întregul sistem. Acest indicator depinde de tipul de activitate al companiei. Nu poate fi mai mică de 13,5% pentru orice organizație.

Diferențialul stabilește dacă va fi profitabil utilizarea capitalului total, ținând cont de plata ratelor dobânzii la împrumuturi. Pârghia financiară determină gradul de influență al surselor de finanțare plătite asupra efectului levierului financiar.

Odată cu impactul general al acestor trei elemente ale sistemului, s-a constatat că valoarea fixată normativ a coeficientului este determinată în intervalul 0,5 până la 0,7. Ponderea fondurilor de credit din structura generală a monedei bilanțului nu trebuie să depășească 70%, altfel riscul de neplată a creanței crește și stabilitatea financiară scade. Dar, cu suma sa mai mică de 50%, compania pierde oportunitatea de a crește valoarea profitului.

Metoda de calcul

Pârghia operațională și financiară este o parte integrantă a determinării eficienței capitalului companiei. Prin urmare, este necesar calculul acestor valori. Pentru a calcula efectul financiar, puteți apela la următoarea formulă:

FR = KRA - DGC, unde DGC - randamentul capitalurilor proprii.

Pentru acest calcul, este necesară utilizarea datelor prezentate în bilanț (f. Nr. 1) și situația performanței financiare (f. nr. 2). Pe baza acestui lucru, trebuie să găsiți toate componentele formulelor de mai sus. Rentabilitatea activelor este următoarea:

KRA = Profit net / Sold sold

KRA = s. 2400 (f. Nr. 2) / s. 1700 (f. Nr. 1)

Pentru a găsi rentabilitatea capitalului propriu, trebuie să utilizați următoarea ecuație:

DGC = Profit net / capitaluri proprii

RSK = s. 2400 (f. Nr. 2) / s. 1300 (f. Nr. 1)

Urmează un levier financiar, a cărui formulă a fost prezentată mai sus.

Calculul și interpretarea rezultatului

Pentru a înțelege metoda de calcul de mai sus, este necesar să o luăm în considerare cu un exemplu specific. Pentru a face acest lucru, puteți lua datele contabile raportarea întreprinderii și evaluați-le.

De exemplu, profitul net al companiei în perioada de raportare a fost de 39.350 mii ruble. În același timp, moneda bilanțului a fost fixată la 816.265 p., Iar capitalul propriu în compoziția sa a atins nivelul de 624.376 p. Pe baza datelor enumerate, este posibil să găsiți un efect financiar:

KRA = 39 350/816 265 = 4,8%

RSK = 39 350/624 376 = 6,3%

FR = 6,3 - 4,8 = 1,5%

Pe baza calculelor de mai sus, putem spune că compania prin utilizarea fondurilor de credit a putut să crească profiturile în perioada de raportare cu 50%. Pârghia financiară asupra rentabilității capitalului este de 50%, ceea ce este optim pentru gestionarea eficientă a fondurilor împrumutate.

După ce am făcut cunoștință cu un astfel de concept precum pârghia financiară, putem concluziona că metoda de calculare vă permite să determinați cel mai eficient raport dintre fondurile de credit și datoriile proprii. Acest lucru face posibilă organizației să obțină profituri mari prin optimizarea capitalului său. Prin urmare, această tehnică este foarte importantă pentru procesul de planificare.