Развитието на търговските и икономическите отношения доведе до появата на адекватна финансова система. Акредитивът е един от най-надеждните, когато става въпрос за външнотърговски сделки. Въпреки това сред участниците в процеса той не е особено популярен. Да видим защо.

дефиниция

Акредитивът е задължение на финансовата институция да плаща за стоки на доставчик от името на клиент. Прехвърлянето ще се извърши, ако са предоставени документи, които потвърждават изпращането на стоките изцяло и в срок. Акредитивът се одобрява с отделен договор за продажба. В такива операции участниците се занимават само с ценни книжа.

Предимства на акредитива на начин на плащане:

- защита на интересите на страните, гарантиране на доставката на стоки в срок;

- банкова гаранция за плащане на стоки;

- възможност за избягване на предплащане;

- гаранция за връщане на парите на купувача, ако стоките не са доставени.

видове

Акредитивът на отменяемия вид плащане може да бъде променен или отменен без предварителното съгласие на бенефициента (бенефициента). Основното предимство на такъв документ е бързото плащане. Но той се използва само ако страните се доверяват една на друга. Неотменим акредитив може да бъде променен само със съгласието на бенефициента.

Начини на плащане

- След представяне. Парите се изплащат на бенефициента, след като банката провери представените му документи. такъв вид на населено място наречена "плащане срещу документа."

- Въз основа на менителница Съгласно условията на акредитива за внос се определя, че издаващата банка изпълнява задълженията си, като приема проект. След проверка на документите финансовата институция потвърждава сметката и в деня на плащането превежда средствата в полза на бенефициента до данните, получени от чуждестранния партньор.

- Начинът на плащане на вноската по акредитива задължава банката издател след получаване на документите да извърши транзакцията в определения срок.

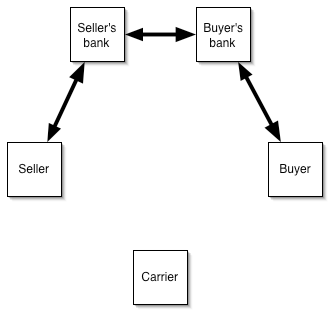

Схема на оборот:

- Участниците в сделката подписват споразумение с акредитив.

- Купувачът подава заявлението.

- Издателят уведомява банката, която се съветва, за откриването на акредитива.

- Продавачът изпраща стоките.

- TTN се прехвърлят в банката, която се съветва.

- Плащанията се извършват към продавача.

- TTN се изпращат до издаващата банка.

- Купувачът заплаща стоките и получава документите.

Нека се спрем накратко на характеристиките на подготовката на документа и основната терминология:

- „Краен срок за изпращане“ - не по-късно от крайната дата на акредитива.

- "Кандидат" - името на фирмата, адрес и телефонен номер.

- „Бенефициент“ - име и данни за контакт на чуждестранен партньор.

- Сума “е посочена в цифри и с думи с името на валутата.

- „Банка на бенефициента“ - данни за институцията, която обслужва чуждестранния партньор.

Недостатъци на акредитива

Те включват следното:

- банката може да проверява документите в продължение на няколко седмици;

- ако купувачът откаже да плати, продавачът поема всички разходи, свързани със съхранението, продажбата на стоки или транспортирането им до тяхната страна.

Внос на стоки

Цел на използването на акредитив за внос:

- максимално намаляване на риска в случай на неспазване на условията на транзакцията;

- финансиране на договори с ниски проценти на международния финансов пазар (вносителят получава заем за покриване, а руската банка финансира парите от чуждестранни организации за това).

Клиентът плаща комисионна на банката за обработка на документи,% от заема и маржа.

Тираж на документи:

- откриване на текущи и валутни сметки от клиент в банка;

- регистрация на паспорт за вносна транзакция;

- - подаване на заявление за откриване на акредитив;

- - финансиране на сделката.

Акредитивът на международните разплащания има следните предимства за внос на клиенти:

- плащането се извършва след получаване на документи, потвърждаващи изпращането на стоките;

- при работа с нови или непроверени клиенти, не е необходимо да се извършва авансово плащане;

- всички документи се проверяват в банката;

- при липса на средства за финансиране на доставката, клиентът може да получи заем на ниски международни лихвени проценти;

- минимален пакет документи (само заявления за откриване на акредитив);

- покритието се формира в рубли, т.е. няма валутни рискове.

Износ на стоки

Цел на използването на акредитив за износ:

- Максимално намаляване на риска при неизпълнение на договорните условия.

- Възможността да се предостави отсрочка на купувача.

Клиент на банката плаща само комисионна на банката за документи.

Акредитивът на непаричните плащания има следните предимства за износителите:

- плащането за доставка се гарантира от банката;

- няма нужда да се предоставя стоков кредит;

- износителят получава плащане за кратко време и може да инвестира в оборотни средства;

- възможност за разширяване на пазарите и привличане на нови партньори.

Начин на плащане на акредитив: схема

Алгоритъмът на действията е следният:

- подписване на договор с партньор;

- подаване на заявление за откриване на акредитив;

- оглед на документи;

- превоз на стоки;

- прехвърляне на документи в банката;

- TTN проверка;

- прехвърляне на документа в банката на купувача;

- плащане за стоки;

- получаване на документи от купувача.

При покупка се използва акредитив

- апартаменти, земя;

- дялове в LLC;

- акции;

- плащане за стоки.

пример

Ръководството на компанията, която продава европейски дрехи на вътрешния пазар, реши да закупи партида стоки от нов чуждестранен доставчик. Договорната цена е 1 милион рубли. За да потвърдите поръчката, е необходимо предварително плащане в размер на 30%. Компанията няма достатъчно собствени средства. Следователно ръководството сключи договор за акредитив на начин на плащане и кандидатства пред банката със съответно извлечение. Депозит, открит в руска банка, се използва като гаранция за плащане. Комисионна на финансова институция - 0,7% от сумата на транзакцията. Доставчикът изпраща стоките и представя документите за плащане на финансовата институция. След това TTN бяха изпратени до местна банка, която извади средства от депозита на клиента и възстанови плащането.

Алтернативен вариант

Акредитивът се използва и за финансиране след внос. Чуждестранна банка извършва плащане към продавача, като предоставя отсрочка на руската финансова институция, която също отлага датата на плащане на своя клиент. Такива операции могат да бъдат от полза за организации, които се нуждаят от заети средства при осъществяване на външнотърговска дейност,

Процедура за уреждане:

- клиентът открива текущи и валутни сметки;

- подписва се договор за внос, който предвижда използването на акредитив;

- съставен паспорт за транзакция, в съответствие с изискванията на законодателството на Руската федерация;

- клиентът кандидатства за акредитив;

- банката за внос плаща доставката на продавача след изпращането на стоките, осигурява забавяне на руската финансова институция, която също отлага датата на плащане за своя клиент.

Предимствата на такава схема за купувачите:

- способността за изпълнение на задължения без набиране на собствени средства;

- по-ниска цена на финансиране (в сравнение със заем), тъй като транзакцията се плаща в чуждестранна валута;

- при сключване на договор за заем се установява единна лихва;

- минимални валутни рискове;

- способността за работа с доставчици от всяка страна;

- намаляване на търговските рискове;

- гъвкава схема за погасяване на кредита.

Тази схема се използва за плащане на покупки:

- суровини;

- потребителски стоки;

- машини, производствено оборудване;

- резервни части, компоненти;

- резултати от интелектуална дейност и др.

Вносителят плаща за:

- разсрочени разходи в чуждестранна банка;

- маржът на руска кредитна институция;

- Банкова комисионна за акредитив

| Изчисляване на разходите за финансиране за купувача | |

| индикатор | стойност |

| Финансиране на чуждестранни банки | EURIBOR 3m + 1% |

| Кредитен марж | 3 % |

| Комисия за откриване на акредитив (еднократно) | 0,5 % |

| в общия | EURIBOR 3m + 1% + 3% + 0.5% |

Дори и без да вземе предвид EURIBOR 3 милиона, вносителят ще трябва да плати минимум 4,5% за международен заем. Въпреки че таксата за използване на заети средства е по-ниска, отколкото при стандартните схеми, не всяка организация ще се съгласи да даде такива пари. Ако сумата за доставка е малка, тогава има смисъл да се натрупват собствени средства. Такава схема също няма да работи, ако купувачът спешно се нуждае от стоката. Потвърждаващата страна може да проверява документите в продължение на няколко седмици. Тези недостатъци на акредитивната форма на сетълмент стесняват кръга на потенциалните потребители на услугата.

Съвети за банкер

Същността на операцията се състои в това, че по жалба на заявителя институцията действа като гарант за плащането на продуктите, ако е предоставен пакет от документи. По този начин контрагентите, които си сътрудничат за първи път, могат да защитят своите интереси. За сетълмента банките използват парите на клиента в сметката или други ликвидни активи.

Акредитивът се нарича покрито, ако веднага след получаване на заявлението финансова институция запазва 100% от средствата в сметката на клиента. В този случай заедно с заявлението се подава платежно нареждане. Ако се прилага открит акредитив, издателят гарантира плащане, дори ако клиентът няма пари в сметката. По подразбиране се използва първата схема. Той е по-малко рисков за банката, така че струва по-малко.

Ако договорът предвижда доставката на стоки на партиди, по-целесъобразно е да се отвори делиморен акредитив, като в документа се посочва условието „разрешени са частични пратки“. Цената на договора с банката не трябва да бъде по-ниска от тази, посочена в документите с доставчика. Плащанията се извършват на вноски в съответствие с предоставените ценни книжа.

При един и същ вид пратки и планирани плащания банките използват револвираща (подновяваща се) форма на плащане, която помага на клиентите да спестят от поддръжка, тъй като комисионната се изчислява въз основа на еднократна доставка. Но финансова институция може да поиска гаранция въз основа на пълния размер на договора.

Няма законодателни ограничения за използването на акредитиви. Но вътрешните правила на банката посочват условията за сумите, валутата или субектите на платежните отношения. Условията са ограничени от договора между доставчика и купувача. Валутата на акредитива се определя от наличието на кореспондентски сметки в банката-кореспондент. Според външноикономическите договори те работят по-често в долари и евро или в лири стерлинги. Вътре в страната всички плащания се извършват в национална валута. Не е възможно да се извърши плащане между държави или юридически лица, подложени на финансови санкции.

резюме

Акредитивът е най-надеждната форма на сетълмент при външнотърговските сделки, което ще намали търговските и валутните рискове, а също така гарантира заплащане на стоки от купувача. В зависимост от формата и вида на издадения документ, плащането може да се вземе предвид чрез теглене, обезпечено с депозит или пренесено за определен период. Приемайки документа, банката дава писмено задължение да превежда пари по сметката на клиента в друга държава. Основата за прехвърлянето са документи, потвърждаващи факта на превоза на стоки.