Η οικονομική αξιολόγηση των δεικτών σταθερότητας της εταιρείας είναι απαραίτητη για την επιτυχή οργάνωση και τον σχεδιασμό των δραστηριοτήτων της. Στην ανάλυση αυτή χρησιμοποιείται συχνά χρηματοοικονομική μόχλευση. Σας επιτρέπει να αξιολογείτε την κεφαλαιακή δομή του οργανισμού και να το βελτιστοποιείτε.

Η αξιολόγηση της επένδυσης της επιχείρησης, η δυνατότητα ανάπτυξης και η αύξηση του ποσού κέρδους εξαρτώνται από αυτό. Επομένως, κατά τη διαδικασία σχεδιασμού του έργου του αντικειμένου που αναλύεται, αυτός ο δείκτης παίζει σημαντικό ρόλο. Η μεθοδολογία του υπολογισμού της, η ερμηνεία των αποτελεσμάτων της έρευνας αξίζει ιδιαίτερη προσοχή. Οι πληροφορίες που λαμβάνονται κατά την ανάλυση χρησιμοποιούνται από τη διοίκηση της εταιρείας, τους ιδρυτές και τους επενδυτές.

Γενική ιδέα

Η χρηματοοικονομική μόχλευση είναι ένας δείκτης που χαρακτηρίζει το βαθμό κινδύνου μιας εταιρείας με έναν ορισμένο λόγο των δανειζομένων και των ίδιων πηγών χρηματοδότησης. Μετάφραση από τα αγγλικά, "μόχλευση" σημαίνει "μόχλευση". Αυτό υποδηλώνει ότι όταν ένας παράγοντας αλλάζει, επηρεάζονται και άλλοι παράγοντες που σχετίζονται με αυτό. Ο λόγος αυτός είναι ευθέως ανάλογος με τον οικονομικό κίνδυνο του οργανισμού. Αυτή είναι μια πολύ ενημερωτική τεχνική.

Σε μια οικονομία της αγοράς, ο δείκτης χρηματοοικονομικής μόχλευσης πρέπει να θεωρηθεί όχι από την άποψη της αποτίμησης του ισολογισμού των ιδίων κεφαλαίων, αλλά από την άποψη της πραγματικής αξίας. Για τις μεγάλες επιχειρήσεις που έχουν λειτουργήσει μακρά και με επιτυχία στη βιομηχανία τους, τα στοιχεία αυτά είναι εντελώς διαφορετικά. Κατά τον υπολογισμό του δείκτη χρηματοοικονομικής μόχλευσης, είναι πολύ σημαντικό να εξετάσουμε όλες τις αποχρώσεις.

Γενική έννοια

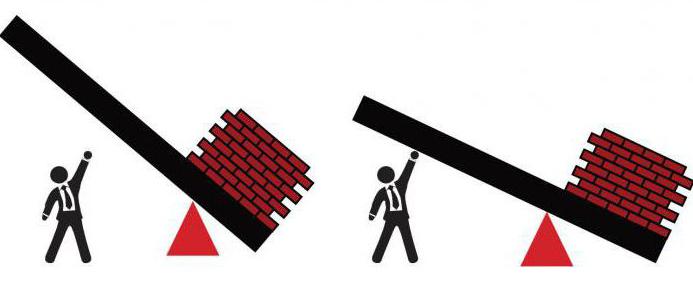

Εφαρμόζοντας μια παρόμοια τεχνική στην επιχείρηση, είναι δυνατόν να προσδιοριστεί η σχέση μεταξύ του λόγου του ιδίου και του δανειακού κεφαλαίου και του χρηματοοικονομικού κινδύνου. Χρησιμοποιώντας δωρεάν πηγές υποστήριξης των επιχειρήσεων, οι κίνδυνοι μπορούν να ελαχιστοποιηθούν.

Η σταθερότητα της εταιρείας είναι η υψηλότερη. Χρησιμοποιώντας το καταβεβλημένο δανειακό κεφάλαιο, μια εταιρεία μπορεί να αυξήσει τα κέρδη της. Η επίδραση της χρηματοοικονομικής μόχλευσης περιλαμβάνει τον καθορισμό του ύψους των πληρωτέων λογαριασμών απόδοση του συνολικού κεφαλαίου θα είναι το μέγιστο.

Αφενός, χρησιμοποιώντας μόνο τις δικές της οικονομικές πηγές, η εταιρεία χάνει την ευκαιρία να επεκτείνει την παραγωγή της, αλλά από την άλλη μεριά, πολύ υψηλό επίπεδο αμειβόμενων πόρων στη συνολική δομή του ισολογισμού θα οδηγήσει στην αδυναμία πληρωμής των χρεών της και στη μείωση της σταθερότητας της επιχείρησης. Επομένως, το αποτέλεσμα μόχλευσης είναι πολύ σημαντικό για τη βελτιστοποίηση της δομής ισορροπίας.

Υπολογισμός

Για τον υπολογισμό του δείκτη χρηματοοικονομικής μόχλευσης χρησιμοποιείται μια ειδική τεχνική. Μοιάζει με αυτό:

Kfr = (1-Η) (ΚΡΑ-Κ) S / S,

όπου H είναι ο συντελεστής φόρου εισοδήματος, KRA είναι η απόδοση των περιουσιακών στοιχείων, K είναι το ποσοστό για τη χρήση του δανείου, H είναι το δανειακό κεφάλαιο και το C είναι μετοχικό κεφάλαιο.

KRA = ακαθάριστο κέρδος / περιουσιακά στοιχεία

Στην τεχνική αυτή συνδυάζονται τρεις παράγοντες. (1 - Η) - φορολογικός διορθωτής. Είναι ανεξάρτητο από την επιχείρηση. (KRA - K) - διαφορά. S / S είναι οικονομική μόχλευση. Αυτή η τεχνική σας επιτρέπει να λάβετε υπόψη όλες τις συνθήκες, τόσο εξωτερικές όσο και εσωτερικές. Το αποτέλεσμα αποκτάται με τη μορφή σχετικής τιμής.

Περιγραφή εξαρτήματος

Ο φορολογικός διορθωτής αντικατοπτρίζει τον βαθμό επίδρασης των μεταβολών στο ποσοστό του φόρου επί του κέρδους σε ολόκληρο το σύστημα. Ο δείκτης αυτός εξαρτάται από τον τύπο της δραστηριότητας της εταιρείας. Δεν μπορεί να είναι χαμηλότερο από 13,5% για κάθε οργανισμό.

Η διαφορά καθορίζει εάν θα είναι αποδοτικό να χρησιμοποιηθεί το συνολικό κεφάλαιο, λαμβάνοντας υπόψη την πληρωμή των επιτοκίων στα δάνεια. Η χρηματοοικονομική μόχλευση καθορίζει τον βαθμό επιρροής των καταβληθέντων πηγών χρηματοδότησης για την επίδραση της χρηματοοικονομικής μόχλευσης.

Με τη γενική επίδραση αυτών των τριών στοιχείων του συστήματος, διαπιστώθηκε ότι η κανονικά καθορισμένη τιμή του συντελεστή προσδιορίζεται στην περιοχή από 0,5 έως 0,7. Το μερίδιο των πιστωτικών κεφαλαίων στη συνολική δομή του νομίσματος ισολογισμού δεν πρέπει να υπερβαίνει το 70%, διαφορετικά αυξάνεται ο κίνδυνος χρεοκοπίας και μειώνεται η χρηματοπιστωτική σταθερότητα. Αλλά με το ποσό του λιγότερο από 50%, η εταιρεία χάνει την ευκαιρία να αυξήσει το ποσό του κέρδους.

Μέθοδος υπολογισμού

Η λειτουργική και χρηματοοικονομική μόχλευση αποτελεί αναπόσπαστο μέρος του προσδιορισμού της αποτελεσματικότητας του εταιρικού κεφαλαίου. Επομένως, απαιτείται ο υπολογισμός αυτών των τιμών. Για να υπολογίσετε την οικονομική μόχλευση, μπορείτε να καταφύγετε στον παρακάτω τύπο:

FR = KRA - DGC, όπου η DGC - απόδοση ιδίων κεφαλαίων.

Για τον υπολογισμό αυτό, είναι απαραίτητο να χρησιμοποιηθούν τα στοιχεία που παρουσιάζονται στον ισολογισμό (αριθ. 1) και κατάσταση οικονομικής απόδοσης (αριθ. 2). Με βάση αυτό, θα πρέπει να βρείτε όλα τα συστατικά των ανωτέρω τύπων. Η απόδοση των στοιχείων ενεργητικού έχει ως εξής:

KRA = Καθαρό Κέρδος / Ισοζύγιο Νόμισμα

KRA = s. 2400 (αρ. 2) / s. 1700 (αρ. 1)

Για να βρείτε την απόδοση της μετοχής, πρέπει να χρησιμοποιήσετε την ακόλουθη εξίσωση:

DGC = Καθαρό Κέρδος / Ίδια Κεφάλαια

RSK = s. 2400 (αρ. 2) / s. 1300 (αρ. 1)

Ακολουθεί η χρηματοοικονομική μόχλευση, ο τύπος της οποίας παρουσιάστηκε παραπάνω.

Υπολογισμός και ερμηνεία του αποτελέσματος

Για να κατανοήσουμε την παραπάνω μέθοδο υπολογισμού, είναι απαραίτητο να το εξετάσουμε με ένα συγκεκριμένο παράδειγμα. Για να το κάνετε αυτό, μπορείτε να πάρετε τα λογιστικά δεδομένα εκθέσεις επιχειρήσεων και την αξιολόγησή τους.

Για παράδειγμα, τα καθαρά κέρδη της εταιρείας κατά την περίοδο αναφοράς ανήλθαν σε 39.350 χιλιάδες ρούβλια. Ταυτόχρονα, το νόμισμα του ισολογισμού καθορίστηκε στα 816.265 σ. Και τα ίδια κεφάλαια στη σύνθεσή του έφθασαν το επίπεδο των 624.376 σ. Με βάση τα αναφερόμενα στοιχεία, είναι δυνατό να βρεθεί οικονομική μόχλευση:

KRA = 39 350/816 265 = 4,8%

RSK = 39 350/624 376 = 6,3%

FR = 6,3 - 4,8 = 1,5%

Με βάση τους παραπάνω υπολογισμούς, μπορούμε να πούμε ότι η εταιρεία μέσω της χρήσης πιστωτικών κεφαλαίων κατάφερε να αυξήσει τα κέρδη κατά την περίοδο αναφοράς κατά 50%. Η χρηματοοικονομική μόχλευση της απόδοσης ιδίων κεφαλαίων είναι 50%, η οποία είναι βέλτιστη για την αποτελεσματική διαχείριση των δανειακών κεφαλαίων.

Έχοντας εξοικειωθεί με μια τέτοια έννοια όπως η χρηματοοικονομική μόχλευση, μπορούμε να συμπεράνουμε ότι η μέθοδος υπολογισμού σάς επιτρέπει να προσδιορίσετε την πιο αποτελεσματική αναλογία των πιστωτικών κεφαλαίων στις ίδιες τις υποχρεώσεις. Αυτό δίνει τη δυνατότητα στην οργάνωση να κάνει μεγάλα κέρδη βελτιστοποιώντας το κεφάλαιό της. Επομένως, αυτή η τεχνική είναι πολύ σημαντική για τη διαδικασία σχεδιασμού.