Venäjän federaation verolainsäädännössä annetaan asunnon ostaneille kansalaisille mahdollisuus palauttaa osa kiinteistöjen hankintaan liittyvistä kustannuksista vähennysten muodossa. Tämän etuoikeuden käyttämisellä on melko vähän vivahteita. Ne liittyvät vähennysten laskentamenettelyyn sekä tämän korvauksen rekisteröintijärjestykseen. Mitä minun pitäisi etsiä ottaessani yhteyttä toimivaltaisiin viranomaisiin saadakseen asianmukaiset maksut? Mitä asiakirjoja sinun on valmisteltava kansalaiselle?

Mikä on kiinteistövähennysten ydin?

Kiinteistövähennys on Venäjän federaation verolainsäädännössä säädetty mahdollisuus korvata osa kiinteistövälityksen - asunnon, talon tai tontin - hankintaan tai rakentamiseen liittyvistä kustannuksista, mukaan lukien asumisen ostamiseen myönnetyn lainan korkojen maksaminen. Joissakin tapauksissa asuinrakennuksen korjauskustannuksista voidaan periä myös asianmukainen korvaus.

Kuka voi saada vähennyksen?

Kiinteistön verovähennys asunnon tai talon ostoon voi tehdä: kiinteistön omistaja, omistajan puoliso (jos asunto ostettiin avioliitossa), kiinteistön omistajan vanhempi, joka on alaikäinen. Kyseisen vastikkeen voi saada vain työskentelevä henkilö tai henkilö, joka maksaa valtiolle PIT: llä 13%. Esimerkiksi palkan saaminen siviilisopimuksen perusteella. Vähennys palautetaan valtiolle maksettujen verojen kautta. Maksut, jotka siirretään talousarvioon, johtuvat siitä, että kansalainen on suorittanut verollisia liiketoimia, jotka liittyvät esimerkiksi toisen asunnon myyntiin.

Mihin kuluihin vähennykset perustuvat?

Tarkastellaan yksityiskohtaisemmin sen perusteella, millaisia erityisiä kuluja henkilö voi saada kiinteistövähennyksen. Vastaavaa korvausta veloitetaan 13%:

- kiinteistöjen myyjälle myyntisopimuksen nojalla siirretyn rahasumman;

- korjattujen materiaalien ostomenot ostetussa asunnossa;

- korvaukset palveluista asuinrakennuksen rakennus- ja korjaustöiden toteuttamiseksi;

- kiinteistön yhdistämiseen viestintään liittyvät kulut, jos kyseessä on asuinrakennus;

- määrät, jotka heijastavat asuntolainan korkoa.

On syytä huomata, että korjaus- ja sisustuskustannukset voidaan sisällyttää vähennysrakenteeseen vain, jos ne aiheutuvat osana uuden rakennuksen hankkimista.

Mikä voi olla kiinteistövähennysten määrä?

Mieti, kuinka paljon omaisuuden vähennystä voidaan esittää. Venäjän federaation lainsäädännön mukaan asunnon ostokustannukset, joista vähennys voidaan laskea, voivat olla enintään 2 miljoonaa ruplaa. Asuntolainan korkojen osalta niiden enimmäisarvo, joka otetaan huomioon korvausta laskettaessa, on 3 miljoonaa ruplaa, jos henkilö haki ensimmäistä kertaa vähennystä vuonna 2014, eikä hänellä ole rajoituksia, jos asunto, josta hän tekee vähennyksen, on ostettu vuoteen 2014 asti. Lisäksi ensimmäisessä tapauksessa 2 miljoonaa ruplaa, jotka muodostavat asunnon ostomenojen enimmäismäärän, voidaan laskea mistä tahansa määrästä kiinteistöjä. Jos henkilö osti kiinteistön ennen vuotta 2014, niin vain yksi.

Siten tosiasialliset vähennysmaksut voivat olla:

- 260 tuhattaruplaa kodin ostamisen kustannusten perusteella;

- 360 tuhatta ruplaa asuntolainan korkoja, jos henkilö osti asunnon, jonka ostokustannukset ovat vähennysten perustana, vuonna 2014 ja myöhemmin.

Jos asunto ostettiin ennen vuotta 2014, asuntolainan korkovähennysten suuruutta (jos tietysti vastaava laina on tehty) ei ole rajoitettu.

Vähennysasiakirjat

Tutkimme, mitkä asiakirjat on laadittava kiinteistövähennysten saamiseksi, sekä missä järjestyksessä vastaava korvaus lasketaan. On syytä huomata, että henkilöllä on oikeus käyttää kyseistä etuoikeutta vasta, kun hänestä tulee kotinsa todellinen omistaja. Toisin sanoen heti, kun hän on vastaanottanut todistuksen kiinteistöjen omistajuuden rekisteröinnistä tai allekirjoittanut asunnon siirtämis- ja hyväksymisasiakirjan - jos hän osallistui sen rakentamiseen intressinomistajana. Siten ensimmäinen asiakirja, joka kansalaisen on laadittava, on se, joka todistaa hänen omistavansa kiinteistön.

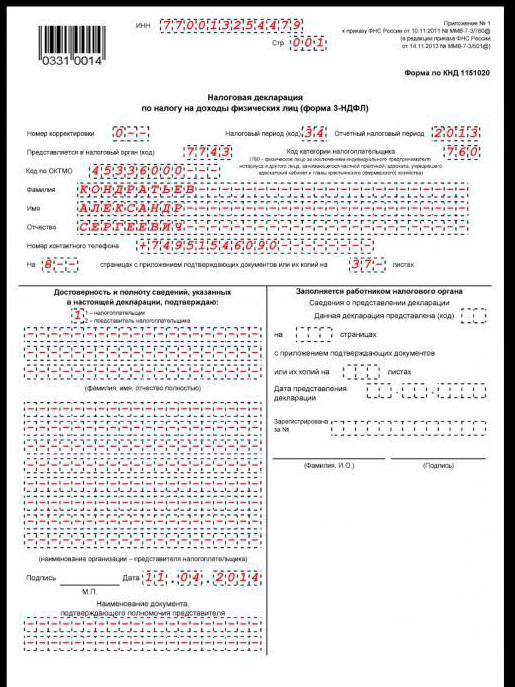

Seuraava tärkeä lähde on kiinteistövähennysilmoitus. Se koostuu kolmen hengen tuloverosta. Kansalaisen on täytettävä tämä asiakirja itsenäisesti - ottamalla tarvittaessa yhteyttä kuulemiseen liittovaltion veroviraston tai erikoistuneen yrityksen kanssa.

Muut lähteet, joita yleensä vaaditaan korvauksen käsittelemiseen:

- todistus 2 - henkilökohtainen tulovero;

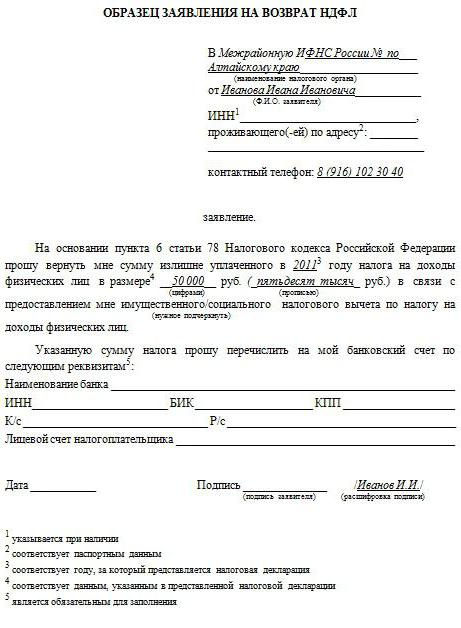

- kiinteistövähennyshakemus määrätyssä muodossa;

- passi;

- asuntokauppasopimus tai sopimus rakennuttajan kanssa;

- pankkitilit, jotka vahvistavat veronmaksajien kulut;

- Asuntolainalle annettu lausunto, jossa lainanottajan siirtämä korkojen määrä on kiinteä.

Henkilön on myös avattava tili, jolle on helppo saada vähennys missä tahansa pankissa.

Vähennysasiakirjojen näytteet

Kiinteistövähennysten vastaanottamiseen liittyvät vaikeudet liittyvät pääsääntöisesti siihen, että verovelvollinen täyttää nämä asiakirjat hakemuksena, lomake 3-NDFL. Mitkä ovat heidän kanssaan työskentelyn vivahteet?

Näiden visuaalinen tunteminen auttaa sinua laatimaan jokaisesta merkitystä asiakirjanäytteestä. Kiinteistövähennys - menettely, joka vaatii standardien noudattamista eri lähteiden täyttämisessä. Näytteet näistä asiakirjoista - korvaushakemukset sekä 3-henkilökohtaisen tuloveron muodot - ovat saatavana tarkistuksessa.

Tutkimme nyt, miten on mahdollista saada kyseinen maksu. Niitä on kaksi:

- vetoaa liittovaltion verovirastoon kuluneen vuoden tulosten perusteella - henkilökohtaisesti;

- vetoomus liittovaltion verovirastolle ja työnantajalle - vuoden aikana.

Menetelmät vähennyksen saamiseksi: liittovaltion veroviraston kautta

Ensimmäisessä tapauksessa kansalainen tarvitsee ne asiakirjat, joita tutkimme yllä. Tarkistanut ne kolmen kuukauden kuluessa, liittovaltion verovirasto tekee myönteisen päätöksen vähennyksen myöntämisestä henkilölle tai kirjoittaa perustellun kieltäytymisen, tarkoittaen yleensä tarvetta toimittaa luetteloon muutetut tai täydentävät asiakirjat.

Vähennysten saaminen: vetoa työnantajaan

Jos henkilö päättää saada kiinteistöveronvähennyksen ostaessaan taloa ottamalla yhteyttä työnantajaan, yleensä vaaditaan samat lähteet, lukuun ottamatta lomaketta 3-NDFL sekä todistuksia 2-NDFL. Tässä tapauksessa niitä ei tarvitse keittää.

Toinen maksujenkäsittelyjärjestelmä käsittää kansalaisten vuorovaikutuksen sekä työnantajan että liittovaltion veroviraston kanssa. Ensinnäkin henkilön on kerättävä asiakirjat ja toimitettava ne veropalveluun. On huomattava, että vähennyshakemuslomake on tässä tapauksessa erilainen - se on annettava liittovaltion verovirastolle muutoksenhaun yhteydessä.

Veropalvelu harkitsee asiakirjat 30 päivän kuluessa, ja jos kaikki on niiden kanssa kunnossa, se antaa hakijalle ilmoituksen, joka todistaa kansalaisen oikeuden saada vähennys työnantajan välityksellä. Tämä lähde on katsottava kirjanpitoon.

Liittovaltion veroviraston ilmoituksen perusteella työnantajayritys ei voi laskea 13%: n veroa työntekijän palkasta ja siten maksaa se yhdessä sen kanssa. Henkilökohtainen tulovero pidätetään vasta vuoden lopussa tai siihen asti, kun vähennys on käytetty loppuun. Jotta jatkossakin saataisiin vähennys tämän järjestelmän nojalla, työntekijän on ensi vuonna saatava uusi ilmoitus liittovaltion verovirastolta. Asiakirjat on toimitettava uudelleen verotoimistolle.

Vähennysten tekeminen: vivahteita

Harkitse asioita ostettaessa kiinteistöveron vähennykselle ominaisia vivahteita.

Ensinnäkin on kiinnitettävä huomiota siihen, että kyseinen korvaus voidaan palauttaa vain siltä osin kuin kansalainen siirtyi valtiolle henkilökohtaisen tuloveron muodossa. Jos henkilö ei ole maksanut veroja, hän ei voi tehdä vähennystä.

On tärkeää, että veroaste on tässä tapauksessa 13 prosenttia, eli sen tulisi vastata vuodeksi asetettua veroasukkaat Venäjä. Jos henkilö on ollut Venäjän ulkopuolella yli kuusi kuukautta, hän saa ulkomailla asuvan aseman eikä hänellä ole oikeutta käsitellä kyseisiä maksuja ennen kuin hän on Venäjän federaatiossa kauempi kuin ulkomailla asuminen.

Seuraava kiinteistövähennykseen luonteenomainen asunto ostaessaan on ajankohta, jolloin yritys maksaa korvauksen työntekijälle, johon hän haki halua olla maksamatta laillisesti valtion veroja. Venäjän federaation valtiovarainministeriön selvennysten mukaisesti maksujen pitäisi alkaa siitä kuukaudesta, jonka aikana henkilö on hakeutunut liittovaltion verovirastoon.

Voidaan huomata, että kansalaisella on oikeus käyttää vähennyksen laskemiseen samanaikaisesti molempia mekanismeja. Joten hän voi saada korvausta työnantajan kautta esimerkiksi syyskuusta joulukuuhun ja ensi vuonna - hakea korvausta liittovaltion verovirastolle tammi-elokuussa.

Seuraava varoitus on vähennys, kun työskentelet useille yrityksille. Vuoteen 2014 saakka henkilöllä oli mahdollisuus saada korvausta vain yhdeltä työnantajalta. Mutta vuodesta 2014 lähtien Venäjän federaation verolakiin on tullut voimaan muutoksia. Kiinteistövähennys on tullut mahdollista tehdä samanaikaisesti minkä tahansa määrän työnantajien kanssa. Totta, tässä tapauksessa kansalaisen on ilmoitettava liittovaltion verovirastolle antamassaan lausunnossa, kuinka hän haluaa jakaa vähennyksen eri työnantajien kesken. Veroviranomaisten on puolestaan annettava hakijalle useita erillisiä ilmoituksia jokaisesta yrityksestä.

Kansalaisten ja valtion velvoitteiden vastavuoroinen korvaaminen

Asuntojen oston verovähennys voidaan vähentää henkilökohtaisen tuloveron maksamisesta asunnon myynnistä. Tällöin sen määrä, joka määritetään kiinteistön arvon, kulujen ja joissain tapauksissa asuntolainan koron perusteella, voidaan käyttää vuoden sisällä. Tämän menettelyn - vähennysten ja verojen korvauksen - toteuttamiseksi sinun on otettava yhteyttä liittovaltion veropalveluun. Laitoksen asiantuntijat antavat tarvittavat neuvot.

Mihin ajanjaksoon vähennys voidaan tehdä?

Henkilö voi hakea korvausta asunnosta aiheutuneista kuluista kolmen vuoden ajan ennen hakemustaan liittovaltion verovirastolle, jos hän on työssäkäyvä kansalainen, tai 4 vuotta, jos hän saa eläkettä. Tässä tapauksessa veroviranomaiselle toimitetaan useita ilmoituksia - jokaista vuotta kohti.

Voidaan huomata, että omaisuuden vähennysoikeudella ei ole vanhentumisaikaa. Henkilöllä on oikeus milloin tahansa, jopa useita vuosia asunnon myynnin jälkeen, hakea liittovaltion verovirastolta tai työnantajalta asianmukaista korvausta, josta hän aikoo saada lain takaamia maksuja.

yhteenveto

Joten Venäjän verolaki sisältää säännöt, joiden mukaan Venäjän federaation kansalaisilla on oikeus tehdä vähennyksiä kodin ostamiseen, sen korjaamiseen tai asuntolainalle maksettujen korkojen perusteella. Nämä korvaukset voidaan saada kahdella tavalla - ottamalla yhteyttä työnantajaan tai tekemällä henkilöiden suoraa vuorovaikutusta liittovaltion veroviraston kanssa.

Enimmäismäärä, jonka perusteella kiinteistövähennys voidaan laskea, riippuu vuodesta, jonka kansalainen vetoaa ensin veropalveluun. Jos hän maksoi ensin korvauksen ennen vuotta 2014, hän voi saada korkeintaan 2 miljoonan ruplan maksun yhdestä kiinteistöstä, mutta jos on mahdollista laskea vähennys asuntolainan korkojen rajoittamattomasta määrästä.

Jos henkilö hakeutui ensin liittovaltion veropalveluun vuonna 2014 ja myöhemmin, hänellä on oikeus saada 2 miljoonan ruplan suuruinen korvaus minkä tahansa määrän kiinteistöjen ostoa tai korjaamista varten. Asuntolainan korkojen enimmäismäärästä, josta vähennys voidaan saada, on kuitenkin tässä tapauksessa 3 miljoonaa ruplaa.

Korvaus voidaan hakea useille työnantajille. Yhdistelmä tästä vähennysjärjestelmästä ja mekanismista sen käsittelemiseksi liittovaltion veroviraston kautta on melko hyväksyttävä.