Minden évben egyre több honfitársunknak kell bankokhoz mennie, hogy hitelt szerezzenek ház megvásárlásához. Sokan azonban nem képesek garanciát nyújtani. Ezért a bankok megpróbálnak valamilyen módon megvédeni magukat a lehetséges kockázatoktól. E célokra gyakran használják a biztosítékok meglétét hivatalosan megerősítő dokumentumokat. A cikk elolvasása után megtanulja, hogyan lehet jelzálogkölcsönt igényelni egy lakásra.

Miről szól ez a dokumentum?

Ez egy rendkívül fontos hivatalos dokumentum, amely lehetővé teszi a hitelfelvevő számára, hogy megkapja a szükséges összeget. Ezenkívül egy lakás jelzálogkölcsön-jele igazolásként igazolja, hogy a bank ügyfele jogosult a leírt biztosítékra. Jelenleg azonos értékpapírokkal egyenértékű. A jelzálogkölcsönnek meg kell határoznia a jelzálogkölcsön-megállapodás összes feltételét. Az adósság teljes visszafizetéséig ezt a papírt egy bankintézetben tárolják. A kötelező havi kifizetések időben történő kézhezvétele esetén a biztosíték jogilag sérthetetlen marad.

Jelzálogkölcsön-megállapodások különféle változatai

A ház megvásárlásához nyújtott kölcsönök eddig kétféle módon zajlanak:

- jelzálog a szerződés alapján;

- jelzálog törvény szerint.

Az első esetben szükségessé válik egy további megállapodás aláírása, amely meghatározza azokat az elemeket, amelyek nem szerepelnek az első szerződésben. A jelzálogkölcsön-megállapodás az állami nyilvántartásba való bejegyzése után lép hatályba. Minden végleges pénzügyi kérdést meg kell oldani az adásvételi szerződés és a jelzálogkölcsön-megállapodás nyilvántartásba vétele után a kormányhivatalokban.

A legtöbb bank törvény szerint kölcsönöket bocsát ki. Az ilyen típusú jelzálog időt takaríthat meg a második szerződés előkészítésében.

Mikor van szükség erre a dokumentumra?

Jelzálogkölcsönre egy lakásban elsősorban magára a bankra van szükség. Valójában ez a cikk biztosítja a hitelintézet számára a szerződés alapján elkülönített pénzeszközökkel vásárolt ingatlan tulajdonjogát. A legtöbb nyugati országtól eltérően, ahol a jelzálogkölcsön-igénylési eljárást normának tekintik, hazánkban rendkívül ritkán alkalmazzák. A biztosíték egyik fő követelménye annak értéke. Az árnak jelentősen meg kell haladnia a hitel összegét. Ezért érdemes jelentős előleget fizetni a jelzálogkölcsönökben.

A lakás jelzálogkölcsönének a jelzálogkölcsönnek meg kell felelnie

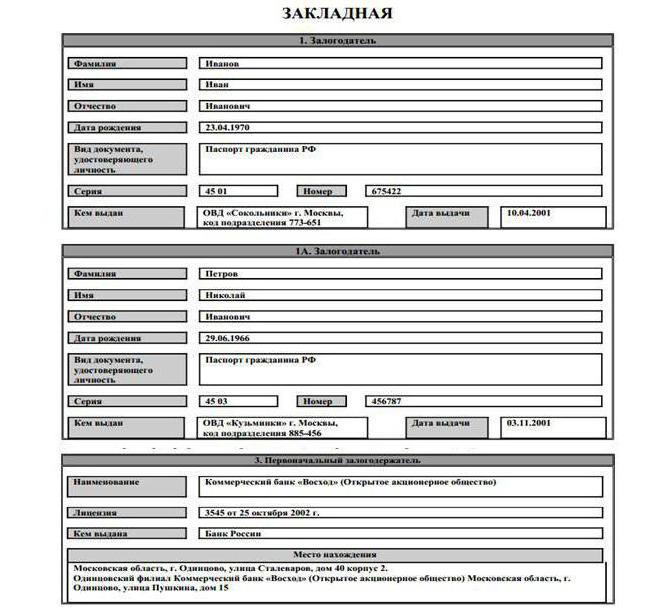

Az Sberbank számos követelményt fogalmaz meg e dokumentum tartalmára vonatkozóan. Ebben a „jelzálog” szó mellett a következő információknak is szerepelniük kell:

- adatok a jelzálogkölcsönök állami nyilvántartásba vételéről;

- hitelfelvevő aláírása és a jelzálog banknak történő kibocsátásának dátuma;

- ingatlanértékelés, amelyet egy engedéllyel rendelkező értékelő jelentése megerősít;

- a ház helye és leírása;

- információ az adósságok fizetésének feltételeiről és a kötelező havi részletekről;

- a jelzáloggal biztosított kötelezettség összege;

- az eredeti zálogjogosult helye és neve;

- a hitelfelvevő adatai (név, regisztráció).

Azok a papír, amelyekben a fenti pontok közül legalább egy hiányzik, nem tekinthető jelzálognak.Azok számára, akik érdeklődnek abban, hogy egy jelzálogkölcsön alapján hogyan állítják össze a lakás jelzálogkölcsönét (mintát lehet venni a legközelebbi bankfiókban), azt válaszoljuk, hogy ez önállóan vagy képzett szakember segítségével megtehető.

Jelzálog-értékelési szakaszok

A lakás jelzálogkölcsönét (a VTB 24 ilyen szolgáltatásokat is nyújt a lakosság számára) kötelezően értékelni kell. Ne felejtsük el, hogy bármely bank célja nem csak a profit megszerzése, hanem a lehetséges kockázatok minimalizálása is. A biztosíték értékelése lehetővé teszi a pénzügyi intézmények számára, hogy megvédjék magukat a lehetséges veszteségektől.

A bank által kért független lakásértékelés elvégzéséhez fel kell hívni az értékelő társaság képviselőjét. A szakember megállapodást fog készíteni, amelyben rögzíti szolgáltatásainak költségeit, és megvizsgálja az ingatlant, amelynek során több kép készül. Miután felmérik a házat, amelyre jelzálogköltséget tesznek a lakásra, a jelentést csatolják a képekhez. Az értékelő szolgáltatások díjai több tényezőtől függnek, ideértve a lakás régióját. Ilyen munkát független szervezet végezhet, amely rendelkezik megfelelő engedéllyel és a szövetségi törvény alapján jár el.

Az értékeléshez szükséges dokumentumok listája

Ennek az eljárásnak a végrehajtásához szabványos dokumentumcsomagra van szüksége, amely a következőkből áll:

- kivonatok az egységes állami nyilvántartásból;

- tőkemegállapodás;

- regisztrációs igazolás;

- a lakás alaprajza és műszaki útlevél;

- a ház átvétele és átruházása;

- címdokumentumok;

- A hitelfelvevő útlevél fénymásolatai.

Tulajdonlapokként használhatja a tulajdonjogi állami regisztrációs igazolást vagy a tőkeszerződést.

A jelentésnek feltétlenül tartalmaznia kell a lakás piaci értékének számítását és egyértelmű leírását. Az értékelő köteles feltüntetni a ház állapotát, annak romlásának mértékét, a javítás típusát és az elrendezést. Ezenkívül az értékelő jelentésnek, amelynek alapján a lakáshoz jelzálogkölcsön készül, jelölnie kell a terület társadalmi jelentőségét, az infrastruktúra fejlődésének mértékét és más fontos tényezőket.

Hogyan lehet megváltoztatni a dokumentum tartalmát?

Ha szükségessé válik a lakáshoz fűzött jelzálognak a jelzáloggal kapcsolatos fő pontjainak módosítása, az e cikk feleinek módosító megállapodást kell kötniük. A jelzálog szerves részévé válik. Egy ilyen megállapodást különféle helyzetekben lehet megkötni. Összeállítása oka lehet a szükségesség adósságátalakítás. A felülvizsgálati megállapodást regisztrálni kell. Ebben a dokumentumban különféle feltételeket lehet előírni, amelyekben a felek maguk is megállapodtak. Ezen túlmenően fel kell tüntetnie mindkét fél adatait, aláírásaikat, a megállapodás dátumát, helyét és tárgyát, valamint magának a jelzálognak a részleteit.

Átutalhat-e egy bank jelzálogkölcsönt egy másik intézménybe?

A hitelezőnek teljes joga van eladni a jelzálogkölcsönöket biztosító társaságoknak, jelzálogkölcsön-ügynökségeknek, nyugdíjalapoknak, más bankoknak és más pénzügyi és hitelintézeteknek. E dokumentum végrehajtása lehetővé teszi számára az új kölcsönök kiadásához szükséges pénz biztosítását. Ezenkívül a jelzálog eladása érdekében a banknak nem kell megszereznie a hitelfelvevő hozzájárulását, mivel a jogok átruházása nem tükröződik a kölcsönszerződés feltételeiben. Egy dokumentum eladásakor fel kell tüntetni az új tulajdonosra vonatkozó megjegyzését, feltüntetve annak nevét és az okokat, amelyek a jogok átruházásának okai voltak. Ezt követően a bank köteles értesíteni a hitelfelvevőt az eseményről.

Jelzálog lakáshoz jelzálog: buktatókat

A legtöbb banki alkalmazott nem sokat terjed az árnyalatok jelenléte miatt. De ez nem azt jelenti, hogy nem léteznek.Valójában a hitelfelvevőknek gyakran hirtelen felfedezett buktatókkal kell foglalkozniuk. Ez váratlanul felbukkanó jutalék lehet a jelzálog kiadásáért. Általános szabály, hogy egy ilyen díj összege a teljes összeg 1,5% -a. Egyes bankok rögzített kamatot határoztak meg, legalább 30 ezer rubelt. Természetesen a hitelfelvevő mindig megtagadhatja a jutalék fizetését. De ebben az esetben fel kell készülnie arra, hogy az alapkamatlábat 0,5% -kal növeli.

Ezenkívül a kötelező éves jelzálogbiztosítást nem szabad levonni. Legalább 4 ezer rubelt kell fizetnie erre. Néhány bank emellett ragaszkodik a hitelfelvevők életbiztosításához. Az ilyen többletköltségek további 5000 ezer rubelt vonzanak évente. Az ilyen biztosítás megtagadása esetén a banknak joga van 1% -kal növelni a hitel felhasználásának mértékét.

A jelzálogkölcsön-felvevőknek fel kell készülniük arra, hogy a következő években, sőt néha évtizedekben gondosan meg kell tervezniük minden kiadásukat. Valójában a potenciális hitelfelvevők gyakran nem gondolják, hogy havi jelzálog-kifizetések teljesítéséhez meg kell tagadniuk maguktól a szokásos élvezeteket. Ezenkívül a harmincéves hitelfelvevőknek egyértelműen meg kell érteniük, hogy az utolsó fizetéskor sokuknak lesz ideje ünnepelni 60. évfordulóját. És ebben az időben sok változás történhet.