על מנת לממן ללא הפרעה צרכים בהקשר של גירעון בתקציב, על המדינה למשוך משאבים מגורמים עסקיים. במקרים כאלה משתמשים בהלוואה. אך בעסקה זו הלווה אינו אינדיבידואל, אלא המדינה.

מהות

הלוואה ממלכתית היא דרך לגייס כספים לתקציב לטווח קצוב. נושים בעסקאות כאלה הם ישויות משפטיות ויחידים, משקיעים ממדינות אחרות. קשה למצוא מדינה בעולם שלא תזדקק לכספים נוספים. אם הכנסות מקומיות ממיסים והכנסות אחרות אינן מספיקות, נמשכים כספים ממקורות חיצוניים כדי לכסות את הגירעון על בסיס תשואה.

שיטת מימון זו פופולרית כמו ההנפקה. בתום תקופת ההלוואה על הלווה להחזיר את ההלוואה, תוך התחשבות בריבית. סכום כל ההתחייבויות הבלתי מתוקשרות מהווה את חוב המדינה כולה.

תכונה

ניתן למשוך הלוואה ממלכתית למטרות ותנאים שונים. יש לו גם מאפיינים כמו בסיס דחיפות, תשלום והחזרה. כמו כן, אל תבלבלו הלוואה ממשלתית חיצונית עם הלוואה פנימית. במקרה הראשון, ארגוני אשראי הם ארגונים פיננסיים, ארגונים ואזרחי המדינה עצמה, ובשני - ממדינות אחרות.

הלוואות מסוג זה כוללות מאפיינים משלה:

- בדרך כלל הוא מועסק בכיסוי הגירעון;

- האבטחה לעסקה היא כל רכוש המדינה;

- אופי היעד אינו ברור כמו בהלוואה מסחרית רגילה;

- מקור החזר ההלוואות הוא מיסים ולא הכנסה מתוצאות הפעילות הכלכלית;

- התוצאה של העסקה היא צמצום במחזור אספקת הכסף.

פונקציות

- חלוקה - הקצאת כספים לקרנות ריכוזיות על פי עיקרון העדיפות (הכסף מוקצה באזורים שבהם הם הכי נחוצים).

- רגולציה - בעזרת הלוואות מסוג זה ניתן להשפיע על התפוצה הכספית, על רמות המימון מחדש מחדש וכו '

- בקרה - יש להשתמש בכספים למטרות שלשמה הם היו מעורבים.

הלוואה בנקאית מול מדינה

שני סוגי הלוואות אלה שונים. בבקשת הלוואה בנקאית, בטחונות הם ערכים ספציפיים: מניות, סחורות, ציוד. במקרה השני, רכוש המדינה הוא המשכון. לפיכך, במקרה של מחדל, ניתן להטיל מעצר על כל הרכוש שנמצא בחו"ל. הסנקציות עשויות לכלול בניינים מייצגים סחר, חשבונות של חברות בבעלות המדינה שנפתחו בבנקים. רק רכוש של קונסוליות לא ייכלל. אם נעשה שימוש יעיל בכספים המוצעים, הדבר משפיע לטובה על רמת התעסוקה והייצור במדינה. במדינות רבות ערבויות המדינה להלוואות המתקבלות מיצואנים משמשות להרחבת שוק המוצרים.

סוגי הלוואות ממשלתיות

במקום ההנפקה:

- הלוואות חיצוניות (במטבע חוץ) - לספק קרנות בינלאומיות, מדינות אחרות וגורמים שלהן;

- הלוואות פנים - ניתנות במטבע לאומי;

- הלוואות עירוניות - ניתן להנפיק בכל מטבע.

לפי מונח:

- לטווח קצר (עד 12 חודשים);

- לטווח בינוני (1-5 שנים);

- לטווח ארוך (20-30 שנה).

באבטחה:

- משכנתאות עליהן ניתן משכון בצורה של נכס מסוים;

- בעסקאות שאינן חוזיות, אובייקט הביטחונות אינו מתואר בבירור בחוזה.

על ידי החזקת גורמים:

- הלוואות רק לאוכלוסייה;

- הלוואות לגורמים משפטיים;

- הלוואות לארגונים ולקהל.

בשיטות מיקום:

- מרצון;

- במנוי;

- מאולץ.

בהתאם לצורת העמדת הכספים, הלוואות המדינה מחולקות לאג"ח, ריביות, ערבות, בין ממשלתיות ו"גזוזות ".

הלוואות אגרות חוב

שיטת הציפוי הפופולרית ביותר גירעון תקציבי קרנות - זה נושא הבנק המרכזי. שיטה זו משמשת גם כדי לפתור את בעיית הפערים במזומן, למשוך מקורות מימון נוספים לפרויקטים רחבי היקף ולהחזר התחייבויות אחרות.

הלוואות ניירות ערך ממשלתיות ניתנות בצורה של:

- אג"ח: בשנת 1995, בעזרתם, מומן הגירעון בתקציב המדינה;

- התחייבויות שוטפות משרד האוצר, שמטרתו לממן את הוצאות המדינה וכיסוי הגירעון התקציבי של הכספים;

- אגרות חוב ללא קופון של הבנק המרכזי;

- חובות חוב של הלוואת מטבע חוץ מקומי;

- אירו.

מחזיקי האג"ח רשאים למכור מחדש חובות חוב. ערך נקוב הבנק המרכזי מתאים לסכום ההלוואה, ומחיר השוק מציין את מחיר המכירה האפשרי.

שטרות

ניתן להנפיק הלוואות ממשלתיות בשטרות אוצר. שטרות משמשים לכיסוי הגירעון בתקציב העירוני. לרוב הם מונפקים לתקופה של שנה עד 5 שנים.

הלוואות ממשלתיות של הפדרציה הרוסית מסווגות לפי הנפקות. תלוי מי מנפיק את ניירות הערך, כל הכספים שגויסו עשויים להגיע למדינה או תקציב מקומי. במקרה זה, תנאי הגיליון עשויים לספק פדיון מוקדם.

ערעור

במדינות עם תעשיה מפותחת, חלקו של הבנק המרכזי, שלאחר השחרור נופל בשוק, הוא כ -70% מחוב המדינה. אגרות חוב כאלה ראויות לתחרות עם פיקדונות בבנקים ומשמשות למשוך מזומנים בחינם. משקיע שרכש ניירות ערך לא סחירים יכול למכור אותם רק למדינה. איגרות חוב כאלה אינן מסתובבות בשוק המניות ומונפקות אך ורק במטרה למשוך מלווים קטנים.

תשלומים

פירעון הלוואות מדינה יכול להתבצע בצורה של ריבית, הנחה. תנאי החוזה עשויים לספק אופי מעורב של תשלומים. הכנסות המשולמות בריבית משתנות בהתאם למצב השוק והצעות הלוואות קיימות. שער קבוע מרסן את המשקיעים שרוצים לקבל יותר הכנסות, ומגדיל את עלויות הריבית. עיקרו של בית המשפט להנחות הוא שמחזיקי הבנק המרכזי רוכשים תחילה אגרות חוב בהנחה, ואז המדינה מפדה אותם בעלות מלאה.

הסכם הלוואה פדרלי

מסמך זה מנסח את עובדת מתן הכספים למדינה. ההסכם קובע שיתוף פעולה מרצון בין הלווה למלווה. אם ישות משפטית או אדם רוצה להפוך למשקיע, הוא צריך לרכוש ניירות ערך ממשלתיים שהונפקו במחזור. אגרות חוב נותנות למחזיקים את הזכות להחזיר את סכום החוב, תוך התחשבות בריבית. אז ניתנה ההלוואה הממלכתית של ברית המועצות. אף אחד מהצדדים לעסקה לא יכול לשנות את תנאי הבנק המרכזי שנמצאים במחזור.

תנאי חובה של הסכם ההלוואה הם:

- החזר חוב במסגרת התקופה המוסכמת;

- אבטחת עסקאות;

- גודל השיעור שלגביו ניתן הלוואה ממלכתית.

הלוואות שהתקבלו באופן פנימי מהוות חוב פנימי, ומארגונים בינלאומיים - חיצוניים. שני אינדיקטורים אלה ממלאים תפקיד חשוב.

מקרו כלכלה

ההלוואה המקומית הממלכתית, המתקבלת מהבנקים המרכזיים, קבועה בהתחייבויות בצורה של צמיחת היצע הכספים בגלל האג"ח שנרכשו. זה מייצר רווח מהחוב המקומי. כלומר, ההלוואה שהונפקה היא אבטחת הכסף שהונפק.

הריבית שניתנת לה הלוואה פנים ממלכתית היא גם רגולטור מקרו כלכלי.אם נפחי משאבים גדולים מאוד נמשכים באחוז גבוה, אז הסכום שיעור היוון יגדל. זה ישפיע באופן מיידי לרעה על יזמות.

יש להשתמש ביעילות בהלוואות ממשלתיות. לדוגמה, עבור לבניית הרכבת, רכישת מתקני ייצור. אחרת, הנטל בתשלום החוב נופל על נישומי המסים במשך כמה עשורים. כלומר, ניתן לומר שהגדלת החוב הציבורי היא בעיה מוסרית.

ניהול חובות ציבוריים

המדינה והבנק המרכזי משתמשים במגוון שלם של אמצעים שמטרתם לפרוע התחייבויות. בפרט:

- להחזיר הלוואות ממשלתיות;

- החוב הציבורי מובטח בביטחונות;

- לבצע תשלומים למלווים;

- להנפיק הלוואות חדשות וכו '.

שיטות ניהול אלה משמשות ל:

- הפחתת הוצאות שירות הלוואות;

- הבטחת מימון תוכניות בעלות משמעות חברתית;

- שמירה על מערכת פוליטית יציבה.

הלוואת זכייה ממלכתית

כיום, כמעט כל הלוואה ממוקדת. יתר על כן, בנקים מפתחים תוכניות למטרות ולקוחות ספציפיים. לכן, יש חלוקה להלוואות צרכניות, הלוואות רכב ומשכנתא.

הלוואת הממשלה ממוקדת גם היא. בהתחשב בבעיות ברוב ענפי המשק, איך אתה יכול ללוות כסף בלי לציין כיוון ספציפי לשימושם? בפועל, הלוואות כאלה אינן זמינות. לכן הלוואות נחשבות לממוקדות. הוראות לשימוש בכספים מפורטות בבירור בחוזה. אם המסמך מפרט את האזורים הממומנים לפיתוח חינוך, ולמעשה הכספים שהוצאו לרכישת מפעלי ייצור, המלווה עשוי לדרוש פירעון מוקדם של כל סכום החוב.

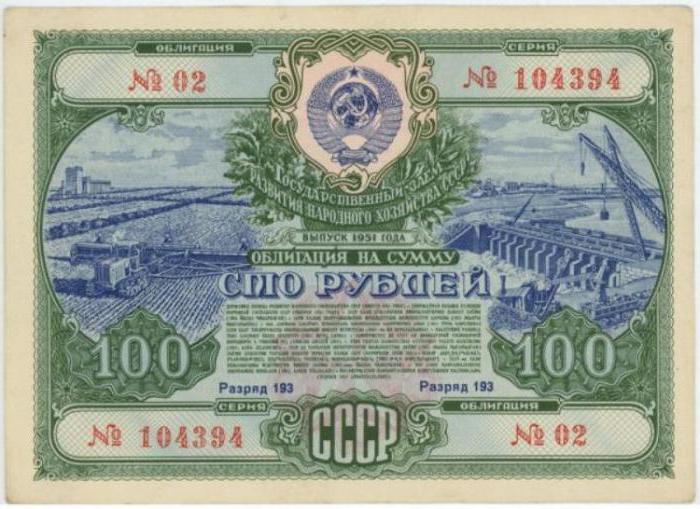

הלוואות ממשלתיות בברית המועצות

בתקופה הסובייטית נעשה שימוש בכספים שגייס הממשלה למימון עלויות ייצור בסיסיות. הייתה חלוקה מחדש של ההון. כספים זמינים זמינים של יחידים וגופים משפטיים הפכו לכספים המתאימים למימון לטווח הארוך. חברות שהושקעו בהתחייבויות תשלום של הקופאית המרכזית של ה- NKF של ברית המועצות. האבטחה הונפקה במשך 6 חודשים. אך בעזרת כלי זה המדינה קיבלה גישה להלוואה ארוכת טווח של כמה מיליוני רובל.

היתרון השני של הלוואת המדינה היה בכך שהיא עוררה את הצטברות ההון. קצב הצמיחה של הכלכלה הלאומית ברמה נתונה של הכנסה לאומית תלוי בכמות הכספים המוקצים לצריכה והצטברות. הלוואות ממשלתיות מעוררות חסכון בהון.

תקופות מלחמה, תהפוכות חברתיות ומהפכה הורסות את עצם הרעיון של צבירת כספים. תהליך ההתאוששות הכלכלית מצריך השקעה. עלינו להעלות שוב את כישורי החיסכון שלנו. ניתן לפתור בעיה זו בעזרת הלוואות מדינה. עודפי שטרות נמשכים מהשוק, הביקוש למוצרים מופחת, המחירים מופחתים.

הטבלה שלהלן מציגה את חוב המדינה של ברית המועצות.

| שם הלוואה | שחרור | הסכום הנקוב של ההלוואה, מיליון רובל |

| קבע הלוואה מקומית של 8% | 1924 | 100 |

| הלוואת זכייה של איכר ראשון | 50 | |

| הלוואת זכייה של איכר שני | 100 | |

| ציין הלוואה מקומית לטווח קצר 5% | 1925 | 10 |

| הנפקה מחודשת של הלוואת איכר | 100 | |

| הוצאת הלוואה ממלכתית מחדש | 300 | |

| הלוואת זכייה של איכר שני | 100 | |

| מדינה שנייה 8% הלוואה מקומית | 1926 | 100 |

| הלוואה מנצחת | 30 |

באופן תנאי, 1924-1926 ניתן לחלק לשתי תקופות. השנתיים הראשונות מתאפיינות במספר גדול של הלוואות לזמן קצר עם אופי כפוי ליישום. בתקופה זו ניסתה הממשלה לכסות את ברירת המחדל מבלי להנפיק כסף. לכן בשנים 1924-1925 הונפקו כמה הלוואות גדולות מאוד. מטרתם הייתה להאיץ את שטף הכספים לאוצר. הלוואות החובה הראשונות נועדו לחיסכון במזומן של האוכלוסייה.הלוואות אלה לא הגדילו בפועל את כמות המשאבים במזומן, אלא רק העבירו את תזמון קבלתן לאורך זמן.

השלב השני של ההלוואות

מפברואר 1925 החלה תקופת ההחלמה. ההלוואות שהונפקו הוצבו בהתנדבות ובהתאם לדרישות השוק. הכנסות מעסקאות הופנו לבנייה כלכלית.

הניסיון להציב את ההלוואה הזוכה הראשונה מרצון היה כישלון. התנאים המוקדמים לפיתוח פעולות אשראי ארוכות טווח לא נוצרו במדינה. זה הופר על ידי שיעור ניכיון גבוה, קרנות זמינות מוגבלות וחוסר אמון בכלי מימון חדש עם רווחיות נמוכה. לפיכך, ההלוואה הבאה הונחה בכוח בקרב עובדים ומשלמי מס הכנסה. ההלוואה השנייה כבר הופצה בין שכבות אוכלוסייה שאינן עובדות. הלוואות לאחר מכן נקראו רק מרצון. בשלבים מסוימים של יישום, הכפייה עדיין התרחשה. לאמצעים כאלה היו מספר השלכות שליליות.

האוכלוסייה ביקשה להיפטר מהבנק המרכזי במהירות, ולהשליך אותם לשוק. המס ששולם ללא נכשל במהלך מכירת האג"ח לא הוציא לחלוטין את ערכו. בגלל עודף היצע, מחיר השוק ירד ל -20% מערך הנקוב. למרות התשואה הגבוהה של האג"ח (130%), לא היו אנשים שרצו לרכוש אותה.

כתוצאה מהירידה החדה בשיעור אגרות החוב הממשלתיות, הם צוטטו תחילה בבורסה בעלות ריאלית, ואז עברו לחלוטין לבורסה השחורה והפכו לבנקים מרכזיים לא מזיקים. רק לאחר נטישת שיטות החובה להעמדת הלוואה החל תהליך התאוששות השוק.

מסקנה

הלוואות ניירות ערך ממשלתיות עשויות להידרש הן על ידי מדינות חלשות כלכליות והן על ידי כלכלות מתקדמות. בלי קשר לסיבת השורש, לפני שתקבל החלטה, עליך ללמוד לעומק את הנושא ולהצדיק את קבלת ההלוואה.