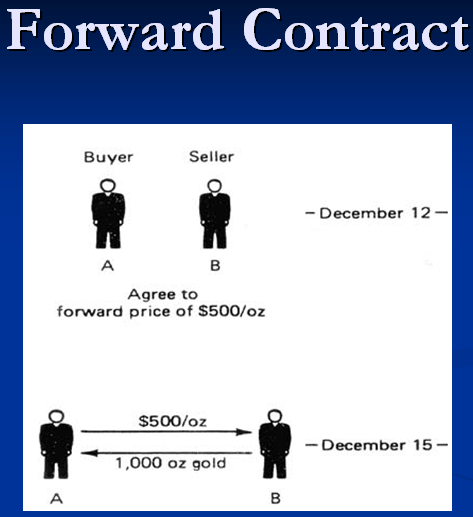

În economie, există un număr foarte mare de instrumente financiare. Să vorbim despre unul dintre ei. Un contract forward este, de fapt, un contract încheiat între două părți, care descrie în detaliu achiziția sau vânzarea unei sume specifice a activului de bază, la un cost clar definit, cu termenii acordului, inclusiv în viitor. Semnând acest lucru tipul de contract înseamnă că una dintre părțile la tranzacție - vânzătorul, se angajează să livreze o cantitate specifică de active subiacente la numărul specificat în contract, dar care este la distanță în raport cu data semnării contractului. Cealaltă parte - cumpărătorul, își asumă obligația de a accepta livrarea la timp.

Caracteristici cheie ale contractelor

Data semnării contractului forward se numește data acordului. Numărul determinat de părți ca termen al acordului este denumit data plății sau decontării. Intervalul de timp de la momentul semnării contractului până la momentul soluționării este apelat înainte. Contractele pot fi încheiate pentru orice termeni și sume de fonduri, totul depinde exclusiv de nevoile fiecăreia dintre părți. Tranzacțiile la termen sunt considerate a fi cele mai eficiente, a căror valoare începe cu 5 milioane de dolari. În cadrul pieței internaționale a instrumentelor derivate, valoarea contractelor variază de la 1 la 100 de milioane. Fiecare dintre parametri - data semnării contractului și data decontării, valoarea tranzacției și volumul activului de bază - sunt determinate doar într-un mod individual. Nu există restricții în această problemă.

Acoperirea riscurilor

Datorită determinării preliminare a valorii contractului, este posibilă acoperirea riscurilor. Prin stabilirea valorii unui instrument financiar, atât vânzătorul cât și cumpărătorul sunt eliberați complet pentru perioada viitoare de riscul modificărilor valorii de piață. Tranzacția nu permite achiziționarea anumitor avantaje. Vânzătorul nu primește un avantaj material în cazul unei creșteri a valorii unui activ pe piață, iar vânzătorul nu primește rezultatul unei căderi a aceluiași activ. Dacă apare această situație, una dintre părți își poate refuza obligațiile, deoarece are ocazia să încheie o tranzacție în condiții mai favorabile. Contractele sunt definite ca tranzacții forward solide. Este obligația să își îndeplinească partea din acord care stă la baza acestora, fără această caracteristică, instrumentul nu ar mai exista ca o direcție pentru acoperirea riscurilor.

Povestea

Tranzacțiile forward au apărut pentru prima dată în urmă cu aproximativ 400 de ani. Au avut formatul aranjamentelor pentru vânzarea viitoarelor culturi. În ultimele decenii, contractele au devenit deosebit de populare, instrumentele financiare fiind subiectul principal. Piața financiară forward este, în esență, o piață externă. Tranzacțiile de schimb sunt inacceptabile din cauza individualității condițiilor de încheiere a acordurilor. În mod oficial, orice entitate comercială poate participa la tranzacționarea prin contract. În practică, alegerea unui partener se realizează foarte atent și cu atenție, deoarece reduce riscul de întrerupere a livrării.

Participanți pe piață înainte

În mare parte, părțile la acorduri sunt bănci mari și fonduri de pensii, companii de asigurare care au o reputație pozitivă. Anumite categorii de tranzacții sunt supuse anumitor restricții.Ca exemplu, tranzacțiile de împrumut înainte, în care o parte trebuie să aibă o linie de credit deschisă în cadrul companiei care acționează ca a doua parte a contractului. Antreprenorii privați pot acționa și ca ofertanți, dar trebuie să aibă o bază materială puternică și să fie participanți activi la viața financiară mondială.

Cine determină starea de spirit pe piața forward?

Cei mai activi jucători de pe piața forward sunt băncile. Aceștia folosesc în mod activ un contract de cumpărare de valută înainte pentru a-și acoperi propriile riscuri asociate cu modificările valorii instrumentelor financiare. Instituțiile financiare oferă acest tip de aranjamente cu un scop similar cu clienții lor. Datorită posibilităților financiare largi în ceea ce privește distribuția și atragerea resurselor materiale, băncile, spre deosebire de alți ofertanți, evită pierderi reale chiar dacă prețurile de pe piață nu se ocupă. Prin încheierea a două contracte opuse, banca reușește să acopere cu ușurință pierderea pe o tranzacție cu profit pe cealaltă. Băncile pot acționa, de asemenea, ca intermediari, care ajută la găsirea participanților pe piață cu dorințe opuse.

Specificul tranzacționării contractului

Tranzacționarea contractelor forward nu are o structură clară organizată. Concurența scăzută pe acest segment de activitate oferă băncilor anumite avantaje sub forma oportunității de a-și impune condițiile de parteneriat părților la acorduri. Profitul pe care îl pot aduce contractele de schimb valutar depinde în mare măsură de capacitatea de a prezice valoarea viitoare a activului, care este baza acordului.

Băncile câștigă aici, deoarece au acces la o cantitate foarte mare de informații, analiștii profesioniști lucrează în ele. Aceasta duce la formarea unei piețe de ofertă imense și active, piața bursieră OTC. Contractele forward pot fi semnate nu numai pentru suma reală a fondurilor, ci și pentru una condițională. În această din urmă situație, după punerea în aplicare a acordului, în cazul unei diferențe între valoarea contractului și piața activului de bază, una dintre părți plătește celeilalte doar diferența de preț. Nu are loc schimbul real de monede, acțiuni, valori mobiliare și alte instrumente financiare.

Avantajele contractelor

Un contract forward este un instrument financiar universal care are anumite avantaje față de altele ca acesta. Principalul avantaj al tranzacției constă în natura sa individuală, care permite o acoperire profesională a riscurilor. Acordurile forward nu prevăd confiscarea de fonduri suplimentare, comisioane. În ceea ce privește privilegiile pentru bănci, este posibil să se noteze capacitatea de a stabili valoarea activului de bază și de a dicta termenii acordului, deoarece tranzacțiile sunt over-counter.

Contra contractelor

Principalul dezavantaj al contractului este lipsa de spațiu pentru manevră. Obligația părților de a-și îndeplini partea din acord nu permite rezilierea contractului sau modificarea condițiilor sale înainte de termen. Lipsa unei piețe forward secundare face ca revânzarea contractului să fie pur și simplu imposibilă. Aceasta duce la o lichiditate suficient de scăzută a instrumentului cu un risc prea mare de nerespectare de către una dintre părți a obligațiilor sale. Cadrul comercial strâns i-a obligat pe participanții pe piață să caute lacune. De exemplu, astăzi practica încheierii contractelor este foarte comună, ceea ce prevede posibilitatea rezilierii acordurilor prin acordul a două părți sau la inițiativa uneia, dar cu plata ulterioară a unei despăgubiri.

Ce limitează numărul de participanți pe piața forward?

Numărul de participanți pe piața forward este limitat strict de un set întreg de norme și standarde.Pentru a cumpăra sau vinde un contract forward, participanții la tranzacționare trebuie să aibă o linie de credit, un rating ridicat și contacte financiare stabile cu o instituție bancară. Lipsa tranzacțiilor forward pentru participanți se datorează posibilităților limitate atunci când aleg o bancă parteneră, trebuie să acceptați condițiile dictate de instituțiile financiare. Anumite dificultăți sunt asociate cu căutarea partenerilor, deoarece găsirea unei părți care este gata să ia poziția opusă nu este atât de ușoară. Aceasta duce la o popularitate și activitate insuficiente a pieței contractelor forward.

Care este diferența dintre contractele futures și contractele forward

Contractele de valoare viitoare sunt forward și futures. Diferența dintre ele este semnificativă. Avantul este semnat între cumpărător și vânzător, în timp ce obiectivul principal al parteneriatului este furnizarea reală a activului. Aranjamentele forward sunt realizate pe piața OTC, ceea ce duce la lichiditatea scăzută a instrumentului în comparație cu futures. De exemplu, este foarte dificil să găsești un cumpărător pentru sute de tone de metal dacă nu mai este relevant pentru o anumită fabrică.

În comparație cu termenul prealabil acționează ca un contract standardizat, al cărui scop principal este aceasta este speculația. Nu se pune problema vreunei oferte reale. Înainte și viitor, în ciuda asemănărilor aparente, sunt utilizate în scopuri opuse. Termenul „standardizat” înseamnă o limitare clară a cantității de mărfuri în condițiile schimbului. Doar loturile întregi sunt permise să tranzacționeze. De exemplu, mult cupru este de 2500 de kilograme, iar grâul este de 136 de tone. Opțiunile, avansurile și viitorul sunt instrumente financiare, dar scopul existenței lor este diferit, ceea ce determină specificul aplicației.

Contracte de schimb valutar

Caracteristica generală a unui contract forward tip de valută prevede o clarificare preliminară a condițiilor de parteneriat în următorii parametri:

- Moneda contractului.

- Suma tranzacției.

- Rata de schimb.

- Data plății.

Durata tranzacțiilor forward poate varia de la 3 zile la 5 ani. Cele mai comune condiții contractuale sunt 1, 3, 6 și 12 luni de la data încheierii contractului. Un contract de schimb valutar forward este în mod inerent catalogat ca fiind operațiuni bancare. Nu este standardizat și poate fi adaptat la orice situație. Piața tranzacțiilor forward, a cărei durată nu depășește 6 luni în perechi valutare dominante, este foarte stabilă. Segmentul de piață în care tranzacțiile sunt încheiate timp de 6 luni sau mai mult este instabil. Orice tranzacție realizată pe termen lung poate provoca o fluctuație semnificativă a cursurilor de schimb pentru piața valutară.

Tipuri de operațiuni forward

Contractul forward poate fi prezentat în două formate:

- O simplă tranzacție înainte sau un acord direct. Aceasta este o tranzacție de conversie unică, care are o dată de valoare clară, care diferă de data locului. Situația nu prevede o tranzacție inversă simultană. Se încheie un acord între părți privind furnizarea unei anumite sume pentru un termen clar definit și cu o rată fixă. Acest format al operațiunilor este utilizat pe scară largă pentru asigurarea împotriva volatilității cursului de schimb.

- Oferte de schimb. Acest tandem este opus tranzacțiilor de tip conversie care au date de valoare diferite. Tranzacțiile valutare între bănci sunt un fel de combinație între cumpărarea și vânzarea unei monede, dar la intervale de timp complet diferite. O anumită sumă în echivalentul unei monede este vândută și cumpărată simultan pe piață pentru o perioadă clar definită și invers.

Având în vedere întrebarea care este un contract forward, merită clarificat faptul că în aceste tipuri de acorduri se folosește o rată înainte specializată, care este radical diferită de rata spot.Motivul constă în diferențele dintre ratele dobânzilor la depozitele oferite de țări. Pentru calculul ratei înainte, se folosește o formulă specializată.