Pentru a finanța neîntrerupt nevoile în contextul unui deficit bugetar, statul trebuie să atragă resurse de la entitățile de afaceri. În astfel de cazuri, se folosește un împrumut. Dar în această tranzacție, împrumutatul nu este o persoană, ci statul.

inimă

Un împrumut de stat este un mod de a strânge fonduri la un buget pentru o perioadă determinată. Creditorii în astfel de tranzacții sunt persoane juridice și persoane fizice, investitori din alte țări. Este dificil să găsești un stat în lume care să nu aibă nevoie de fonduri suplimentare. În cazul în care veniturile interne din impozite și alte venituri sunt insuficiente, fondurile din surse externe sunt atrase pentru a acoperi deficitul pe o rentabilitate.

Această metodă de finanțare este la fel de populară ca și emiterea. La sfârșitul perioadei de împrumut, împrumutatul trebuie să ramburseze împrumutul, ținând cont de dobândă. Suma tuturor obligațiilor nelicidate constituie datoria țării în ansamblu.

trăsătură

Un împrumut de stat poate fi atras în diverse scopuri și condiții. De asemenea, are caracteristici precum urgența, baza de plată și retur. De asemenea, nu confundați un împrumut guvernamental extern cu unul intern. În primul caz, organizațiile de credit sunt organizații financiare, întreprinderi și cetățeni ai statului însuși, iar în al doilea - din alte țări.

Acest tip de creditare are propriile sale caracteristici:

- el este de obicei angajat pentru acoperirea deficitului;

- garanția pentru tranzacție este proprietatea statului;

- natura țintă nu este la fel de clară ca într-un împrumut comercial obișnuit;

- sursa de rambursare a împrumutului este impozitele și nu venitul din rezultatele activităților economice;

- consecința tranzacției este reducerea circulației ofertei de bani.

funcții

- Distribuție - alocarea fondurilor pentru fonduri centralizate pe principiul priorității (banii sunt alocați în acele zone în care sunt cele mai necesare).

- Reglementatoare - cu ajutorul unor astfel de împrumuturi este posibil să influențeze circulația monetară, nivelul ratelor de refinanțare etc.

- Control - fondurile ar trebui utilizate în scopurile pentru care au fost implicați.

Împrumut bancar de stat VS

Aceste două tipuri de împrumuturi sunt diferite. Când se solicită un credit bancar, garanțiile reprezintă valori specifice: stocuri, mărfuri, echipamente. În al doilea caz, proprietatea statului este gajul. Prin urmare, în caz de neplată, se poate impune o arestare asupra tuturor bunurilor situate în străinătate. Sancțiunile pot include clădiri reprezentative pentru comerț, conturi ale companiilor de stat deschise la bănci. Numai proprietatea consulatelor este exclusă. Dacă fondurile furnizate sunt utilizate în mod eficient, acest lucru afectează pozitiv nivelul de ocupare și de producție din țară. În multe țări, garanțiile de stat ale împrumuturilor obținute de la exportatori sunt utilizate pentru a extinde piața produselor.

Tipuri de împrumuturi guvernamentale

La locul emiterii:

- împrumuturi externe (în valută) - furnizează fonduri internaționale, alte țări și entitățile acestora;

- împrumuturi interne - sunt furnizate în monedă națională;

- împrumuturi municipale - pot fi emise în orice monedă.

După termen:

- pe termen scurt (până la 12 luni);

- pe termen mediu (1-5 ani);

- pe termen lung (20-30 ani).

După securitate:

- credite ipotecare pe baza cărora se oferă o gajă sub forma unei anumite proprietăți;

- în tranzacțiile necontractuale, obiectul colateral nu este clar descris în contract.

Prin entități deținute:

- împrumuturi numai pentru populație;

- împrumuturi pentru persoane juridice;

- împrumuturi pentru organizații și public.

După metodele de plasare:

- voluntară;

- prin abonament;

- obligatorie.

În funcție de forma furnizării de fonduri, împrumuturile de stat sunt împărțite în obligațiuni, dobânzi, garanție, interguvernamentale și „forfecate”.

Împrumuturi de obligațiuni

Cea mai populară metodă de acoperire deficit bugetar fonduri - aceasta este problema Băncii Centrale. Această metodă este, de asemenea, utilizată pentru a rezolva problema lacunelor de numerar, pentru a atrage surse suplimentare de finanțare pentru proiecte pe scară largă și pentru a rambursa alte obligații.

Împrumuturile cu titluri de stat sunt acordate sub forma:

- obligațiuni: în 1995, cu ajutorul lor, deficitul bugetului de stat a fost finanțat;

- pasive curente Ministerul Finanțelor, care vizează finanțarea cheltuielilor de stat și acoperirea deficitului bugetar al fondurilor;

- obligațiuni fără cupon ale Băncii Centrale;

- obligații ale datoriei unui împrumut în valută internă;

- Euro-obligațiuni.

Deținătorii de obligațiuni pot revinde obligațiile de datorie. Valoarea facială Banca Centrală corespunde cu valoarea împrumutului, iar prețul de piață indică posibilul preț de vânzare.

hârtie

Împrumuturile guvernamentale pot fi emise în bonuri de trezorerie. Facturile sunt utilizate pentru a acoperi deficitul bugetului municipal. Cel mai adesea sunt emise pentru o perioadă de la 1 la 5 ani.

Împrumuturile guvernamentale ale Federației Ruse sunt clasificate în funcție de emisiune. În funcție de cine emite valorile mobiliare, toate fondurile strânse pot merge către stat sau buget local. În acest caz, termenii problemei pot prevedea răscumpărarea anticipată.

recurs

În țările cu industrie dezvoltată, cota Băncii Centrale, care după eliberare scade pe piață, este de aproximativ 70% din datoria de stat. Aceste obligațiuni sunt demne de concurență cu depozitele bancare și sunt folosite pentru a atrage numerar gratuit. Un investitor care a achiziționat titluri necomercializabile le poate vinde numai statului. Astfel de obligațiuni nu circulă pe piața bursieră și sunt emise doar cu scopul de a atrage creditori mici.

plăți

Rambursarea împrumuturilor de stat se poate efectua sub formă de dobândă, reducere. Condițiile contractului pot prevedea o natură mixtă a plăților. Venitul plătit la rata dobânzii variază în funcție de situația pieței și de ofertele de împrumut existente. O rată fixă limitează investitorii care doresc să obțină mai mulți venituri și crește costurile cu dobânzile. Esența instanței de reduceri este că deținătorii Băncii Centrale cumpără mai întâi obligațiuni la o reducere, iar apoi statul le răscumpărează cu costuri complete.

Contract federal de împrumut

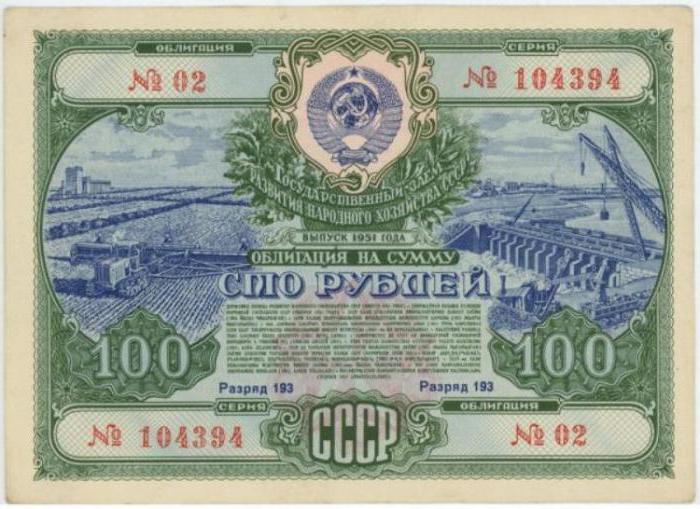

Acest document redactează faptul furnizării de fonduri către stat. Acordul prevede cooperarea voluntară între împrumutat și creditor. Dacă o persoană juridică sau o persoană fizică dorește să devină investitor, trebuie să achiziționeze titluri de stat emise în circulație. Obligațiunile oferă deținătorilor dreptul de a recupera suma datoriei, ținând cont de dobândă. Deci, a fost acordat împrumutul de stat al URSS. Niciuna dintre părțile tranzacției nu poate modifica condițiile Băncii Centrale care sunt în circulație.

Condițiile obligatorii ale contractului de împrumut sunt:

- rambursarea datoriei în perioada convenită;

- securitatea tranzacțiilor;

- mărimea ratei pentru care se acordă un împrumut de stat.

Împrumuturile primite intern formează o datorie internă, iar de la organizații internaționale - externe. Acești doi indicatori joacă un rol important.

macroeconomie

Împrumutul intern de stat, care este primit de la băncile centrale, este fixat în pasive sub forma creșterii ofertei de bani datorate obligațiunilor achiziționate. Aceasta monetizează datoriile interne. Adică împrumutul emis este garanția banilor eliberați.

Interesul pentru care se acordă un împrumut intern de stat este, de asemenea, un regulator macroeconomic.Dacă volumele foarte mari de resurse sunt atrase la un procent ridicat, atunci totalul rata de reducere va crește. Acest lucru va afecta imediat negativ spiritul antreprenorial.

Împrumutul guvernamental ar trebui utilizat în mod eficient. De exemplu, mergeți la construcția căii ferate, la achiziția de instalații de producție. În caz contrar, sarcina plății datoriei revine contribuabililor pentru câteva decenii următoare. Adică putem spune că o creștere a datoriei publice este o problemă morală.

Managementul datoriei publice

Statul și Banca Centrală folosesc o serie întreagă de măsuri care vizează achitarea obligațiilor. În special:

- rambursează împrumuturile guvernamentale;

- datoria publică este asigurată prin garanții;

- face plăți către creditorii;

- emite noi împrumuturi etc.

Aceste metode de gestionare sunt utilizate pentru:

- reducerea cheltuielilor de deservire a împrumuturilor;

- asigurarea finanțării programelor sociale semnificative;

- menținerea unui sistem politic stabil.

Împrumut de câștig de stat

Astăzi, aproape fiecare împrumut este vizat. Mai mult, băncile dezvoltă programe pentru obiective specifice și clienți. Prin urmare, există o divizare în consumatori, împrumuturi auto și credite ipotecare.

Împrumutul guvernamental este, de asemenea, vizat. Având în vedere problemele din majoritatea sectoarelor economiei, cum puteți împrumuta bani fără a specifica o direcție specifică pentru utilizarea lor? În practică, astfel de împrumuturi nu sunt disponibile. Prin urmare, împrumuturile sunt considerate direcționate. Instrucțiunile de utilizare a fondurilor sunt specificate clar în contract. Dacă documentul listează zonele finanțate pentru dezvoltarea educației și, de fapt, fondurile au fost cheltuite pentru achiziționarea de instalații de producție, creditorul poate cere o rambursare anticipată a întregii sume a datoriei.

Împrumuturi guvernamentale în URSS

În perioada sovietică, fondurile strânse de guvern erau folosite pentru finanțarea costurilor de producție de bază. A existat o redistribuire a capitalului. Fondurile disponibile temporar pentru persoanele fizice și juridice au fost transformate în cele adecvate pentru finanțarea pe termen lung. Întreprinderi investite în obligații de plată ale casierului central al NKF al URSS. Securitatea a fost emisă timp de 6 luni. Dar, cu acest instrument, statul a obținut acces la un împrumut pe termen lung de câteva milioane de ruble.

Al doilea avantaj al împrumutului de stat a fost acela că a stimulat acumularea de capital. Rata de creștere a economiei naționale la un nivel dat al venitului național depinde de suma fondurilor alocate pentru consum și acumulare. Împrumuturile guvernamentale stimulează economisirea de capital.

Perioadele de război, tulburările sociale și revoluția distrug însăși ideea acumulării de fonduri. Procesul de redresare economică necesită investiții. Trebuie să ne dezvoltăm din nou abilitățile de economii. Această problemă poate fi rezolvată cu ajutorul împrumuturilor de stat. Excesul de bancnote sunt retrase de pe piață, cererea de bunuri este redusă, prețurile sunt reduse.

Tabelul de mai jos arată datoria de stat a URSS.

| Numele împrumutului | ediție | Suma nominală a împrumutului, milioane de ruble |

| Împrumut intern de stat 8% | 1924 | 100 |

| Primul împrumut câștigător al țăranului | 50 | |

| Al doilea împrumut câștigător al țăranului | 100 | |

| Împrumut intern de 5% pe termen scurt | 1925 | 10 |

| Reeditarea unui împrumut țărănesc | 100 | |

| Emiterea unui împrumut de stat | 300 | |

| Al doilea împrumut câștigător al țăranului | 100 | |

| Împrumut intern de stat de 8% | 1926 | 100 |

| Împrumut câștigător | 30 |

Condițional, 1924-1926 poate fi împărțit în două perioade. Primii doi ani se caracterizează printr-un număr mare de împrumuturi pe termen scurt, cu caracter forțat de implementare. În această perioadă, guvernul a încercat să acopere prestabilitatea fără a emite bani. Prin urmare, în anii 1924-1925, au fost emise mai multe împrumuturi foarte mari. Scopul lor era acela de a accelera fluxul de fonduri către trezorerie. Primele împrumuturi obligatorii au fost concepute pentru economiile în numerar ale populației.Aceste împrumuturi nu au mărit efectiv cantitatea de resurse în numerar, ci au mutat doar timpul de primire a acestora în timp.

A doua etapă a creditării

Din februarie 1925 a început perioada de recuperare. Împrumuturile emise au fost plasate în mod voluntar și în conformitate cu cerințele pieței. Veniturile din tranzacții au fost direcționate către construcții economice.

Încercarea de a acorda primul împrumut câștigător voluntar a fost un eșec. Premisele pentru dezvoltarea operațiunilor de creditare pe termen lung nu au fost create în țară. Acest lucru a fost împiedicat de o rată mare de reducere, fonduri disponibile limitate și neîncredere față de un nou instrument de finanțare, cu un nivel scăzut de rentabilitate. Prin urmare, următorul împrumut a fost plasat forțat în rândul lucrătorilor și plătitorilor de impozit pe venit. Cel de-al doilea împrumut a fost deja distribuit între straturile nelucrătoare ale populației. Împrumuturile ulterioare au fost numite doar voluntare. În anumite etape de implementare, coerciția a avut loc. Astfel de măsuri au avut o serie de consecințe negative.

Populația a căutat să scape rapid de Banca Centrală, aruncându-i pe piață. Impozitul plătit fără greș în timpul vânzării obligațiunii a exclus complet valoarea acesteia. Din cauza excesului de ofertă, prețul pieței a scăzut la 20% din valoarea nominală. În ciuda randamentului ridicat al obligațiunii (130%), nu au existat persoane care doresc să o dobândească.

Ca urmare a scăderii puternice a ratei obligațiunilor guvernamentale, acestea au fost citate mai întâi la bursă la cost real, apoi s-au mutat complet la bursa neagră și s-au transformat în bănci centrale nelegale. Abia după abandonarea metodelor obligatorii de acordare a unui împrumut, a început procesul de recuperare a pieței.

concluzie

Împrumuturile cu titluri de stat pot fi solicitate atât de statele slabe din punct de vedere economic, cât și de cele avansate. Indiferent de cauza principală, înainte de a lua o decizie, trebuie să studiați temeinic problema și să justificați obținerea unui împrumut.