Venäjällä kaikki kansalaisten laillisesti saamat tulot ilmoitetaan. Tämä tehdään saatujen tulojen verotusta varten. Veron määrä vaihtelee välillä 13-35%. Kaikki yksityishenkilöt, jotka ovat myyneet omaa kiinteistöään ja voittaneet, harjoittaneet liiketoimintaa, tarjonneet kertaluonteisia palveluita, ovat vastuussa.

Tuloslaskelman ydin

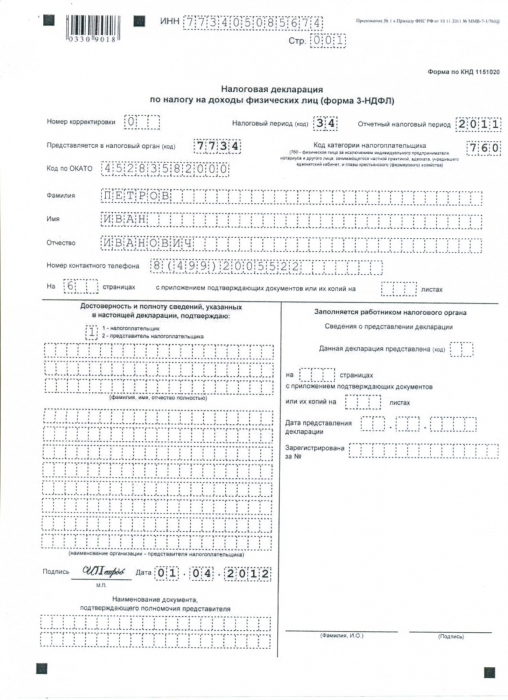

Asiakirjaa, jolla Venäjän federaatiossa asuvat henkilöt raportoivat veroviranomaisille vuoden saaduista tuloista, kutsutaan ilmoitukseksi. Yksityishenkilöiden, etenkin yksittäisten yrittäjien, tuloslaskelma on muodossa 3-NDFL. Liittovaltion veroviraston toimittamien tietojen mukaan yksilöllistä tuloveroa kannetaan.

Kaikki ilmoituksessa mainitut tulot on vahvistettava asiakirjoilla. Organisaatioiden työntekijöille, mukaan lukien virkamiehet, - viite 2-NDFL. Yrittäjille tulot varmistetaan kuitti- ja menokäsittelyasiakirjoilla ja muilla valtakirjoilla. Tulot, jotka yksityishenkilöt saavat kertaluonteisesta työstä, palveluista ja rojalteista, otetaan huomioon. Yksilöiden tuloslaskelma sisältää tietoja kaikista voittoista, joita ei ole ilmoitettu veroagentti.

Kuka antaa ilmoituksen?

Jos kansalainen työskentelee virallisesti, hän ei ilmoita veroja itsenäisesti: veroasiamies - työnantaja - tekee sen hänen puolestaan. Mutta joissakin tapauksissa on tarpeen raportoida henkilölle itse. Seuraavat kansalaisryhmät toimittavat ilmoituksen:

- henkilöitä, jotka harjoittavat yksittäistä taloudellista toimintaa (yrittäjyyttä) ja joita ei ole rekisteröity oikeushenkilön asemaan;

- vuokranantajat (yksityishenkilöt), jotka vuokraavat kiinteistöjä, autoja, rakennuksia ja niin edelleen;

- notaarit, yksityisetsivät ja muut yksityishenkilöinä toimivat kansalaiset;

- Venäjän kansalaiset, jotka asuvat pysyvästi sen alueella, mutta saavat tuloja ulkomailta;

- muut henkilöryhmät, joiden tuloista verotetaan.

Jotkut kansalaiset vapautetaan ilmoituksen jättämisestä verorakenteeseen:

- henkilö, jos vuoden aikana saatu veropohja (tulot) ei ylitä 30 tuhatta ruplaa;

- palkatut kansalaiset;

- ulkomaalaiset - henkilöt, jotka asuvat suurimman osan ajasta ulkomailla - yli 183 päivää vuodessa.

Mikä on verotettavaa tuloa?

3-NDFL-ilmoitus ilmoittaa viimeisen vuoden tulot. Se sisältää Venäjällä ja ulkomailla saadut voitot. Tuloslaskelman täyttäminen edellyttää voitotietojen syöttämistä kaikista mahdollisista lähteistä. Venäjän tulot, joihin sisältyy henkilökohtaisten tulojen ilmoittaminen, voivat olla:

- Pankkitalletuksen korot, osingot. Lisäksi sekä kotimainen yritys että Venäjällä toimiva ulkomainen sivuliike voivat toimia osinkolähteenä.

- Venäjän federaatiossa rekisteröityjen osakkeiden, kiinteistöjen tai muun omaisuuden myynti.

- Vuokraa, jos yksityishenkilö omistajan oikeuksilla vuokraa tai vuokraa omaisuutta.

- Palkkiot, mukaan lukien siviilisopimuksista saadut palkkiot.

Lisäksi verotetaan tuloja kiinteistöjen myynnistä, prosenttimäärä lahjaksi saadun omaisuuden arvosta, perintö ja arpajaisvoitot.

Tuloja maan ulkopuolella voidaan pitää:

- Osingot ja korot ulkomaisten yritysten toiminnasta.

- Vuokra kiinteistölle, joka sijaitsee maantieteellisesti toisessa maassa.

- Kiinteistön (irtaimen tai kiinteän), arvopapereiden, osakkeiden myynti ulkomaille.

- Voitto palveluista, suoritetuista töistä ulkomailla.

Ilmoituksen kokoonpano

Asiakirja - tuloveroilmoitus - koostuu kahdesta päälehdestä ja liitteistä:

- Ensimmäisessä taulukossa verovelvollinen täyttää itsestään tiedot.

- Toinen arkki sisältää tietoja voiton ja verojen määrästä. Tässä ilmoittaja laskee verolaskelmat.

- Liitteessä A luetellaan tulot, joihin verotetaan 13 prosenttia. Tämä on voittoa, joka saadaan lähteistä ulkomailta, veronvälittäjiltä tai Venäjältä.

- Liite B on tarkoitettu ulkomaisessa valuutassa tuotettujen voittojen kirjanpitoon.

- Liitteessä B tulot ilmoittavat vain yksityiset yrittäjät, jotka ovat myös yksityishenkilöitä.

- Liite D täytetään, jos verovähennyksiä on tai jos osa voitosta on verovähennyskelpoisia.

- Lisäys D. sopii täyttääkseen tekijänoikeuksien tai siviilioikeudellisten sopimusten mukaiset tulomäärät.

- Tavanomaiset sosiaaliverovähennykset esitetään liitteessä E.

- Liitteessä G laskelmat tehdään kuukausina, plus kukin summa - kumulatiivisesti.

- Liitteessä 3 esitetään vähennys asuntojen rakentamisesta tai ostamisesta.

- Liitteen I täyttävät henkilöt, joiden tuloista verotetaan 35 prosentin veroa.

- Liitettä K käytetään ilmoittamaan saadut osingot.

Kuinka täyttää ilmoituksen?

Voit kirjoittaa tietoja asiakirjaan käsin tai kirjoittaa tekstiä tietokoneelle ja tulostaa sitten tulostimelle. Hyväksi ilmoittajille ovat erityiset tietokoneohjelmat, jotka yksinkertaisesti syöttävät tiedot tuloista, ja laskenta tapahtuu automaattisesti. Tämä minimoi huomattavasti virheen riskin täyttäessäsi. Kun tuloslaskelma on täytetty, lomaketta käytetään valmiina tai tulostetaan itse tulostimelle.

Tuloslaskelmaa ei ole painettu arkin molemmille puolille, et voi tehdä yliviivauksia tai korjauksia, kiinnitä arkit nitojalla. Musteen tai kynän väri tulee valita musta tai sininen. Jokaisessa yllä olevassa taulukossa on ilmoitettava kansalaisen sukunimi, nimi ja sukunimi, hänen TIN-tunnuksensa. Jokaisen arkin alareunaan sinun täytyy laittaa allekirjoitus. Tarvitaan vain niitä kenttiä, joita tarvitaan tietyssä tapauksessa. Tarpeettomat solut pysyvät tyhjinä.

Veroviranomaiset Heillä ei ole oikeutta pyytää tavaranhaltijaa ilmoittamaan lisätietoja. On suositeltavaa käyttää tuloilmoitusta, jonka on antanut liittovaltion verovirasto ja joka on standardien mukainen. Tulot dokumentoidaan. Jos henkilö on virallisesti palkattu, sinun on liitettävä palkkatodistus - 2-NDFL.

Verovähennys

Osa tuloista, esimerkiksi asunnon myynnistä, verotetaan, mutta yksityisillä on oikeus siihen verovähennys. Tämä on tietyn määrän palautus henkilölle. Tietyissä tilanteissa tämä oikeus myönnetään:

- jos kiinteistö, josta myynnistä saatiin tuloja, oli ilmoittajan omaisuus yli kolme vuotta;

- jos kaupan kokonaisarvo on alle miljoona ruplaa.

Verovähennystä käytettäessä ei pienennetä itse maksun kokoa, vaan perus, jolla maksu lasketaan. Sosiaalista vähennystä voivat käyttää ihmiset, jotka käyttivät rahaa koulutukseen raportointivuonna. Kiinteistövähennys käytetään, jos omistajan omaisuus on enintään kolme vuotta vanha tai jos sopimus on tehty alle miljoona. Sijoitusvähennyksiä käyttävät arvopapereita myyvät kansalaiset.

Missä ja milloin ilmoituksen jättäminen?

Ilmoituksen toimittamiseksi on tarpeen valita verohallinto, joka sijaitsee yksilön rekisteröintipaikassa. Lisäksi on useita tapoja toimittaa tietoja:

- itsenäisesti;

- asiamiehen välityksellä, useimmiten erityistoimistojen kautta;

- postitse

- jos sinulla on sähköinen allekirjoitus Internetin kautta.

Ilmoitus on toimitettava lainsäädännöllisellä tasolla vahvistetun ajan kuluessa - raportointikautta seuraavan vuoden 30. huhtikuuta.Jos ilmoittajalla on oikeus vähennykseen ja hän haluaa käyttää sitä, ilmoitus on toimitettava ennen raportointivuoden loppua.

Virkamiehen tai yrittäjän ilmoituksen tekeminen

Osana korruption vastaista ohjelmaa virkamiesten on toimitettava tuloslaskelmat kuluneelta vuodelta. Tulojen vahvistamiseksi sinun on otettava työsuhdetodistus (2-henkilökohtainen tulovero) 12 kuukaudeksi, todistukset tuloista muista työpaikoista, voittoa tavoittelemattomat voitot - osingot, korot, osakekannat. Lisäksi liittovaltion verovirasto tarjoaa tietoja henkilökohtaisesta omaisuudesta, kuljetuksista, pankkitileistä ja omaisuusvelvoitteista. Virkamiesten tuloilmoitus on toimitettava liittovaltion verovirastolle rekisteröintipaikassa.

Yksittäiset yrittäjät, myös yksityishenkilöt, raportoivat tuloistaan käyttämällä 3-henkilökohtaista tuloveroa. Samanaikaisesti yrittäjällä voi olla pääasiallinen työpaikka, mikä ei ole lain kiellettyä. Tässä tapauksessa hän esittää pääasiallisen palkansaavan todistuksen, asiakirjan, joka vahvistaa yrittäjyyden tulot. Jos yrittäjällä on työntekijöitä, toimitetaan ylimääräinen 4 hengen tuloveroilmoitus. Virkamiehille ja yksittäisille yrittäjille ilmoittamista koskeva menettely ja määräajat ovat samat kuin muille henkilöille. Virkamiesten tuloilmoitus olisi jätettävä ennen huhtikuun loppua.

Vastuu ilmoituksen myöhäisestä jättämisestä

Raporttien jättämättä jättäminen liittovaltion verovirastolle on rikos, josta voi seurata vastuu. Vuonna 2013 hyväksyttiin lakimuutokset, jotka ovat voimassa tänään. Uusien sääntöjen mukaan heille voidaan määrätä sakkoja paitsi yksityishenkilölle myös vero / muulle edustajalle. Liiketoimintayksiköt toimittavat myös tuloilmoituksen, muuten heille määrätään sakko. Vastuu tulee seuraavana päivänä, joka on viimeinen ilmoitusten toimittamiseen sallittu. Jopa puutteellisen viivästyskuukauden aikana, sakko voidaan määrätä.

Verolain 119 §: ssä säädetään, että jos henkilö palauttaa tuloslaskelman myöhässä, hänelle määrätään sakko. Sen määrä on 5% maksettavasta veromäärästä. Suurin mahdollinen sakko on 30% summasta, vähimmäismäärä on tuhat ruplaa. Seuraamus maksetaan vasta tuomioistuimen päätöksen jälkeen. Mielenkiintoinen yksityiskohta: peritty 5% ei peritä vain tietyn ilmoituksen verovelasta, vaan koko henkilön verovelkaa, sekä fyysistä että juridista.

Ilmoituksen sähköinen versio

Veropalvelun virallisilta verkkosivuilta löydät lomakkeen ilmoituksen täyttämistä varten. "Ohjelmisto" -osiossa riittää, että valitset tarkalleen raportointivaihtoehdon, joka vastaa henkilön tilaa. Täytä sivut varovasti. Otsakkeen täyttävät kaikki veronmaksajat poikkeuksetta. Sitten tarvittavat kohteet valitaan raportoinnin tarkoituksesta riippuen.

Tittelisivulla on ilmoitettava yksityiskohdat - TIN, OKATO (IP) ja muut. Syötä säätönumero. Jos tämä ilmoitus on ensimmäinen raportointikaudella, merkitään “0”. Liittovaltion veroviraston koodi on merkitty yläosaan. Löydät sen samasta virallisesta verkkosivustosta tai suoraan rekisteröintipaikan verovirastosta.

Tuloslaskelma - pakollinen raportointilomake. Älä jätä laiminlyömään sen toimitusta, jotta et löytäisi sakkoa kuitille. Jos henkilö ei voi lähettää raportteja itsenäisesti, välityspalvelin antaa sen tehdä.