התפתחות יחסי סחר וכלכלה הביאה להופעתה של מערכת פיננסית הולמת. מכתב אשראי הוא אחד מהאמינים ביותר בכל הנוגע לעסקות סחר חוץ. עם זאת, בקרב המשתתפים בתהליך זה לא פופולרי במיוחד. בוא נראה למה.

הגדרה

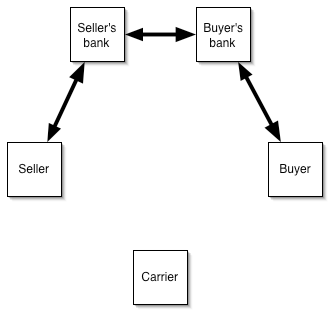

מכתב אשראי הוא חובת מוסד פיננסי לשלם עבור סחורה עבור מטעם ספק מטעם לקוח. ההעברה תתבצע אם מסופקים מסמכים המאשרים את משלוח הסחורה במלואם ובמועד. מכתב אשראי מאושר על ידי חוזה מכר נפרד. בפעולות כאלה המשתתפים עוסקים רק בניירות ערך.

היתרונות של מכתב אשראי של תשלום:

- הגנה על האינטרסים של הצדדים, ערבות למסירת טובין במועד;

- אבטחה בנקאית לתשלום טובין;

- הזדמנות להימנע מתשלום מראש;

- ערבות להחזר כספי לקונה אם הסחורה לא הועברה.

מינים

ניתן לשנות או לבטל את כתב הזיכוי מסוג התשלום שניתן לבטל ללא הסכמת המוטב (הנהנה) מראש. היתרון העיקרי של מסמך כזה הוא התשלום המהיר. אך משתמשים בו רק אם הצדדים בוטחים זה בזה. ניתן לשנות מכתב אשראי בלתי חוזר רק בהסכמת המוטב.

אמצעי תשלום

- במצגת. הכסף משולם למוטב לאחר שהבנק בודק את המסמכים שהוגשו אליו. כאלה סוג היישוב קרא "תשלום כנגד המסמך."

- מבוסס על שטר חליפין. על פי תנאי כתב האשראי היבוא נקבע כי הבנק המנפיק ממלא את התחייבויותיו על ידי קבלת טיוטה. לאחר בדיקת המסמכים, המוסד הפיננסי מאשר את החשבון, וביום התשלום מעביר את הכספים לטובת המוטב לפרטים שהתקבלו מהשותף הזר.

- אמצעי התשלום בגין כתב תשלומי אשראי מחייב את הבנק המנפיק לאחר שקיבל את המסמכים לביצוע העסקה בפרק הזמן שנקבע.

תוכנית מחזור:

- משתתפי העסקה חותמים על הסכם עם מכתב אשראי.

- הקונה מגיש את הבקשה.

- המנפיק מודיע לבנק המומלץ על פתיחת מכתב האשראי.

- המוכר שולח את הסחורה.

- TTN מועברים לבנק המומלץ.

- התשלומים מבוצעים למוכר.

- TTNs נשלחים לבנק המנפיק.

- הקונה משלם עבור הסחורה ומקבל את המסמכים.

בואו להתעכב בקצרה על התכונות של הכנת המסמך ואת המינוח הבסיסי:

- "מועד אחרון למשלוח" - לא יאוחר מתאריך הסיום של מכתב האשראי.

- "מבקש" - שם החברה, כתובת ומספר טלפון.

- "נהנה" - שם ופרטי קשר של בן זוג זר.

- סכום ”מצוין במספרים ובמילים עם שם המטבע.

- "בנק המוטב" - פרטי המוסד המשרת את השותף הזר.

חסרונות של מכתב אשראי

אלה כוללים את הדברים הבאים:

- הבנק רשאי לבדוק את המסמכים במשך מספר שבועות;

- אם הקונה מסרב לשלם, המוכר ישא בכל העלויות הכרוכות באחסון, מכירת טובין או הובלתם לארצו.

יבוא טובין

מטרת השימוש בכתב אשראי יבוא:

- הפחתת סיכון מקסימאלית במקרה של אי עמידה בתנאי העסקה;

- חוזי מימון בשיעורים נמוכים של השוק הפיננסי הבינלאומי (היבואן מקבל הלוואה לכיסוי, והבנק הרוסי מממן את הכספים מארגונים זרים לשם כך).

הלקוח משלם עמלה לבנק עבור עיבוד מסמכים,% מההלוואה והמרווח.

הפצת מסמכים:

- פתיחת חשבונות שוטפים ומטבע על ידי לקוח בבנק;

- רישום דרכון לעסקת יבוא;

- - הגשת בקשה לפתיחת מכתב אשראי;

- - מימון העסקה.

למכתב האשראי של התנחלויות בינלאומיות היתרונות הבאים לייבוא לקוחות:

- התשלום מתבצע לאחר קבלת מסמכים המאשרים את משלוח הסחורה;

- בעבודה עם לקוחות חדשים או לא מאומתים, אין צורך לבצע מקדמה;

- כל המסמכים נבדקים בבנק;

- בהיעדר כספים למימון האספקה, הלקוח יכול לקבל הלוואה בשיעורים בינלאומיים נמוכים;

- חבילת מסמכים מינימאלית (רק בקשות לפתיחת מכתב אשראי);

- הכיסוי נוצר ברובלים, כלומר אין סיכוני מטבע.

יצוא טובין

מטרת השימוש בכתב אשראי ליצוא:

- הפחתת סיכון מקסימאלית בגין אי מילוי תנאי החוזה.

- היכולת לספק דחייה לקונה.

לקוח בנק משלם עמלה בלבד לבנק עבור ניירת.

למכתב האשראי של תשלומים שאינם במזומן היתרונות הבאים עבור היצואנים:

- תשלום למשלוח מובטח על ידי הבנק;

- אין צורך לספק אשראי סחורות;

- היצואן מקבל תשלום תוך זמן קצר ויכול להשקיע בהון חוזר;

- ההזדמנות להרחיב שווקים ולמשוך שותפים חדשים.

מכתב אשראי אמצעי תשלום: תוכנית

אלגוריתם הפעולות הוא כדלקמן:

- חתימת חוזה עם שותף;

- הגשת בקשה לפתיחת מכתב אשראי;

- מסמך ראייה;

- משלוח סחורות;

- העברת מסמכים לבנק;

- בדיקת TTN;

- העברת המסמך לבנק הקונה;

- תשלום עבור טובין;

- קבלת מסמכים על ידי הקונה.

כתב אשראי משמש ברכישה:

- דירות, קרקע;

- מניות ב- LLC;

- מניות;

- תשלום עבור טובין.

דוגמא

הנהלת החברה, שמוכרת בגדים אירופיים בשוק המקומי, החליטה לקנות אצווה של ספק מספק חדש זר. מחיר החוזה הוא מיליון רובל. כדי לאשר את ההזמנה, יש צורך בתשלום מקדמה של 30%. לחברה אין מספיק קרנות משלה. לפיכך התקשרה ההנהלה בחוזה למכתב אשראי של אמצעי תשלום ופנה לבנק עם הצהרה מקבילה. פיקדון שנפתח בבנק רוסי שימש כביטחון לתשלום. עמלה של מוסד פיננסי - 0.7% מסכום העסקה. הספק שלח את הסחורה והציג את המסמכים לתשלום למוסד הפיננסי. לאחר מכן TTN נשלחו לבנק מקומי, אשר ניכה כספים מההפקדה של הלקוח והחזיר את התשלום.

אפשרות חלופית

מכתב אשראי משמש גם למימון לאחר היבוא. בנק זר מבצע תשלום למוכר ומספק דחייה למוסד הפיננסי הרוסי, אשר דוחה גם את מועד התשלום ללקוח שלו. פעולות מסוג זה עשויות להועיל לארגונים הזקוקים להלוואות בכספי ההשקעה ביישום פעילויות סחר חוץ

נוהל פשרה:

- הלקוח פותח חשבונות שוטפים ומטבע;

- נחתם חוזה יבוא הקובע שימוש במכתב אשראי;

- משורטט דרכון עסקה, בהתאם לדרישות החקיקה של הפדרציה הרוסית;

- הלקוח מבקש מכתב אשראי;

- בנק הייבוא משלם את המסירה למוכר לאחר משלוח הסחורה, מספק עיכוב למוסד הפיננסי הרוסי, אשר דוחה גם את מועד התשלום עבור הלקוח שלו.

היתרונות של תוכנית כזו לקונים:

- היכולת לקיים התחייבויות מבלי למשוך כספים עצמיים;

- עלות מימון נמוכה יותר (בהשוואה להלוואה) מכיוון שמשלמת העסקה במטבע חוץ;

- בעת כריתת הסכם הלוואה נקבע ריבית יחידה;

- סיכוני מטבע מזעריים;

- היכולת לעבוד עם ספקים מכל מדינה;

- צמצום הסיכונים המסחריים;

- לוח החזר הלוואות גמיש.

סכמה זו משמשת לתשלום עבור רכישות:

- חומרי גלם;

- מוצרי צריכה;

- מכונות, ציוד ייצור;

- חלקי חילוף, רכיבים;

- תוצאות של פעילות אינטלקטואלית וכו '.

היבואן משלם עבור:

- עלות דחייה בבנק זר;

- המרווח של מוסד אשראי רוסי;

- עמלת בנק למכתב אשראי.

| חישוב עלות המימון עבור הקונה | |

| מחוון | ערך |

| מימון בנק חוץ | EURIBOR 3 מיליון + 1% |

| מרווח אשראי | 3 % |

| הנציבות לפתיחת מכתב אשראי (חד פעמי) | 0,5 % |

| סה"כ | EURIBOR 3 מיליון + 1% + 3% + 0.5% |

גם מבלי לקחת בחשבון EURIBOR 3 מיליון דולר, היבואן יצטרך לשלם מינימום 4.5% עבור הלוואה בינלאומית. למרות שעמלת השימוש בכספים שאולים היא פחותה מתכניות רגילות, לא כל ארגון יסכים לתת כסף כזה. אם סכום המסירה קטן, אז הגיוני לצבור כספים עצמיים. תכנית כזו גם לא תעבוד אם הקונה זקוק לסחורה בדחיפות. הצד המאשר רשאי לבדוק את המסמכים במשך מספר שבועות. חסרונות אלה של כתב האשראי של צורת הסדר מצמצמים את מעגל הצרכנים הפוטנציאליים של השירות.

טיפים לבנקאי

תמצית הפעולה נעוצה בעובדה שעל פי ערעורו של המבקש, המוסד משמש ערבות לתשלום עבור מוצרים אם מסופקת חבילה של מסמכים. צדדים שכנגד משתפים פעולה לראשונה יכולים בכך להגן על האינטרסים שלהם. בהתנחלויות בנקים משתמשים בכספי הלקוח בחשבון או בנכסים נזילים אחרים.

מכתב אשראי נקרא מכוסה אם, מיד לאחר קבלת הבקשה, מוסד פיננסי שומר 100% מהכספים בחשבון הלקוח. במקרה זה, יחד עם הבקשה מוגשת הזמנת תשלום. אם מיושם מכתב אשראי פתוח, המנפיק מתחייב לתשלום, גם אם ללקוח אין כסף בחשבון. כברירת מחדל, משתמשים בתכנית הראשונה. זה פחות מסוכן עבור הבנק, כך שהוא עולה פחות.

אם החוזה קובע משלוח סחורות בקבוצות, רצוי יותר לפתוח מכתב אשראי חלוק, המציין במסמך את התנאי "מותר למשלוח חלקי." עלות החוזה עם הבנק לא צריכה להיות נמוכה מזו המצוינת במסמכים עם הספק. התשלומים מתבצעים בתשלומים בהתאם לניירות הערך שסופקו.

עם אותו סוג של משלוחים ותשלומים מתוכננים, בנקים משתמשים בצורת תשלום מסתובבת (מתחדשת), המסייעת ללקוחות לחסוך בתחזוקה, שכן העמלה מחושבת על בסיס משלוח חד פעמי. אך מוסד פיננסי רשאי לבקש אבטחה על בסיס סכום החוזה המלא.

אין מגבלות חקיקה על השימוש במכתבי אשראי. אך הכללים הפנימיים של הבנק מציינים את התנאים לסכומים, המטבע או נושאי יחסי התשלום. התנאים מוגבלים על ידי החוזה בין הספק לקונה. מטבע מכתב האשראי נקבע על ידי זמינות חשבונות כתבים בבנק הכתב. על פי חוזים כלכליים זרים הם עובדים לעתים קרובות יותר בדולרים וביורו או בפאונד שטרלינג. בתוך המדינה כל התשלומים מתבצעים במטבע לאומי. לא ניתן לבצע תשלום בין מדינות או ישויות משפטיות בכפוף לסנקציות כספיות.

סיכום

מכתב אשראי הוא צורת הסדר האמינה ביותר בעסקאות סחר חוץ, אשר תפחית את הסיכונים המסחריים והמטבעיים, וגם מבטיח תשלום עבור סחורות על ידי הקונה. בהתאם לטופס וסוג המסמך שהונפק, ניתן לקחת בחשבון את התשלום באמצעות טיוטה, להבטיח באמצעות פיקדון או להעברה לתקופה מסוימת. על ידי קבלת המסמך, הבנק מחויב בכתב להעביר כסף לחשבון הלקוח במדינה אחרת. הבסיס להעברה הוא מסמכים המאשרים את עובדת משלוח הסחורה.