Lichiditatea ca termen economic nu înseamnă distrugerea a nimic, ci, dimpotrivă, determină capacitatea resurselor materiale aparținând unei persoane juridice de a se transforma în numerar. analiza financiară se obișnuiește să se utilizeze raporturi care să permită evaluarea ponderii datoriilor care pot fi decontate în detrimentul activelor. Folosind raportul de lichiditate absolută, puteți determina procentul de obligații pe care compania este gata să le ramburseze în detrimentul fondurilor disponibile.

Tipuri de lichiditate

Evaluarea solvabilității unei entități economice constă în calculul și analiza raporturilor de lichiditate. Indicatorul curent arată câte unități monetare din activele existente corespund unei ruble de datorii pe termen scurt. Adică, cu cât valoarea absolută a activelor curente este mai mare, în comparație cu pasivele pe termen scurt, cu atât starea financiară a companiei este mai stabilă. Raportul rapid de lichiditate indică capacitatea companiei de a-și rambursa imediat datoriile în detrimentul numerarului, investițiilor și datoriilor datorate acestei companii.

Iar cel de-al treilea raport de lichiditate absolută arată capacitatea unei întreprinderi de a acoperi pasivele curente exclusiv cu numerar disponibil la un moment dat în timp, la dispoziția unei entități economice.

Date de calcul

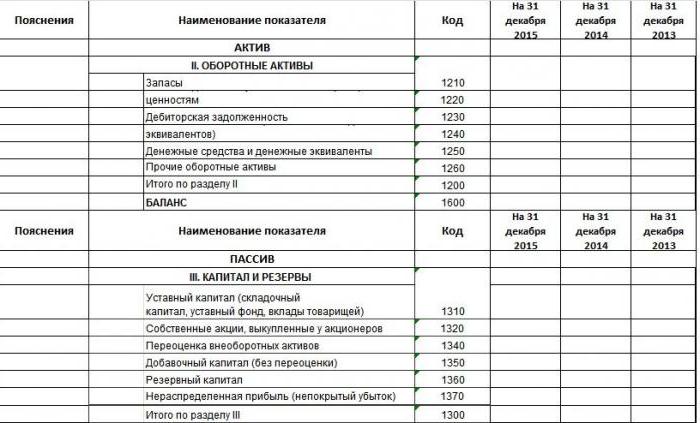

Pentru a calcula indicatorii de calitate a activității, analiștii și finanțatorii folosesc situații financiare ca informații sursă. Pentru cine forma bilanțului nu este nouă, ei știu că indicatorii (active, pasive) sunt atribuite coduri la completare. Un exemplu de umplere este prezentat în fotografie.

Acesta este un extras din bilanț. Există cinci secțiuni în ea, două capitole aparțin activelor curente și non-curente, adică elementelor de avere ale unei companii care poate fi vândută sau transformată în bani. Celelalte trei secțiuni: pasive, capital și rezerve. Ele se referă la surse de active.

Prin urmare, având la dispoziție un bilanț complet al întreprinderii, puteți calcula toți indicatorii, inclusiv raportul lichidității absolute. Formula de echilibru:

Până la abs. L = (cod 1240 + cod 1250) / (cod 1520 + cod 1510 + cod 1550).

Interpretarea datelor

Acum trebuie să vă dați seama ce pasive și active specifice sunt incluse în definiția indicatorului. Deci, numerotatorul este active, iar cele mai lichide. Linia 1240 afișează valoarea investițiilor financiare până la un an, exclusiv echivalentele de numerar. Acestea includ: titluri de creanță, depozite autorizate în alte organizații, împrumuturi către anumite companii și alte investiții similare. Cert este că în bilanțul întreprinderii din prima secțiune există linia 1170, care reflectă și investițiile financiare, dar acestea sunt pe termen lung și nu participă la calculul acestui indicator. Codul 1250 este numerar și echivalente de numerar. Aceste active includ numerar în mână, pe conturi, transferuri în tranzit, depozite și titluri extrem de lichide.

Raportul de lichiditate absolută este raportul active puternic lichide la pasive urgente și pe termen scurt. Numitorul formulei este format din fonduri împrumutate, datorii către alte entități și alte obligații.

Raportul lichidității absolute: formula

Dacă structurăm bilanțul pentru active și pasive, atunci expresia înregistrată anterior a lichidității absolute poate fi reprezentată printr-o formulă mai generalizată. Activele ajută la obținerea unui profit pentru întreprindere, iar datoriile formează active.Sunt interconectate și sunt egale în total, prin urmare, forma în care sunt afișate aceste elemente ale activității economice se numește bilanț.

O caracteristică calitativă a activelor este lichiditatea, adică capacitatea lor de a se transforma în bani. Rezultă că numerarul este cel mai puternic lichid. Angajamentele sunt grupate după scadență. Raportul dintre grupurile de active și pasive determină indicatorii relevanți.

Deci, cum să calculăm raportul lichidității absolute? Formula bilanțului este generalizată:

La abs. L = A1 / (P1 + P2).

Grupul A1 ca fiind cel mai puternic lichid include numerar și investiții pe termen scurt. În total, există 4 astfel de grupuri, urmate de active de vânzare rapidă, cu mișcare lentă și dificil de vândut.

P1 este un grup cu pasive urgente, iar P2 este o categorie pasive pe termen scurt. Există, de asemenea, pasive pe termen lung (P3) și pe termen lung (P4).

Lichiditatea bilanțului

Determinarea gradului de acoperire a pasivelor unei societăți cu active al căror interval de timp pentru transformarea acestora în numerar corespunde perioadei de rambursare a datoriilor se numește lichiditatea bilanțului.

- Când A1 este mai mare decât P1, se crede că solvabilitatea organizației pentru perioada de raportare este suficientă.

- A2 mai mult decât P2 indică capacitatea de a acoperi obligațiile întreprinderii în viitorul apropiat.

- A3 peste P3 este o condiție care confirmă solvabilitatea unei entități economice pentru o perioadă lungă de timp.

- A4 mai puțin decât P4 urmează ca o consecință a primelor trei condiții și indică prezența capitalului de lucru propriu al unei entități.

Soldul nu este lichid cu condiția ca A4 => P4. Cu toate acestea, o astfel de analiză este aproximativă, mai precis, concluzia despre solvabilitatea întreprinderii poate fi făcută folosind raporturi financiare. Este o comparație între pasive și active lichide care vă permite să calculați raportul de lichiditate absolută în bilanț, care este egal cu fondurile private din primul grup de active și suma pasivelor pe termen scurt și pe termen scurt.

Sensul economic al lichidității absolute

Conform calculului și formulei, valoarea raportului de lichiditate absolută arată ce procent din datoriile curente pe care o companie le poate plăti din fondurile disponibile în cont. Acest indicator este interesant pentru furnizorii de materii prime, deoarece lichiditatea absolută este luată în considerare pentru a evalua actuala capacitate de plată a obligațiilor.

Dar care ar trebui să fie indicatorul pentru solvabilitate pentru a fi considerat normal? În practica externă, se adoptă norma raportului de lichiditate absolută de 20% sau 0,2. S-ar părea că cu cât este mai mare acest indicator, cu atât mai bine. Dar o valoare ridicată poate fi obținută în legătură cu structura irațională a capitalului, când ponderea activelor este mare și reflectă banii neinvestiți în producție. Este mai bine să folosiți pentru analiză acest coeficient în dinamică pentru mai multe perioade de raportare.

Diferență absolută de lichiditate față de curent și urgent

Dacă raportul de lichiditate absolută prezintă solvabilitate instantanee, atunci datele de lichiditate critice și curente reflectă capacitatea companiei de a acoperi pasivele pe termen mediu și lung. Deși analiza financiară calculează toți cei trei coeficienți, valorile obținute sunt interesante pentru diferite grupuri de subiecți. Deci, raportul rapid de lichiditate este important pentru creditori și bănci pentru a evalua solvabilitatea în timp util.

Indicatorul de lichiditate curent este utilizat de investitori pentru a confirma îndeplinirea obligațiilor curente la timp. Și raportul de lichiditate absolută este atractiv pentru furnizorii cu perioade scurte de împrumut, deoarece valoarea acestuia exprimă capacitatea de a rambursa imediat datoriile curente pe termen scurt.

Principala diferență între cei trei indicatori este componența activelor lichide care participă la rambursarea datoriei companiei.

Valoare peste / sub normal

Așa cum am menționat anterior, raportul de lichiditate absolută străină este de 0,2, dar în practica analitică rusă, a fost identificată limita superioară a acestei valori, care este de 0,5. Atunci când valoarea este sub norma de 20%, se crede că creșterea împrumuturilor pe termen scurt nu este proporțională cu creșterea activelor curente. Situația poate fi legată de apariția de noi surse de venit suplimentar pentru companie, ca urmare a creșterii conturilor de numerar gratuite.

Creșterea raportului de lichiditate absolută poate fi asociată cu o scădere a creanțelor datorată unui acord cu contrapartidele privind plata în avans a livrărilor, precum și a optimizării gestiunii stocurilor.

În general, în practică, luarea în considerare a raporturilor de lichiditate ar trebui să fie însoțită de totalitatea acestora. Răspândirea valorilor poate fi tot felul de motive care sunt teoretic imposibil de acoperit.

Modalități de creștere a lichidității întreprinderii

- Scăderea creanțelor. O ieșire este un acord cu debitorii pentru a încheia o cesiune prin care se transferă obligațiile unui debitor către un terț.

- Creșterea profitului. Nu există recomandări specifice pentru acest articol, deoarece există o dependență a acestui indicator de diverși factori care sunt inerent individual pentru fiecare entitate economică.

- Scăderea stocurilor cu o creștere a capitalului de lucru.

- Optimizarea structurii capitalului, în care fondurile proprii trebuie să depășească împrumutate.

În urma acestor puncte, compania va deveni solventă, atractivă pentru investitori, iar atunci raportul de lichiditate absolută cu indicatori similari va fi în limite normale.

Exemplu de calcul

Se dă un extras din bilanțul complet al întreprinderii, este necesar să se calculeze indicatorul de lichiditate absolută.

| explicații | Numele indicatorului | cod | La 31 decembrie 2014, mii de ruble | La 31 decembrie 2013, mii de ruble | La 31 decembrie 2012, mii de ruble |

| activ | |||||

| 2. Active circulante | |||||

| stoc | 1210 | 460 | 390 | 260 | |

| Conturi de primit | 1230 | 150 | 126 | 110 | |

| Investiții financiare (net de echivalente de numerar) | 1240 | ||||

| fonduri | 1250 | 800 | 600 | 400 | |

| Secțiunea totală 2 | 1200 | 1410 | 1116 | 770 | |

| răspundere | |||||

| 5. Pasive pe termen scurt | |||||

| Fonduri împrumutate | 1510 | 300 | 150 | 400 | |

| Conturi de plătit | 1520 | 189 | 525 | 551 | |

| Venit amânat | 1530 | ||||

| Alte pasive | 1550 | 100 | 150 | 90 | |

| Secțiunea totală 4 | 1500 | 589 | 825 | 1041 |

Pentru a găsi raportul de lichiditate absolută, a cărei formulă a fost descrisă anterior, este necesar să se înlocuiască valorile din bilanțul corespunzător unui cod specific în expresia: coeficientul activelor prin coduri (1240 + 1250) la pasive (1510 + 1520 + 1550), astfel:

Abs. 2014 = 800/300 + 189 + 100 = 1,36

Până la abs. L 2013 = 600/150 + 525 + 150 = 0,73

Spre abs. 2012 = 400/400 + 551 + 90 = 0,39

Datoria pe termen scurt în momentul raportării poate fi rambursată imediat în 2014; în 2013 - în 1,4 zile, iar în 2012 obligațiile care nu depășesc perioada de 12 luni vor fi îndeplinite în 2,5 zile.