נזילות כמונח כלכלי אין פירושה הרס של דבר, אלא להפך, קובע את היכולת של משאבים מהותיים השייכים לגוף משפטי להפוך למזומן. בתוך ניתוח פיננסי נהוג להשתמש ביחסים המאפשרים להעריך את חלק ההתחייבויות הניתנות לפירעון מנכסים. בעזרת יחס הנזילות המוחלט תוכלו לקבוע את אחוז ההתחייבויות שהחברה מוכנה להחזיר על חשבון הכספים הזמינים.

סוגי נזילות

הערכת הפירעון של גורם כלכלי מורכבת מחישוב וניתוח יחסי נזילות. האינדיקטור הנוכחי מראה כמה יחידות כספיות מנכסים קיימים תואמות רובל אחד של חוב לטווח קצר. כלומר, ככל שהערך המוחלט של הנכסים השוטפים גבוה יותר, בהשוואה להתחייבויות לזמן קצר, כך המצב הכלכלי של החברה יציב יותר. יחס הנזילות המהיר מעיד על יכולתה של החברה להחזיר מיידית את חובותיה על חשבון מזומנים, השקעות וחובות המגיעים לחברה זו.

ויחס הנזילות המוחלט השלישי מראה את יכולתו של מיזם לכסות התחייבויות שוטפות באופן בלעדי במזומן הזמין בנקודת זמן מסוימת העומדת לרשות ישות כלכלית.

נתוני חישוב

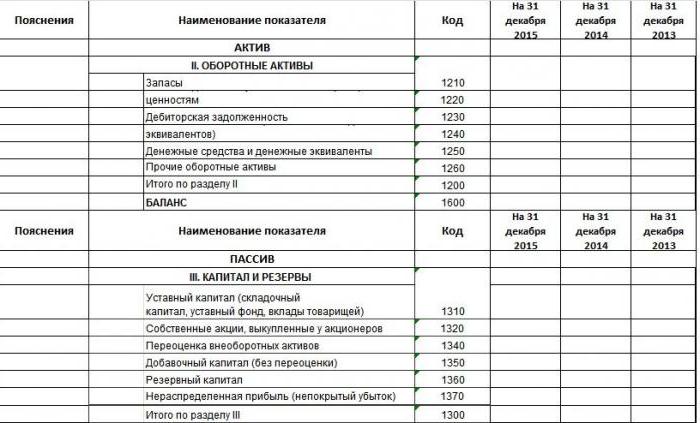

כדי לחשב את מדדי האיכות של עשיית עסקים, אנליסטים ואנשי כספים משתמשים בדוחות הכספיים כמידע מקור. עבורם צורת המאזן אינה חדשה, הם יודעים כי אינדיקטורים (נכסים, התחייבויות) מוקצים קודים בעת מילוים. דוגמה למילוי מוצגת בתמונה.

זהו קטע מהמאזן. יש בו חמישה חלקים, שני פרקים שייכים לנכסים שוטפים ולא שוטפים, כלומר לאלמנטים של עושר של חברה שניתן למכור או להמיר לכסף. שלושת הסעיפים הנותרים: התחייבויות, הון ועתודות. הם מתייחסים למקורות נכסים.

לכן, לאחר שתמצאו מאזן מלא של החברה, תוכלו לחשב את כל האינדיקטורים, כולל יחס הנזילות המוחלט. נוסחת איזון:

להעדר L = (קוד 1240 + קוד 1250) / (קוד 1520 + קוד 1510 + קוד 1550).

פרשנות נתונים

כעת עליכם להבין אילו התחייבויות ונכסים ספציפיים כלולים בהגדרת האינדיקטור. אז המונה הוא נכסים, והנזילים ביותר. קו 1240 מציג את כמות ההשקעות הכספיות עד שנה למעט שווי מזומנים. אלה כוללים: ניירות ערך חוב, פיקדונות מורשים בארגונים אחרים, הלוואות לחברות מסוימות והשקעות דומות אחרות. העובדה היא שבמאזן של המיזם בסעיף הראשון יש קו 1170 המשקף גם השקעות פיננסיות, אך הם ארוכי טווח ואינם משתתפים בחישוב אינדיקטור זה. קוד 1250 הוא מזומנים ושווי מזומנים. נכסים אלה כוללים מזומנים בהישג יד, בחשבונות, העברות במעבר, פיקדונות וניירות ערך נזילים ביותר.

יחס הנזילות המוחלט הוא היחס נכסים נזילים ביותר להתחייבויות דחופות וקצרות טווח. המכנה של הנוסחה מורכב מכספים שאולים, חוב לגופים אחרים והתחייבויות אחרות.

יחס נזילות מוחלט: נוסחה

אם אנו מבנים את המאזן של נכסים והתחייבויות, ניתן לייצג את הביטוי שנרשם בעבר לנזילות מוחלטת על ידי נוסחה כללית יותר. נכסים עוזרים להרוויח עבור העסק, והתחייבויות מהוות נכסים.הם קשורים זה בזה ושווים בסך הכל, ולכן הצורה בה מוצגים אלמנטים של פעילות כלכלית זו נקראת המאזן.

מאפיין איכותי של נכסים הוא הנזילות, כלומר היכולת שלהם להפוך לכסף. מכאן שמזומנים הם הנזילים ביותר. ההתחייבויות מקובצות לפי פירעון. היחס בין קבוצות הנכסים וההתחייבויות קובע את המדדים הרלוונטיים.

אז איך לחשב את יחס הנזילות המוחלט? הנוסחה המאזנית כללית:

עד abs. L = A1 / (P1 + P2).

קבוצה A1 כנזילה ביותר כוללת מזומנים והשקעות לטווח קצר. בסך הכל ישנן 4 קבוצות כאלה, ואחריהן נכסים מוכרים מהירים, זזים איטי וקשה למכירה.

P1 היא קבוצה עם התחייבויות דחופות, ו- P2 היא קטגוריה התחייבויות לטווח קצר. ישנן גם התחייבויות לטווח ארוך (P3) והתחייבויות קבועות (P4).

נזילות מאזנית

קביעת מידת הכיסוי של התחייבויות של חברה בנכסים אשר מרווח הזמן שלהם להמרתם למזומן תואם את תקופת פירעון ההתחייבויות נקרא נזילות מאזנית.

- כאשר A1 גדול מ- P1, ההערכה היא כי כושר הפירעון של הארגון לתקופת הדיווח.

- A2 יותר מ- P2 מציין את היכולת לכסות את התחייבויות המיזם בעתיד הקרוב.

- A3 מעל P3 הוא תנאי המאשר את הפירעון של ישות כלכלית לתקופה ארוכת טווח.

- A4 פחות מ- P4 נובע כתוצאה משלושת התנאים הראשונים ומעיד על נוכחות ההון החוזר של הישות עצמה.

היתרה אינה נוזלית בתנאי ש- A4 => P4. עם זאת, ניתוח כזה הוא משוער, ליתר דיוק, ניתן להסיק את המסקנה לגבי כושר הפירעון של החברה באמצעות יחסים פיננסיים. זוהי השוואה בין התחייבויות ונכסים נזילים המאפשרת לחשב את יחס הנזילות המוחלט במאזן, השווה לקרנות הפרטיות מקבוצת הנכסים הראשונה ולסכום ההתחייבויות לטווח הקצר.

המשמעות הכלכלית של נזילות מוחלטת

על פי החישוב והנוסחה, שווי יחס הנזילות המוחלט מראה איזה אחוז מההתחייבויות השוטפות יכולה חברה לשלם מתוך הכספים הזמינים בחשבון. אינדיקטור זה מעניין את ספקי חומרי הגלם, שכן נלקחות בחשבון נזילות מוחלטת כדי להעריך את היכולת הנוכחית לשלם התחייבויות.

אך מה אמור להיות האינדיקטור לכך שהפירעון ייחשב לנורמלי? בפרקטיקה זרה מאומצת הנורמה של יחס הנזילות המוחלט של 20% או 0.2. נראה שככל שמדד זה גבוה יותר, כך ייטב. אך ניתן להשיג ערך גבוה בקשר עם המבנה הלא רציונאלי של ההון, כאשר חלקם של הנכסים הוא גבוה ומשקף כסף שלא הושקע בייצור. עדיף להשתמש לצורך ניתוח מקדם דינמיקה זה למשך מספר תקופות דיווח.

הפרש נזילות מוחלט מזרם ודחוף

אם יחס הנזילות המוחלט מראה פירעון מיידי, נתוני הנזילות הקריטיים והעכשוויים משקפים את יכולתה של החברה לכסות התחייבויות בטווח הבינוני והארוך. אף על פי שהניתוח הפיננסי מחשיב את שלושת המקדמים, הערכים שהתקבלו מעניינים עבור קבוצות שונות של נושאים. לכן, יחס הנזילות המהיר חשוב לנושים ולבנקים כדי להעריך את הפירעון בזמן.

מדד הנזילות הנוכחי משמש את המשקיעים כדי לאשר את מילוי ההתחייבויות השוטפות בזמן. ויחס הנזילות המוחלט אטרקטיבי עבור ספקים עם תקופות הלוואה קצרות, מכיוון ששוויו מבטא את היכולת להחזיר מיידית התחייבויות לטווח הקצר.

ההבדל העיקרי בין שלושת המדדים הוא הרכב הנכסים הנזילים המשתתפים בהחזר חוב החברה.

ערך מעל / מתחת רגיל

כאמור, יחס הנזילות המוחלט הזר הוא 0.2, אולם בפועל אנליטי ברוסיה זוהה הגבול העליון של ערך זה, שהוא 0.5. כאשר הערך הוא מתחת לנורמה של 20%, ההערכה היא כי גידול ההלוואות לזמן קצר אינו פרופורציונאלי לגידול בנכסים שוטפים. ייתכן שהמצב קשור להופעתם של מקורות חדשים להכנסות נוספות עבור החברה, כתוצאה מהם נגרמה עלייה בחשבונות המזומנים החופשיים.

העלייה ביחס הנזילות המוחלט עשויה להיות קשורה לירידה בחייבים כתוצאה מהסכם עם צדדים נגדיים על תשלום מראש של אספקה, וכן מיטוב של ניהול המלאי.

באופן כללי, בפועל, שיקול יחסי נזילות צריך להיות מלווה במכלולם. פיזור הערכים יכול להיות כל מיני סיבות שאי אפשר תיאורטית לכיסוי.

דרכים להגדלת הנזילות של העסק

- ירידה בחייבים. יציאה היא הסכם עם חייבים לסיום דיון בהעברת חובותיו של חייב לצד שלישי.

- גידול ברווח. אין המלצות ספציפיות לסעיף זה, מכיוון שקיימת תלות של אינדיקטור זה בגורמים שונים הטמונים בנפרד בכל גורם כלכלי.

- הירידה במניות עם עלייה בהון החוזר.

- מיטוב מבנה ההון, בהן הכספים העצמיים חייבים לעלות על שאול.

בעקבות נקודות אלה החברה תהפוך לממיסית, מושכת את המשקיעים ואז יחס הנזילות המוחלט עם אינדיקטורים דומים יהיה בגבולות נורמליים.

דוגמא לחישוב

ניתן קטע מהמאזן המלא של החברה, יש צורך לחשב את מדד הנזילות המוחלט.

| הסברים | שם המחוון | קוד | נכון ליום 31 בדצמבר 2014, אלף רובל | נכון ליום 31 בדצמבר 2013, אלף רובל | נכון ליום 31 בדצמבר 2012, אלף רובל |

| נכס | |||||

| 2. נכסים שוטפים | |||||

| מניות | 1210 | 460 | 390 | 260 | |

| חשבונות חייבים | 1230 | 150 | 126 | 110 | |

| השקעות פיננסיות (בניכוי שווי המזומנים) | 1240 | ||||

| מזומנים | 1250 | 800 | 600 | 400 | |

| סה"כ 2 | 1200 | 1410 | 1116 | 770 | |

| פאסיבי | |||||

| 5. התחייבויות לטווח קצר | |||||

| לווה כספים | 1510 | 300 | 150 | 400 | |

| חשבונות לתשלום | 1520 | 189 | 525 | 551 | |

| הכנסה נדחית | 1530 | ||||

| התחייבויות אחרות | 1550 | 100 | 150 | 90 | |

| סה"כ 4 | 1500 | 589 | 825 | 1041 |

כדי למצוא את יחס הנזילות המוחלט אשר הנוסחה שלו תוארה קודם לכן, יש צורך להחליף את הערכים מהמאזן המתאימים לקוד ספציפי בביטוי: כמות הנכסים לפי קודים (1240 + 1250) להתחייבויות (1510 + 1520 + 1550), ומכאן:

Abs. 2014 = 800/300 + 189 + 100 = 1.36

עד abs. L 2013 = 600/150 + 525 + 150 = 0.73

לחלל הבטן. 2012 = 400/400 + 551 + 90 = 0.39

ניתן לפרוע את החוב לטווח הקצר ברגע הדיווח בשנת 2014 באופן מיידי; בשנת 2013 - בעוד 1.4 יום ובשנת 2012 יתקיימו התחייבויות שלא יעלו על התקופה של 12 חודשים תוך 2.5 יום.